米債務上限引き上げの一応の期限とされる17日を間近に控え、いまだ行儀の行方は不透明なままです。とはいえ、前回の本欄でも述べたように、市場は米国のデフォルトを織り込んではおらず、むしろ政府的妥協の成立後にドルが一気に買い戻される状況を想定して身構えているように見られます。

前回の本欄で述べたとおり、やはりドル/円の200日移動平均線(=200日線)は非常に強い下値サポートして機能しました。この200日線のサポートを受けて反発したドル/円は、その後、9月11日高値と以降の高値を結ぶレジスタンスラインを上抜け、目下は一目均衡表(日足)の「雲」上限付近にぴったりと張り付いて、米財政協議の行方を見守っている状態です。

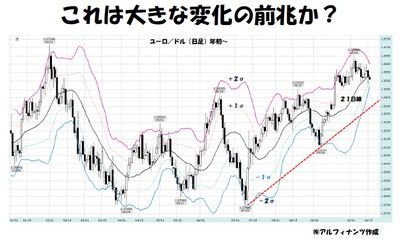

その一方で気になるのは、やはりドルの対ユーロ相場=ユーロ/ドルの状況です。下の図は、年初からの日足チャートに21日移動平均線(=21日線)を基にした「ボリンジャーバンド」を描画したもので、一目見て分かるように、目下は+2σと-2σの間隔(バンド)の幅が非常に狭くなっています。これほど狭くなったのは、過去にもあまり例がありません。言うなれば、かつてないほどに相場が煮詰まっているということです。

少しおさらいしておきますと、ボリンジャーバンドの使い方には、一つにバンドの両端をレジスタンスおよびサポートと考え、市場価格がバンドの上端(=+2σ)付近にあるときは「売り」、下端(=-2σ)付近にあるときは「買い」のシグナルと捉える方法があります。その際に、ローソク足の上ヒゲや下ヒゲなど、相場の反転を示唆する足形が出現した場合は、さらにシグナルの信頼性が高まると見ることもできるでしょう。

しかし、このボリンジャーバンドには、実はもう一つ使い方があるとされています。それは、市場価格がレンジ相場から飛び出して新たなトレンドを形成しようとしている場合には、むしろバンド上端を上へ突破(=ブレイクアウト)したら「買い」、下端を下へ突破したら「売り」とするトレンド追随型のシグナルと見做すものです。

この場合、相場がブレイクアウトする前の価格変動は非常に小幅であることが多く、結果的にバンドの幅が極めて狭い状態となるため、ちょっとした価格変動でもブレイクアウトが生じやすくなっています。つまり、相場がかなり煮詰まった後にあらためてトレンドが形成され始めたときは、そのトレンドにつくのが賢明だということです。

その意味で、目下のユーロ/ドル相場からは、大きな流れの変化が生じる「前兆」のようなものが感じられます。もちろん、場合によっては上方へブレイクする可能性もないではないのですが、前述したように米国で政府的妥協が成立した後にドルが一気に買い戻される状況を仮に想定するならば、そのときはユーロ/ドルが下方にブレイクするということになるでしょう。その場合、一つの下値メドとなるのは7月9日安値と9月6日安値を結ぶサポートライン(図中の赤点線)水準であると考えられます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役