3月期決算企業の上期決算期末(9月末)が近づくと、10月からの上期決算発表で今年度の利益予想がどう修正されていくのか、注目が集まります。今回は利益予想の修正を用いた投資戦略を紹介します。

リビジョンインデックスは日経平均株価と連動する

予想利益が上方修正されることは、株価にとってポジティブです。事前見通しよりも企業経営が改善されていることが株価に反映されるからです。すでに、市場の期待が利益の上方修正を織り込んでしまっているケースでは、上方修正のニュースが出尽くしとなり株価が下がる場面もあります。しかし、その後も利益の上方修正が続けば、株価も利益成長の勢いを確実に評価して長期的に上昇していきます。

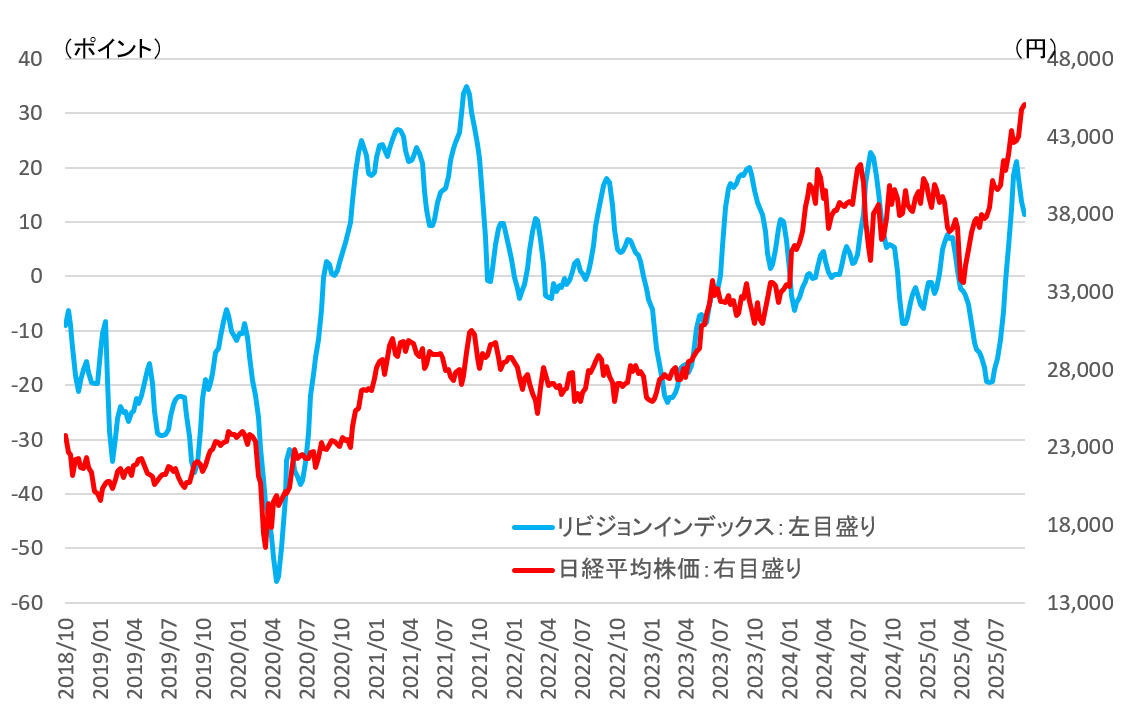

利益予想の修正は投資実務では「リビジョン」と呼ばれます。利益の上方修正は上方リビジョン、下方修正は下方リビジョンになります。そして、TOPIX(東証株価指数)を構成する銘柄全体で上方リビジョンと下方リビジョンを集計することで、TOPIX全体の業績の方向性(勢い)を計測することができます。これがリビジョンインデックス(RI)と呼ばれるものです。図表1でリビジョンインデックスの推移を観察してみましょう。

注2:母数はTOPIX構成銘柄

注3:リビジョンインデックス(RI)の計算は今期予想の経常利益を対象に算出しており、QUICK Workstation Astra Managerを用いた出力値を3週平均して用いている。算出方法は本文参照

出所:QUICK Workstation Astra Managerを用いて、マネックス証券作成

図表1の青線グラフはリビジョンインデックスの推移です。赤線グラフの日経平均株価とおおむね連動していることがわかります。リビジョンインデックスはQUICKが試算するものを用いています。週次ベースで企業アナリストが行う今期経常利益予想の修正件数を用いて、(上方修正件数―下方修正件数)÷(上方修正件数+下方修正件数)により計算されるものです。図表1は、さらに3週間の移動平均をしています。

TOPIX構成銘柄のうち業績が上方修正された銘柄が多ければ、グラフの示す値は高くなる一方、下方修正の銘柄が多いとグラフは低下します。リビジョンインデックスが日経平均株価と連動していることは、市場全体の利益修正のトレンドが株価変動と強い関係があることを示しています。

リビジョンインデックスの水準と変化から求めた「リビジョンウォッチ曲線」

図表1から、リビジョンインデックスが日経平均株価と連動することがわかりました。ただ、将来の株価を予想するには連動するだけでなく、株価に「先行」する情報に変換する必要があります。

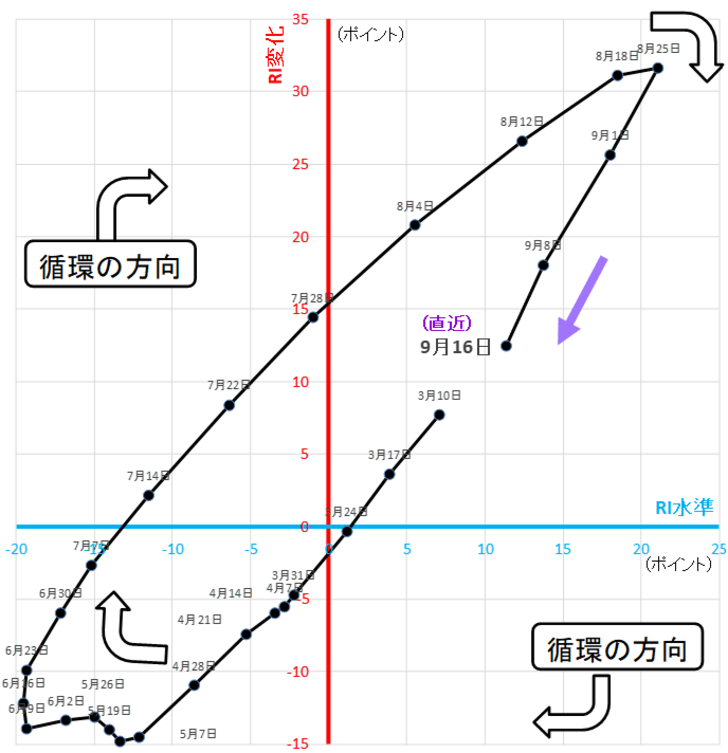

そこで「リビジョンインデックスの変化」にも着目します。これと区別するため、図表1のリビジョンインデックスは「水準」と呼ぶことにします。リビジョンインデックス水準は3週移動平均をしていますが、リビジョンインデックス変化は、「水準」を計算する直前までの4週から12週までさかのぼってそれらを平均した値と比較します。

つまり、「変化」は過去の平均に対して足元の水準が高まっているかを示すものです。仮に、リビジョンインデックス水準が低くても、変化がプラスならば、将来の水準も改善が期待できます。一方、足元のリビジョンインデックス水準が高くても、変化がマイナスなら将来の水準が悪化する可能性があります。

図表2では水準と変化を2軸でプロットしています。筆者は「リビジョンウォッチ曲線」と呼んでいます。水準と変化のプロットが時計回り方向に動く傾向があるからです。

直近の値は9月16日(月曜日)から始まる週になります。リビジョンインデックス水準が11.3ポイント、変化は12.4ポイントなので、共にプラスとなっており、今後も株価にプラス寄与が期待されます。

注2:母数はTOPIX構成銘柄

注3:リビジョンインデックス(RI)水準の計算は今期予想の経常利益を対象に算出しており、QUICK Workstation Astra Managerの出力値を3週平均している。リビジョンインデックス(RI)変化はRI水準からそれ以前の水準との差。それ以前の水準とは4週前までの12週の平均値とする。算出方法は本文参照

出所:QUICK Workstation Astra Managerを用いて、マネックス証券作成

その一方で留意すべき点もあります。図表2は、2025年3月10日の週からリビジョンインデックス水準と変化のプロットを時系列でつないでいます。グラフ上の起点の3月10日の週はリビジョンインデックス水準と変化が共にプラスの領域にありました。ここから直近に至るまでおおむね半年かけて、時計回りに1周してきました。これがウォッチ曲線と呼ばれるゆえんですが、足元のグラフは紫矢印の示す左下方向に進んでいます。

このまま、リビジョンインデックス変化のプラス幅の縮小が続けば、図表2の紫矢印が示す方向に進んでしまいます。この場合には、2025年3月末以降に見られたパターンと同様に、将来の水準がマイナス圏に移行して、株価にネガティブな影響となる可能性があります。

リビジョンインデックスの水準と変化から見た業種別選別方法

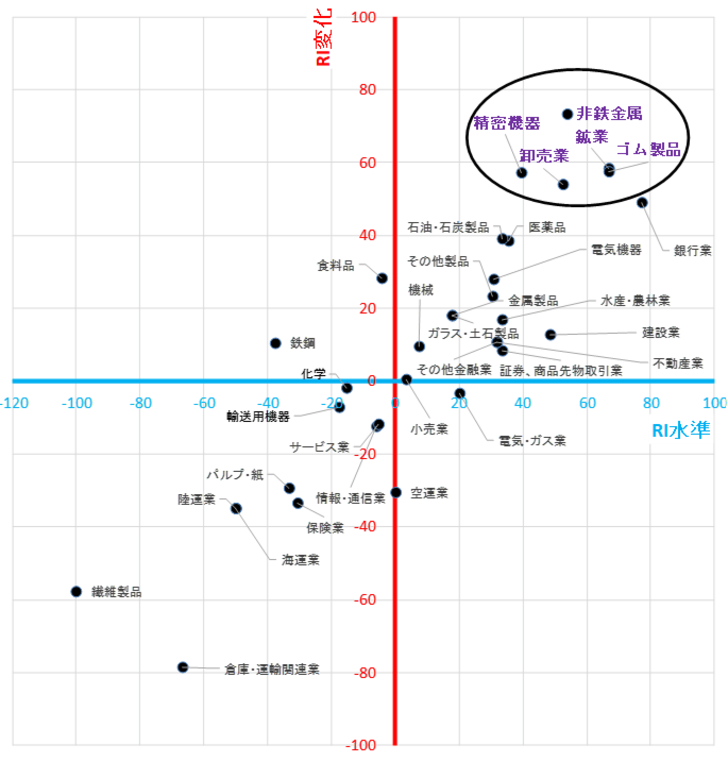

このように市場全体のリビジョン動向に留意が必要な場面では、物色がさらに選別される可能性が高いものと見られます。そこで業種別の選別方法を紹介します。

東証33業種別にも同様のルールでリビジョンインデックス水準と変化を計算します。図表3は直近(9月16日から始まる週)の値をプロットしました。

注2:母数はTOPIX構成銘柄に関して、東証33業種別にリビジョンインデックス(RI)を集計

注3:リビジョンインデックス(RI)水準の計算は今期予想の経常利益を対象に算出しており、QUICK Workstation Astra Managerの出力値を3週平均している。リビジョンインデックス(RI)変化はRI水準からそれ以前の水準との差。それ以前の水準とは4週前までの12週の平均値とする。算出方法は本文参照

出所:QUICK Workstation Astra Managerを用いて、マネックス証券作成

図表3の丸印が示すリビジョンインデックス水準と変化が共に高い5業種は特に注目されます。

・鉱業:金属価格の底打ちの兆しと、半導体材料や電子部品向け需要が高まる新素材開発への期待。

・ゴム製品:日米関税交渉合意や米国での需要の高さで期待される自動車向け需要への期待。

・非鉄金属:リサイクル技術の進化によりコスト削減期待。電子材料分野での新素材開発が注目。

・精密機器: AIや自動車の電装化など成長分野の需要から堅調な成長が見込まれる。

・卸売業:トランプ関税の影響で需要減少が懸念されるが、価格転嫁による利益率改善が期待。

リビジョンインデックスを最新データで確認する方法

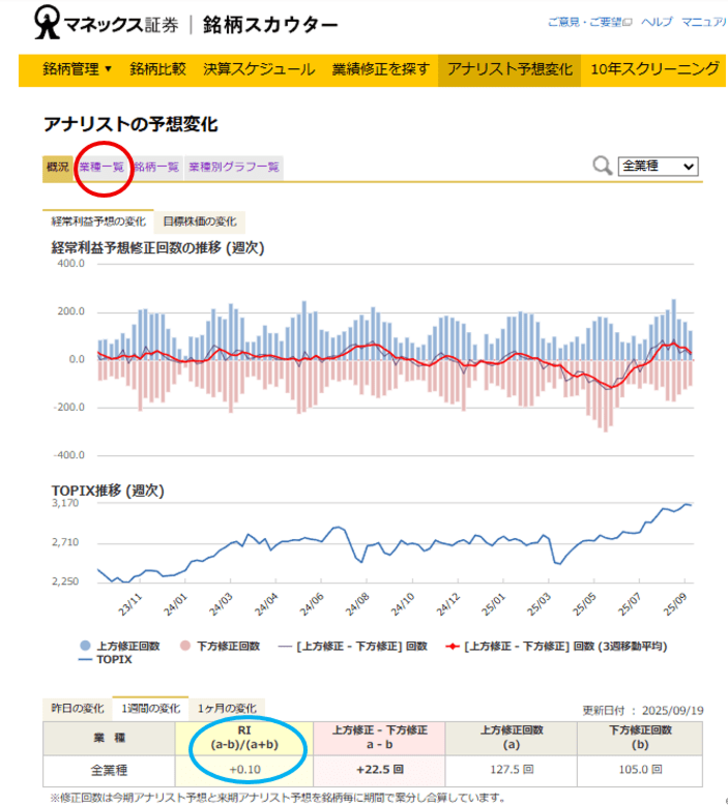

マネックス証券のウェブサイトで提供している「銘柄スカウター」では最新のデータでリビジョンインデックス(RI)を確認することができます。

図表4の青丸印から1週間の水準を見ることができます。そして「1ヶ月の変化」の項目で出力された水準と比較して、足元の水準が改善しているのかを合わせて見ることが大切です。また、業種一覧タブ(図表4の赤丸印)からは業種別のリビジョンインデックス(RI)を確認することができます。