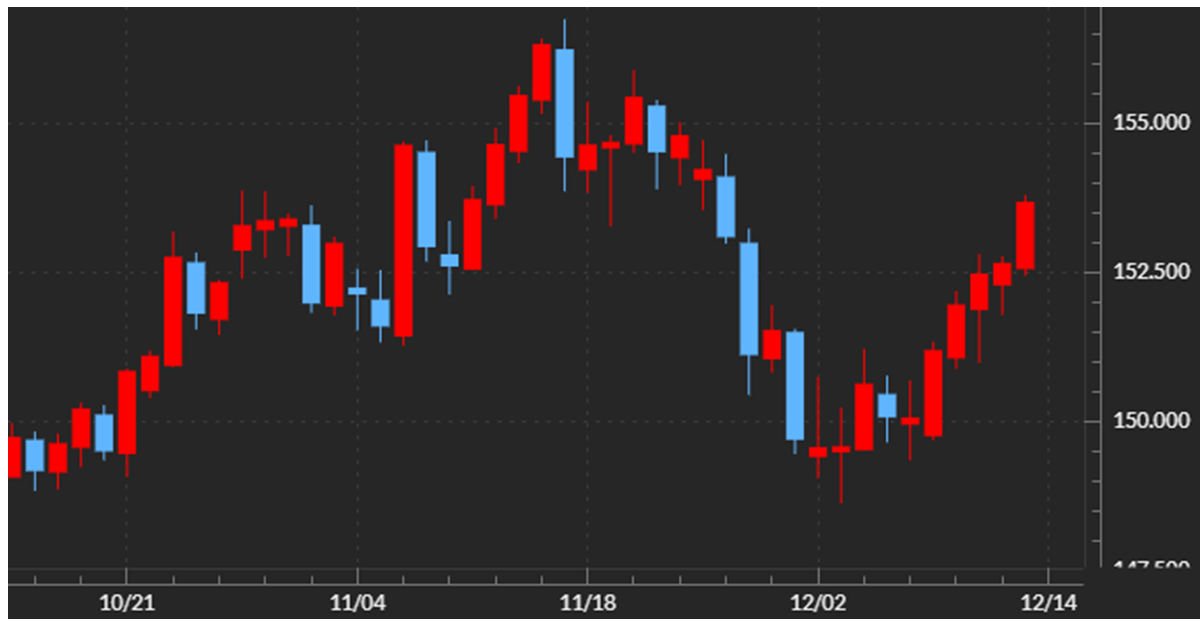

先週(12月9日週)の振り返り=金利差拡大で米ドル高/円大きく反発

先週の米ドル/円はほぼ一本調子で上昇、153円を大きく超える展開となりました(図表1参照)。米ドル/円は、12月に入ると一時148円台まで下落しましたが、そこから急ピッチでの反発となった理由は何だったのか。

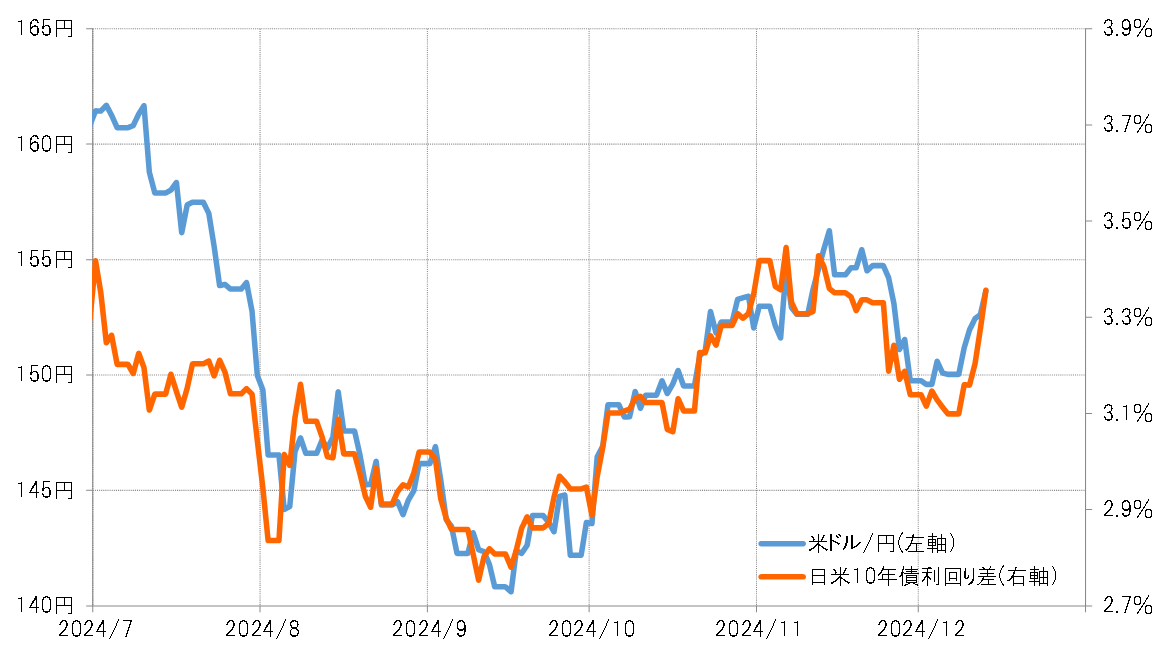

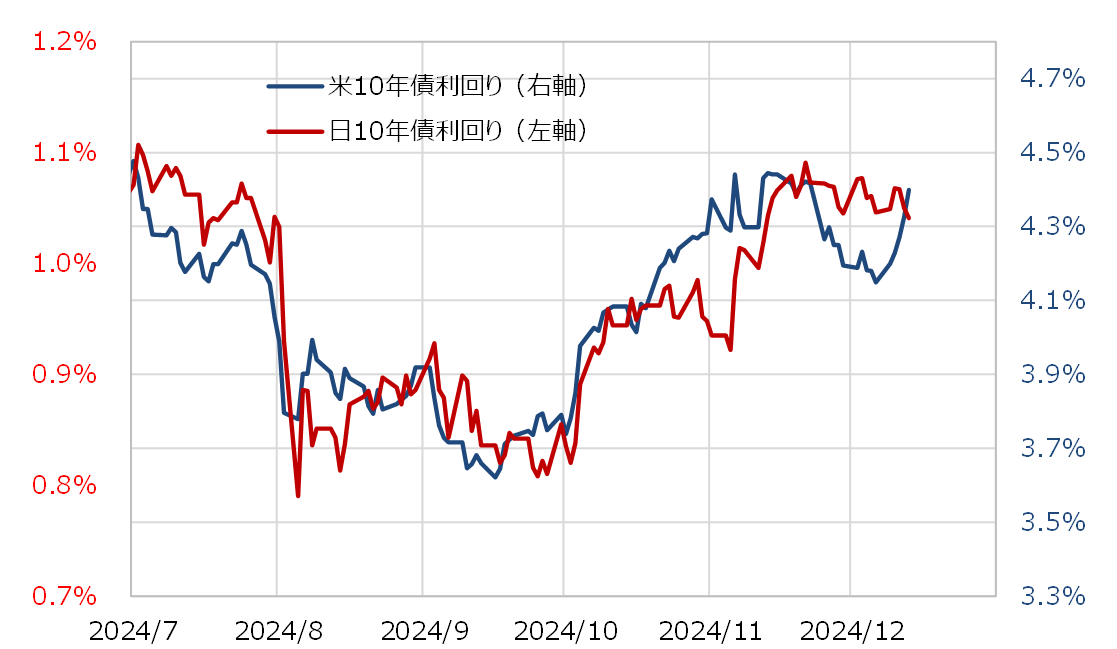

米ドル/円の反発は、基本的には日米の長期金利、10年債利回り差米ドル優位拡大に沿ったものでした(図表2参照)。日米金利差米ドル優位が大きく拡大したのは、日米の金融政策決定会合を翌週(12月18日・19日)に控える中、米金利が大きく上昇したのに対し、日本の金利は早期利上げ期待の後退で上げ渋りとなったためでしょう(図表3参照)。

米ドル/円の行方は、日米金利差が鍵に

今週(12月16日週)は日米の金融政策決定会合が予定されています。これを受けて、日米金利差米ドル優位・円劣位がさらに拡大に向かうのか、それとも逆に拡大一巡、縮小に転じることになるのか。最近の状況を踏まえると、この先の米ドル/円の行方は、日米金利差が鍵になるでしょう。では、金利差米ドル優位・円劣位は一段の拡大に向かうのか否か。

為替相場は、日銀の金融政策に関する情報に対して過敏に反応する状況が近年顕著になっています。ただ、最近の米ドル/円の相関関係が高いのは日米長期金利差であり、日米の長期金利は図表3のように連動する傾向があるため、金利差を決めるのは水準的に高い米金利が基本でしょう。

以上のことから、一時的、短期的な反応はともかく、米ドル/円の行方を決める日米金利差は、米金利がさらに上がるか、それとも低下するかが大きな目安になるのでしょう。では改めて、米金利は今週のFOMC(米連邦公開市場委員会)を受けて上がるのか、それとも下がるのでしょうか。

過去2年、米金利が年末にかけて低下しやすかった理由

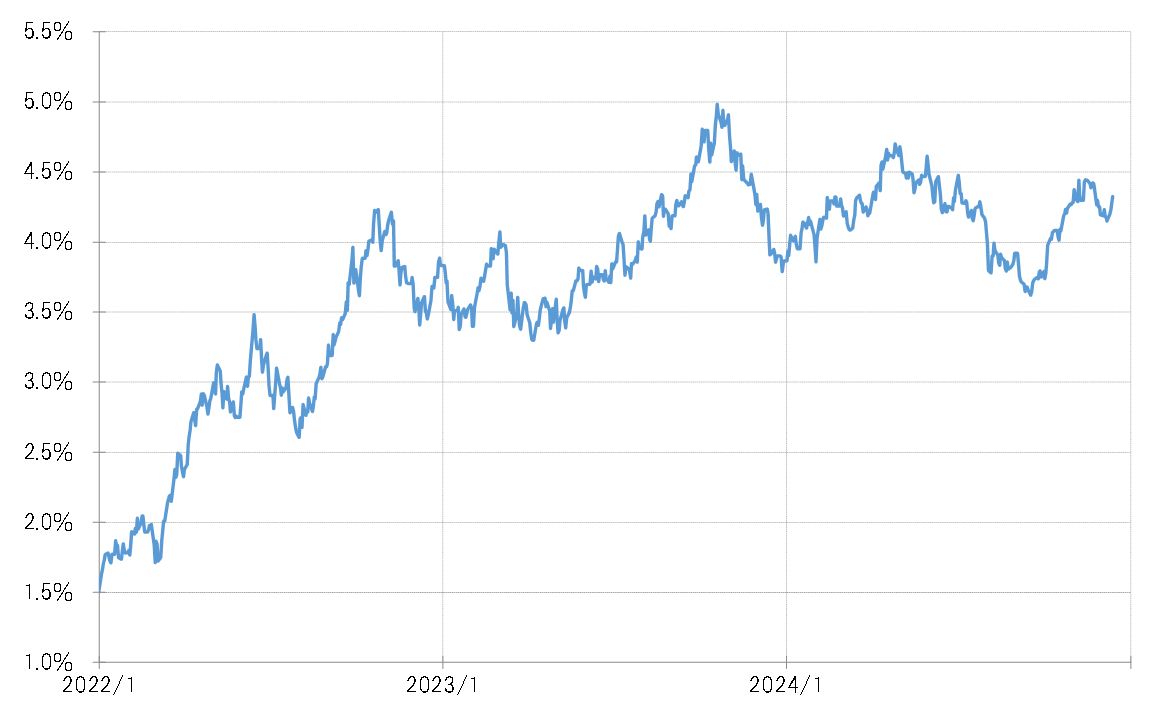

2023年は、年末にかけて米金利が低下しました。一方で2022年は12月後半から米金利は反発に転じましたが、これは「日銀サプライズ」で日本の金利が急騰したことに連れた面が大きかったのではないでしょうか(図表4参照)。

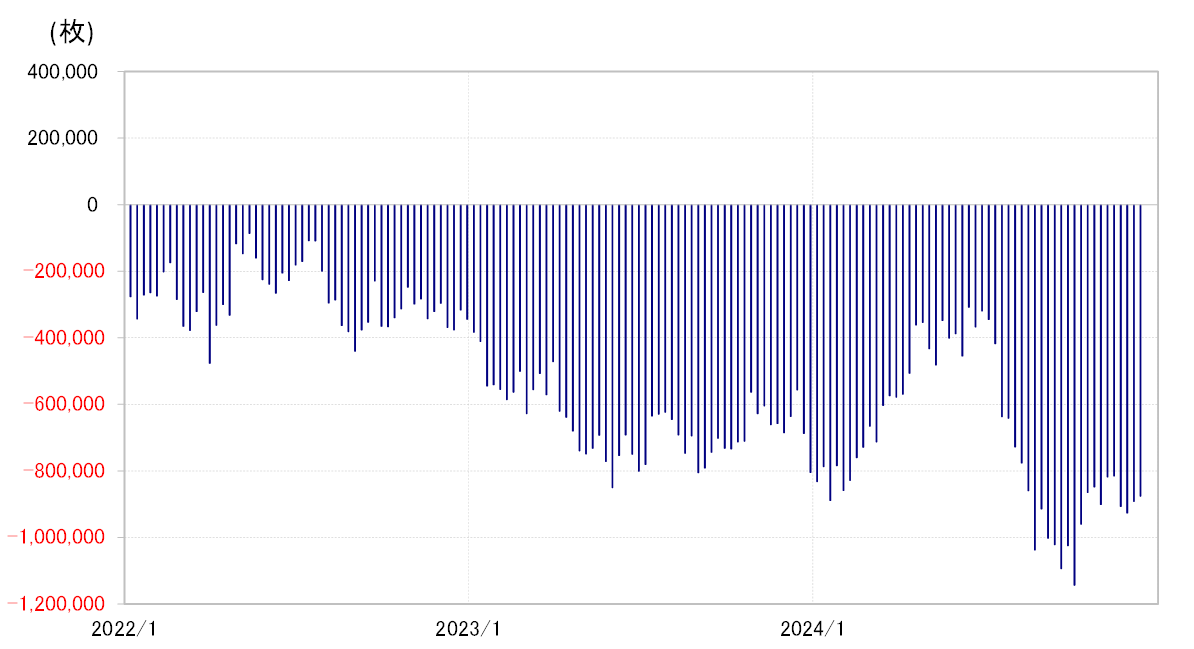

なぜ過去2年、米金利は年末にかけて低下しやすかったのか。それは2022年以降、歴史的インフレが起こった結果、金利上昇リスクへの警戒から債券が「売られ過ぎ」という状況が続いた結果、買い戻しが入りやすかったことが一因でしょう(図表5参照)。

上記の見方が正しければ、FOMCなどの注目イベントを経ても、米国債売りに伴う米金利上昇、それに伴う金利差米ドル優位拡大は限られるのではないでしょうか。そうであれば、米ドル高・円安も自ずと限られると考えます。

今週(12月16日週)の注目点=18日FOMC、19日日銀会合

FOMCは2025年以降の金融政策の見通し注目

今週は12月18日にFOMC、そして19日は日銀の金融政策決定会合と、日米の金融政策を決める会合が続く予定となっており、その内容が最も注目されることになりそうです。

FOMCについては、3回連続で利下げとの予想が有力視されています。ただしここに来て、今回の利下げの有無以上に、2025年以降の利下げ見通しが徐々に後退している点に意識が強くなっている印象です。その意味では、今回公表される予定の「ドット・チャート」、FOMCメンバーの経済見通しの中で、2025年以降の金融政策の見通しは大いに注目されることになるでしょう。

日銀の金融政策は3月頃まで利上げを見送る可能性あり

日銀の金融政策については、最近にかけて見方が大きく揺れるところとなりました。一時は、今回の12月会合で追加利上げとの見方が有力視されましたが、先週から12月利上げなし、さらに年明け以降も3月頃まで利上げを見送る可能性ありと、早期利上げ見通しが大きく後退しました。

日銀の金融政策に対する為替市場の反応は大きい状況が続いているため、今回の日銀の決定、そして今後の金融政策の見通しに対しても、米ドル/円が大きく反応する可能性があり要注意でしょう。

今週の予想レンジは、151~155円で想定

年内の為替相場は、「最後のビック・イベント」である12月FOMCへの反応で一巡するのが基本でした。ただ、2022年のケースのように、年内最後の日米の金融政策において「サプライズ」となったことで、年末にかけて「もう一相場」が展開することもありました。その意味では、今週の日米金融政策会合の結果を受けて、年内の「もう一相場」の有無が決まるという目線も必要かもしれません。

以上を踏まえ、今週の米ドル/円は、日米の金融政策をにらみながら金利差米ドル優位・円劣位拡大に伴う米ドル高・円安を試すものの、その限界を確認する展開を想定します。その上で予想レンジは、151~~155円で想定したいと思います。