米国で6番目に大きい独立系保険仲介業者、3つの中核事業とは

ブラウン・アンド・ブラウン[BRO]は、米国で6番目に大きい独立系保険仲介業者です。ブローカー(顧客から委託)および保険代理店(保険会社から委託)として、主に損害保険や従業員福利厚生に関連する商品やサービスを提供しています。顧客は50人未満の中小企業から数十億ドル規模の大企業、また新興企業から個人、公共団体、まであらゆる規模に渡っています。

1939年に小さな家族経営の保険代理店から始まり、国内外約500の拠点を構えるまでに成長を遂げました。2023年12月31日現在、米国内46州322拠点、海外177拠点で事業を展開しています。海外はカナダ、バミューダ、フランス、ドイツ、その他の国でも事業を展開していますが、収益の90%以上が米国内で生み出されています。事業セグメントは、リテール部門(58%)、プログラム(25%)、ホールセールブローカー部門(12.8%)の3つから成ります。

(1)リテール部門

収益の半分以上を稼ぐリテール部門では、さまざまな業界の企業や個人に、保険契約の締結や保険金請求処理、リスク管理戦略、損失管理調査と分析、保険契約締結に関するコンサルティングなど、幅広い保険商品とサービスを提供しています。2023年度には8%成長しました(買収効果除くオーガニックベース)。

(2)プログラム部門

プログラム部門は、保険プログラム事業の開発、引受、管理を専門とし、ニッチでサービスが行き届いていない市場に独自の保険プログラムを提供しています。2023年度には17%の大幅成長を達成しました。

(3)ホールセールブローカー部門

ホールセールブローカー部門では、代理店ネットワークを通じて、従来型保険に入れない特殊な保険ニーズを持つ企業や個人にE&S(Excess & Surplus)保険を販売しています。2023年には12%の成長を記録しました。

長年に渡る力強い成長が魅力、生み出したキャッシュは買収資金に

市場がAIブームに沸くなか、保険ブローカーのビジネスモデルは退屈に思えるかもしれません。ただ、同社の一貫した収益成長の力は注目するに値します。

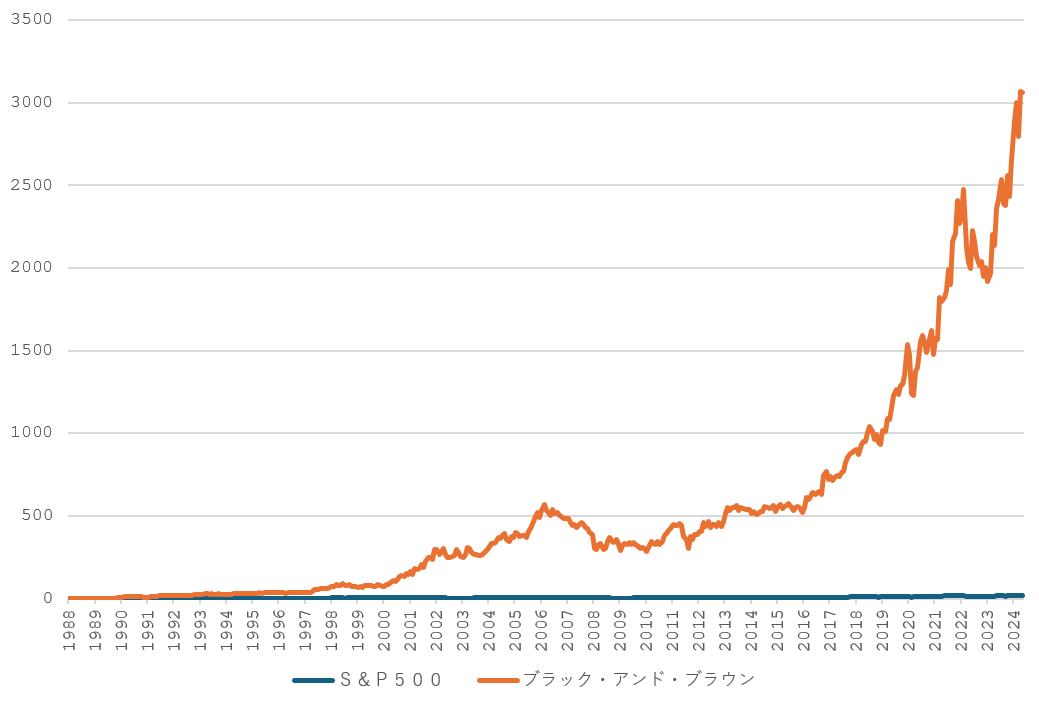

同社の収益は、1%減収となった2009年を除き、1993年から2023年まで一貫して成長してきました。収益はこの間に9560万ドルから43億ドルに増加しました。年平均成長率は14%となります。また同じ30年間で、純利益は810万ドルから年平均成長率17%で成長し、8億7050万ドルになりました。

ブローカー/代理店である同社は保険引受リスクを負うことがないので、例えば災害に見舞われた年に損害保険会社が損失を計上したり、収益が減少したりしても、一貫して利益を上げてきました。理由はそれだけではありませんが、引受リスクを負わず、大きな設備投資が要らないブローカービジネスの収益は安定的であるということが言えます。

この10年間においても右肩上がりで成長し、収益は年平均13%で増加してほぼ3倍に、純利益は16%で4.5倍に増加しました。また同じ期間、フリーキャッシュフローは年平均12%で増加して3倍になりました。生み出されたお金はM&Aの資金となり、次の成長に繋げられています。

M&Aによる成長の好循環で最高業績更新続く

M&Aは同社の成長ドライバーです。投資家向けプレゼンテーションによると、1993年から2022年第4四半期までに610の保険仲介会社を買収しました。2023年度だけでも、33件の買収を完了し、年間収益が約1億6200万ドル増加しました。これは10年間の平均です。

買収効果大きく同社の収益成長は、マーシュ&マクレナンやアーサーJギャラガーといった競合他社を上回ってきました。例えば、過去10年間において競合他社の成長率が9%であったのに対し、同社は12%。2023年度においては、競合他社+10%に対して同社は+19%でした。これは利益面でも言えることで、EBITDAC利益率は競合他社が26%であったのに対し、同社は37%でした。

安定かつ力強いキャッシュ創出力と株価パフォーマンスを評価

買収効果に保険料率の上昇、顧客維持とクロスセルも相まって、業界でも突出した収益成長と利益率を長年維持し、キャッシュフローを生み出し続けています。利益をどれだけフリーキャッシュフローに変えられたかを見るフリーキャッシュフローコンバージョンレート(フリーキャッシュフロー÷EBITDAC)は24%と高く、S&P500社平均の8%、競合他社平均の15%を上回ります(10年平均ですが、2023年においても同社22%に対し、S&P500平均10%、競合他社は18%)。

強いキャッシュ創出力は、成長のための買収に回って、さらに成長し利益が増える、という好循環な構造ができています。7%台を維持したオーガニック成長の継続を土台に、買収によって売上成長が加わり続けるイメージです。

保険仲介業界では、M&Aが活発ですが、依然として細分化しており、多くの統合余地が残されています(世界トップのマーシュ&マクレナンでもそのシェアは8%に過ぎず、第6位の同社のシェアは2%に満たない)。今後もM&Aをドライバーとした成長が期待できます。

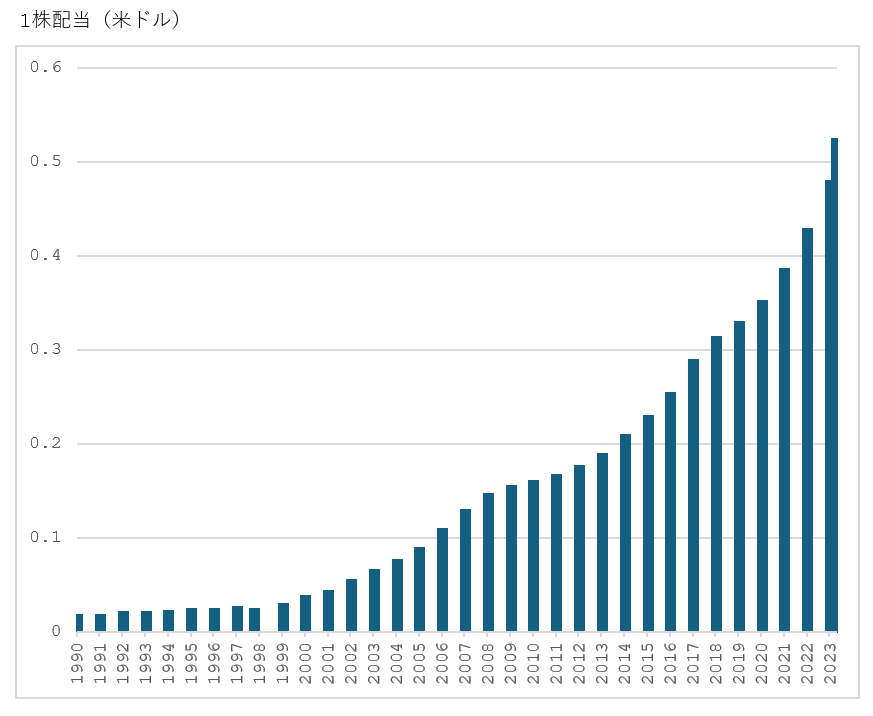

M&Aという明確な成長戦略があることから、自社株買いはあまりなく(それなら買収して大きくなろうという姿勢)、株主還元は配当中心で行われています。配当は30年連続で増配しています。配当利回りは0.6%と低いものの、13~15%で増配されています。同社の長年に渡って継続されてきたキャッシュフローの成長から、今後もこのレベルのペースでの増配が期待されます。

※BMI株価は1988年2月29日を1とした数値