75日移動平均線上を維持できるか

この6月10日週は米連邦公開市場委員会(FOMC)や日銀金融政策決定会合といった日米の金融政策の発表が予定されています。また、FOMCの結果が発表される前に、米5月消費者物価指数(CPI)の発表もあり、投資家が注目している経済指標や金融政策の結果次第では日経平均株価も大きく反応しそうです。

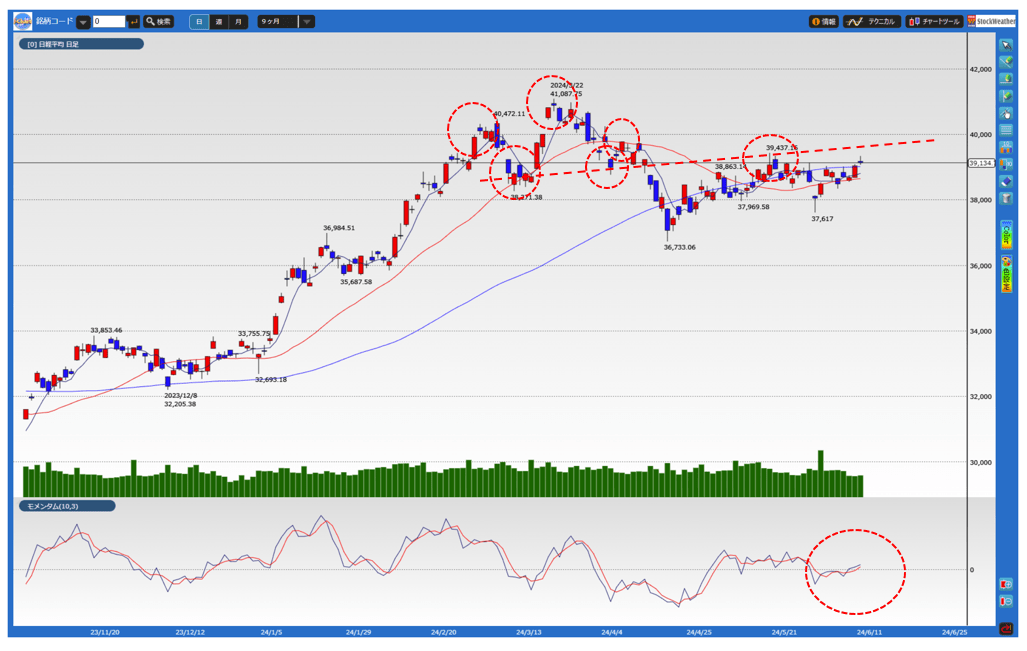

そのような中、上昇トレンドが発生するためにはどのような値動きが必要になるのでしょうか。また、どの水準を突破すれば上昇トレンドが発生したと言えるのでしょうか。日経平均のチャートを見ながら確認したいと思います。

チャートは6月11日の終値までが表示されたものになりますが、この日の終値で75日移動平均線を上回って終えており、上放れの機会をうかがっているように見えます。このような状況から、イベントを通過した後も75日移動平均線上を維持できるかが、今後日経平均が上放れるための最低条件になると思われます。

仮に75日移動平均線上を維持するようですと、5日移動平均線や25日移動平均線も水準を切り上げ、75日移動平均線を上回ってゴールデンクロスが発生するとともに、5日移動平均線がサポートになって39,000円台後半を目指すことが期待されます。

そうなると、3月13日の終値と4月5日の終値を結んだネックラインを上回ることが視野に入るため、トリプルトップを打ち消す値動きにもつながりそうです。

一方で、5日、25日、75日と3本の移動平均線を下回って戻せなくなるようですと、3本すべての移動平均線の向きが下向きに変化することが考えられ、下降トレンドの発生に警戒が必要になります。そうなると、38,000円を割り込んで、4月19日につけた安値に接近することも視野に入ります。

※ 移動平均線は5日、75日、200日を表示

モメンタムの水準は切り上がるのか?

そこで注目しておきたいのが、上昇と下落の勢いを教えてくれるモメンタムです。モメンタムを見ると、モメンタムとその移動平均線であるシグナルの緩やかな上昇が続いており、上昇と下落の勢いの判断の分かれ目となる0ラインをわずかに上回っているのが分かります。このような状況から、2本線が水準を切り上げる状態が続くかが注目ポイントです。

仮に消費者物価指数と日米金融政策の結果を受けた後に2本線が上昇するようですと、上昇の勢いが強まって75日移動平均線上を維持したり、ネックラインに接近して上回ったりすることが視野に入ります。その反面、2本線が上昇しても限定的だったり、下向きに変化して低下が続いたりするようですと、下落の勢いが強まってすべての移動平均線を下回るとともに、38,000円を割り込んで戻せなくなることが考えられるため注意が必要です。

果たしてどのような結果になるのでしょうか。結果だけでなく、このようなテクニカル的なポイントにも注目し、今後の売買判断に役立てたいところです。