2週連続の「選挙ショック」

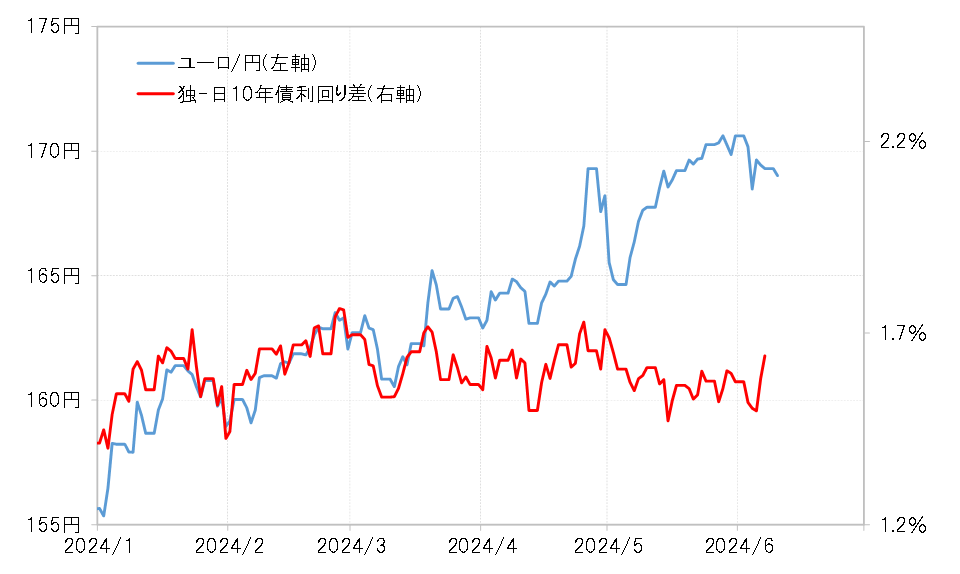

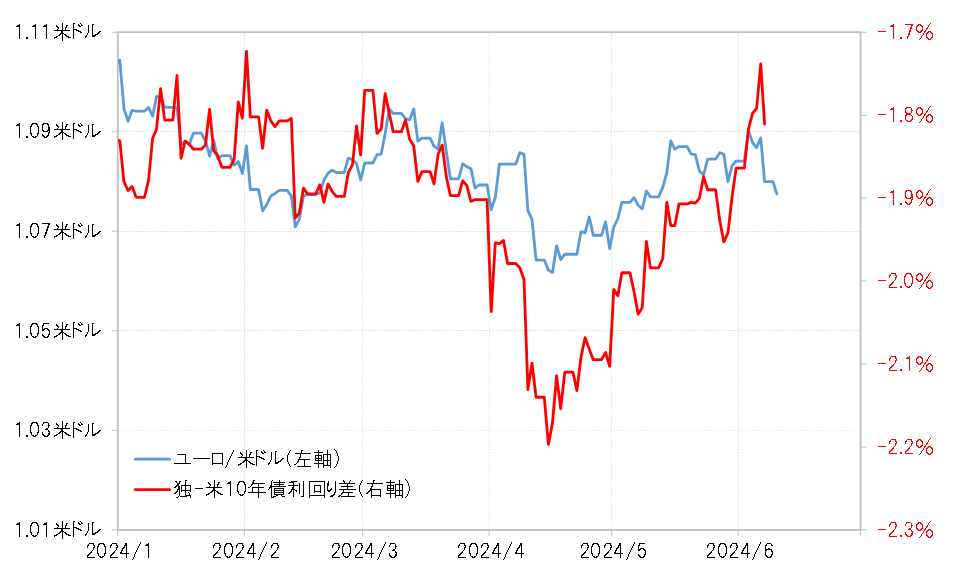

欧州議会選挙で与党惨敗、極右政党が大きく躍進する結果となったことを受けて、週明けのユーロ相場は急落の取引スタートとなった。ユーロは、対米ドルと異なり、対円では金利差から大きくかい離した上昇が目立っていた(図表1、2参照)。これは、大幅な金利差円劣位の長期化を拠り所とした投機筋の円売りの影響が大きかったと考えられる。その意味では、ユーロ安の動向は投機筋の円売り損失への影響という観点でも注目される。

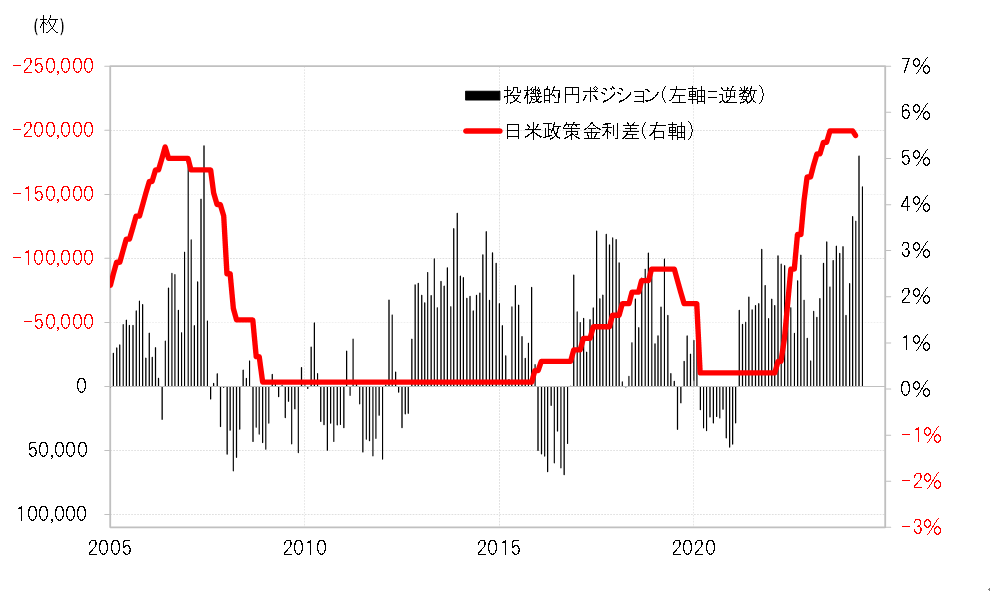

CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、4月下旬に売り越しが18万枚近くまで拡大した。これは、2007年6月に記録した過去最高の売り越し(米ドル買い越し)にほぼ肩を並べるものだった(図表3参照)。日米政策金利差は5%以上と大幅に開き、円劣位が長期化している。こうした中で、ヘッジファンドなど投機筋の円売りが極端な「行き過ぎ」、バブル化しているということだろう。ただ、そうした投機円売りポジションに損失が発生するケースが出始めたようだ。

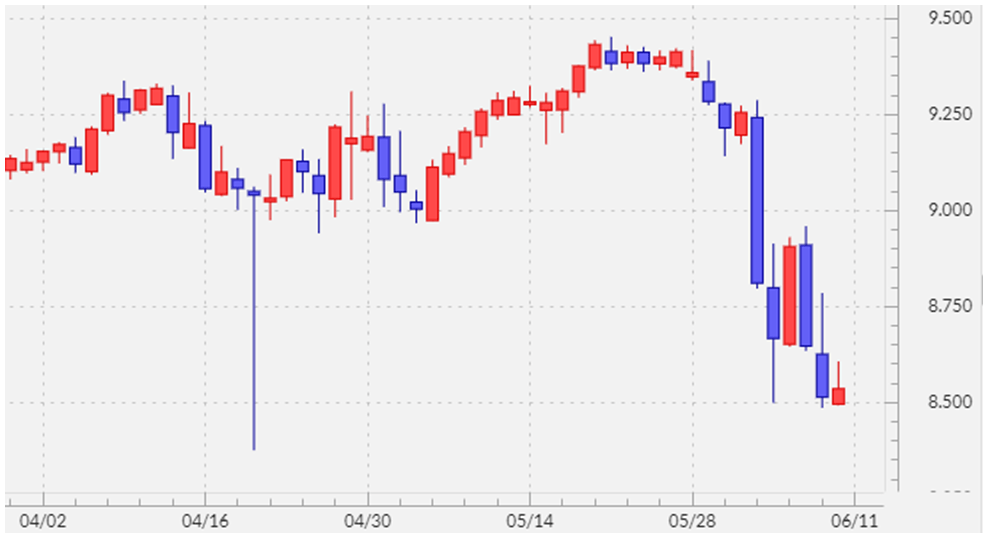

メキシコペソは、投機円売りの対価として買われた主力の1つと見られてきたが、6月に入って早々に暴落した。原因としては、メキシコの大統領・議会選挙の結果への懸念とされた。メキシコペソは一旦反発する場面もあったものの、週末には小幅ながら安値を更新する場面もあった(図表4参照)。これまでのところ、メキシコペソの高値からの最大下落率は1割に達した。投機円売りポジションにとっては、大きな損失になった可能性がありそうだ。

そして、今度は欧州議会選挙を受けたユーロの急落。メキシコ、欧州と2週連続の「選挙ショック」が投機円売りポジションに損失を負わせたとみられる。投機円売りポジションの損失が拡大するようならば、リスク許容度の低下を通じて投機円売りが縮小に向かう可能性もあるだろう。米ドル/円が一時160円まで達したという歴史的円安は、投機円売りに主導された面が大きかったと考えられるため、投機円売りの縮小は歴史的円安終了にも大きく影響することになるのではないか。