先週(6月3日週)の振り返り=一時154円台へ米ドル反落も、その後は反発

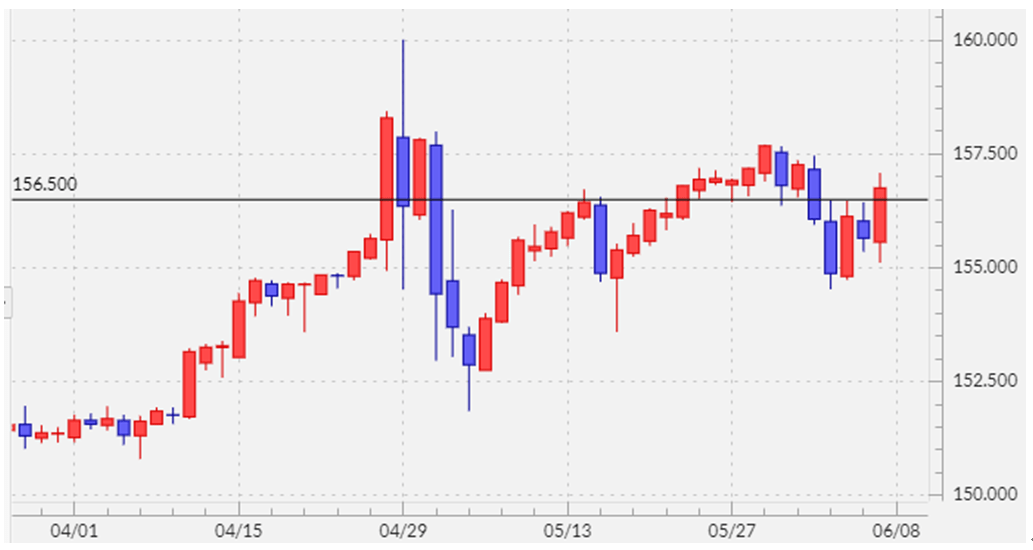

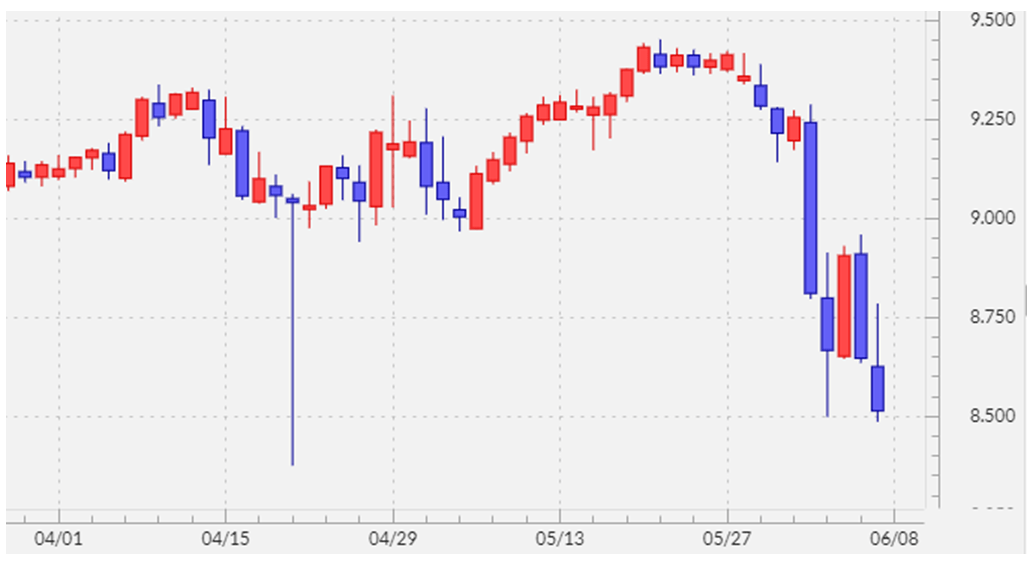

先週の米ドル/円は、前半に154円台へ反落しました。ただ、6月7日(金)に発表された米5月雇用統計が予想よりかなり強い結果だったことから、米金利上昇に連れる形で一時157円までの反発となりました(図表1参照)。

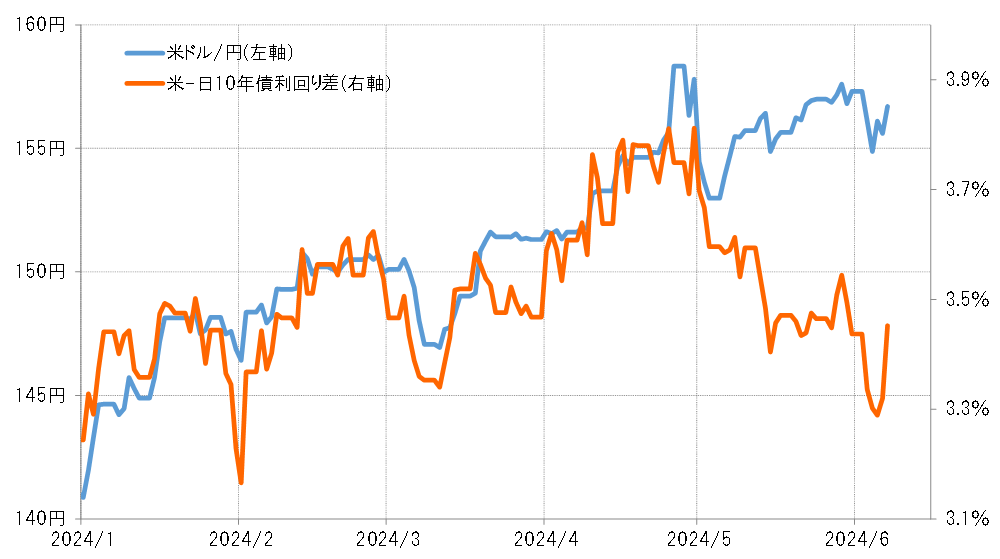

まずは、週前半の米ドル反落について。これは、6月3日(月)に発表されたISM(米供給管理協会)製造業景気指数が予想より弱かったことを受けて米金利が低下し、日米金利差米ドル優位が縮小したことに連れた動きでした(図表1参照)。ただし、ここで1つ気になるのは、日米金利差米ドル優位縮小は先々週までも見られましたが、それに対する米ドル安・円高の反応は鈍い状況が続いていました。それではなぜ、先週は金利差縮小に米ドル安・円高の反応となったのでしょうか。

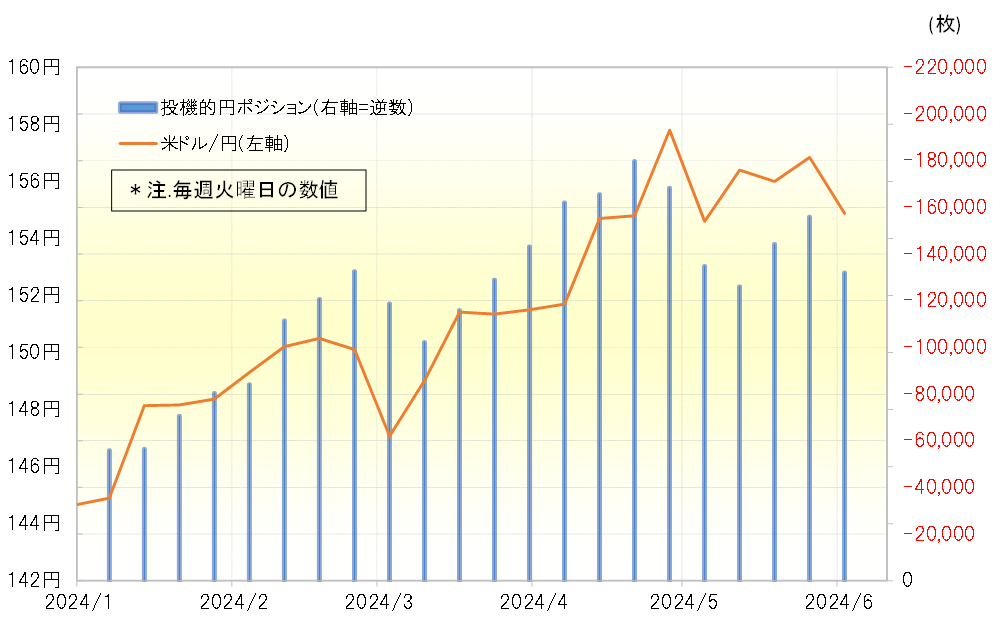

投機筋の代表格であるヘッジファンドの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、6月4日時点で13万枚の売り越しとなり、1週間前に比べて売り越しが縮小しました(図表3照)。売り越しの縮小は3週間ぶりのこと。

投機筋が米ドル売り・円買いに動いた2つの理由

先々週(5月27日週)までは日米金利差縮小でも投機筋の米ドル買い・円売りが続いたことから米ドル高・円安の流れは変わらなかったものの、先週は投機筋が米ドル売り・円買いに動いたことで154円台への米ドル/円の反落になったということでしょう。では改めて、なぜ投機筋は先週前半にかけて米ドル売り・円買いに動いたのでしょうか。

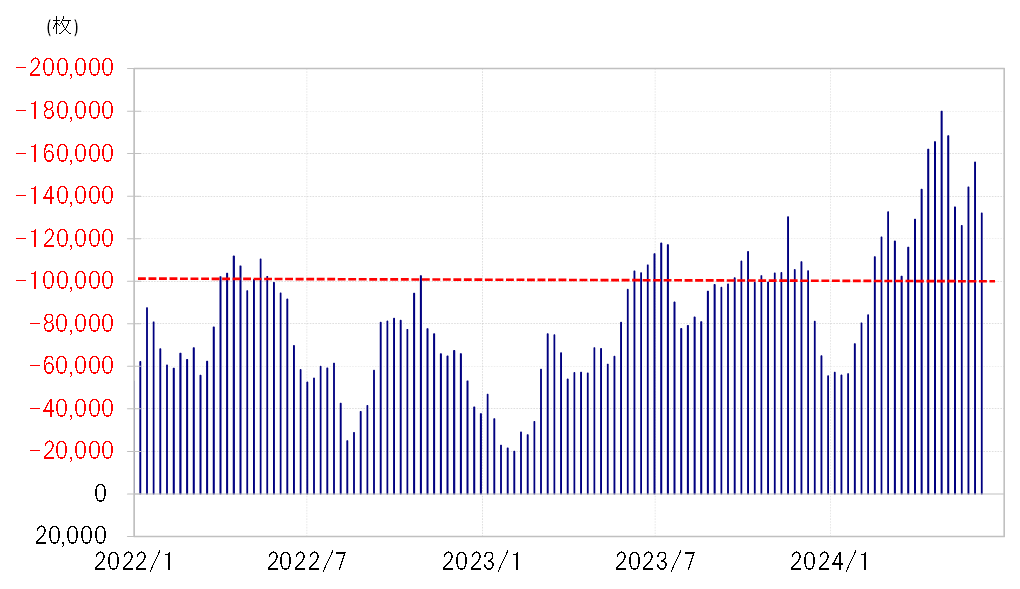

1つにはテクニカルな理由が考えられます。先週は、前の週にサポートされた156円台半ばを割れてから米ドル下落が一段と広がりました。先々週の段階でCFTC統計の投機筋の円売り越しは15万枚とかなり高水準となっていました(図表4参照)。要するに、大幅に米ドル買い・円売りポジションに傾斜していた中で、米ドルがサポート・ラインを割り込み、米ドル買いのポジションを減らす動きが広がったということです。

そしてもう1つ気になるのが、先週の週明け直後(6月3日)の「メキシコペソ・ショック」の影響です。メキシコの選挙で左派の大統領誕生が決まったことに加え、左派の与党が予想以上の大勝となり、憲法改正などが現実味を帯びてきました。そうした懸念により、メキシコペソは対円で6月4日(火)までの2営業日で最大8%以上の暴落となりました(図表5参照)。

CFTC統計の投機筋のポジションを見ると、メキシコペソは6月4日現在で、対米ドルで12万枚の買い越しとなっていました。これは対米ドルではほぼ最大の買い越し。CFTC統計の投機筋とは、ヘッジファンドが中心と見られていますが、ヘッジファンドが対米ドルで大きく買いポジションをとっていたメキシコペソが暴落したわけですから、かなりの損失が懸念されます。この結果、ヘッジファンドがポジション全体の見直しに動き、大きく米ドル買い・円売りに傾斜したポジションの圧縮をもたらした可能性も考えられるでしょう。

今週の注目点=FOMC、日銀会合など受けて投機円売りはどう動く?

これまで見てきたように、最近の米ドル/円は日米金利差の変化より、投機筋の動向の影響が大きくなっているようです。この背景には、日米10年債利回り差米ドル優位・円劣位が3%以上と大幅に拡大している状況では、それが少し縮小しても円買いには不利で円売りに有利なことに変わりないということがあるのではないでしょうか。その結果、金利差円劣位縮小でも円買いの反応は限られ、金利差円劣位拡大では過敏に円売りで反応するということです。

6月7日(金)の米雇用統計発表が予想より強かったため、日米金利差円劣位拡大で米ドル/円は一時157円まで反発しました。ではさらに米ドル高・円安が広がるかと言えば、それは投機円売りが続くかが最大の焦点ということになるでしょう。

今週は、6月12日(水)にFOMC(米連邦公開市場委員会)、14日(金)には日銀の金融政策決定会合が予定されています。また、12日(水)にはCPI(消費者物価指数)、13日(木)にはPPI(生産者物価指数)などの米インフレ指標の発表や注目イベントが相次ぐ見通しです。それらを受けて投機円売りが続くか否かが米ドル/円の行方を決めることになりそうです。

6月12日:4月米CPI総合=前回3.4%、予想3.4%

同コア=前回3.6%、予想3.5%

6月13日:4月米PPI総合=前回2.2%

同コア=前回2.4%

158円が米ドルの上値重要分岐点か

CFTC統計の投機筋の円売り越しは、6月4日(火)時点で13万枚でしたが、その後は米ドルが反発したこともあり、さらに拡大している可能性もあるのではないでしょうか。そもそも、通常は円売り越しが10万枚以上になると「行き過ぎ」懸念が強まります。その意味では、すでに高水準の投機筋の米ドル買い・円売りポジションの拡大には自ずと限度があるのではないでしょうか。

加えて、すでに見たように「メキシコペソ・ショック」でヘッジファンドなどの投機筋が大きな損失を負ったとしたら、全体的にリスク許容度も低下している可能性があるため、なおさら行き過ぎた米ドル買い・円売りの拡大余地は限られる可能性があります。

米ドル/円は、160円まで上昇した後、日本の通貨当局による為替介入を受けて急落に転じた後は、これまでのところ158円以上の反発はありません。このため、158円は米ドルの上値重要分岐点と考えられます。投機筋が大きく米ドル買い・円売りポジションに傾斜した状況で、さらに「メキシコペソ・ショック」などによりリスク許容度が低下しているなら、投機筋の円売り拡大で158円を大きく超えるのは難しく、逆にポジション調整が拡大した場合は米ドル安・円高に戻す可能性もあるでしょう。以上を踏まえ、今週の米ドル/円は154.5~158.5円で予想したいと思います。