世界経済見通し、2024年も鈍化予想ながら米国は上方修正

IMFの最新の世界経済見通しによると、世界経済は2022年の3.5%成長から2023年は3%成長、2024年は2.9%成長と鈍化が予想されており、また前回7月予想から小幅に下方修正されました。

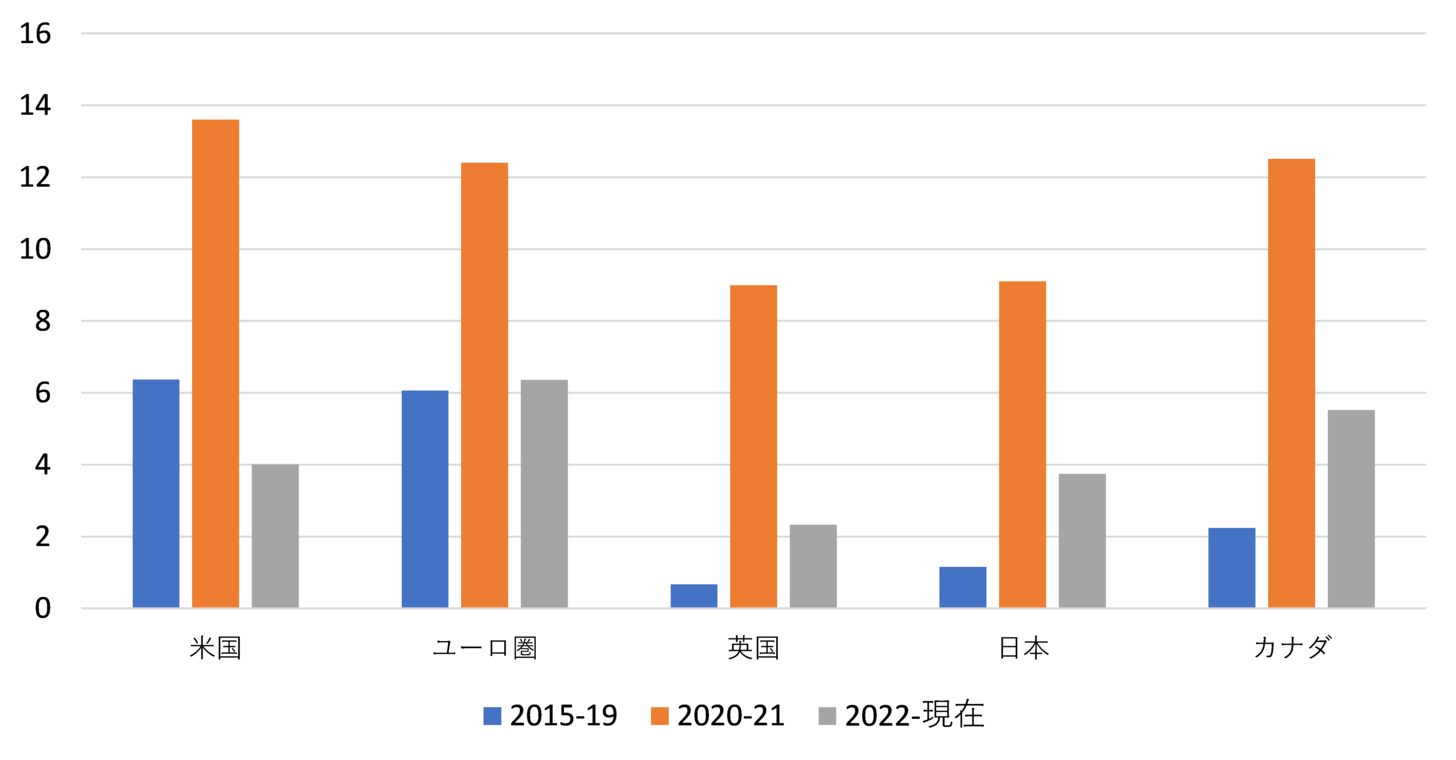

修正の内訳を見ると、米国は2023年2024年ともに上方修正される一方、他地域は下方修正が優位です。コロナ禍での財政サポートは先進国中心に各国で見られ、貯蓄率は世界的に増加しましたが、米国では労働市場の堅調さも相まって旺盛な消費活動が見られました。直近の貯蓄率はコロナ前よりも低下しており、過剰貯蓄を使い切ったという報道も散見されます。NY連銀調査によると、2022年以降の平均貯蓄率は米国ではコロナ禍前よりも低下している一方、他の先進国ではまだ上回っています。

ドイツなど他の先進国がマイナス成長の中、米国の強さ際立つ

このような差を背景に米国の実質消費はコロナ禍前のトレンドに回帰する一方、他の先進国では鈍い回復の状況が続いています。なお7-9月の米国実質GDPも前期比年率4.9%と力強い成長が確認されました。一方、同時期のドイツ経済は前期比マイナス成長となっており、米国の強さが際立っています。

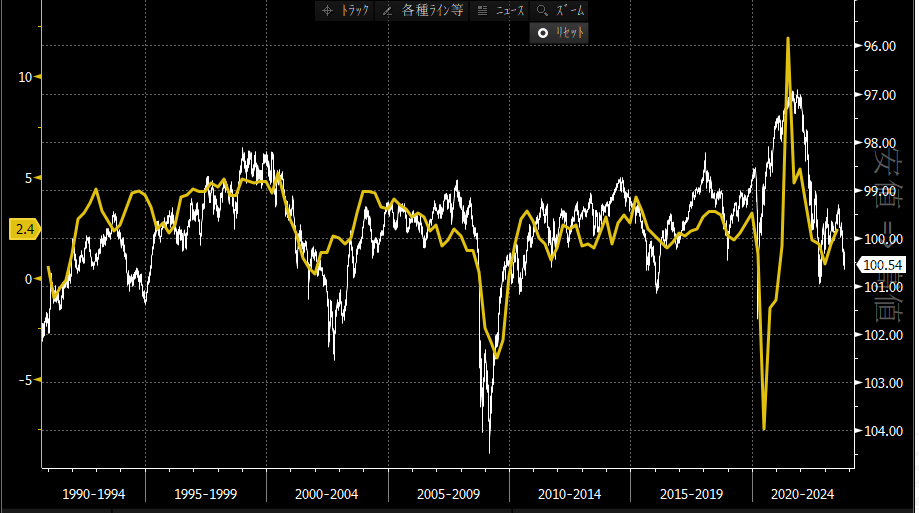

米株式市場は7月末をピークに調整局面を迎える

このように現在の米国経済は絶好調と言えますが、株式市場は7月末をピークに調整局面を迎えています。この間に金利上昇が続き、実質金利は一時2.5%に到達しました。この水準は2%程度とみられる潜在成長率を上回っています。前回も言及しましたが、成長に投資するより金利に投資する方がリターンの出る状況であり、無理して株式投資のリスクを取る必要がなくなることから株価の上値を抑制する要因となります。なお、2.5%はFRB(米連邦準備制度理事会)が2024年末に想定する政策金利の中央値5.1%-コア物価上昇率2.6%=2.5%と同値であり、短期的な上限値と見ています。

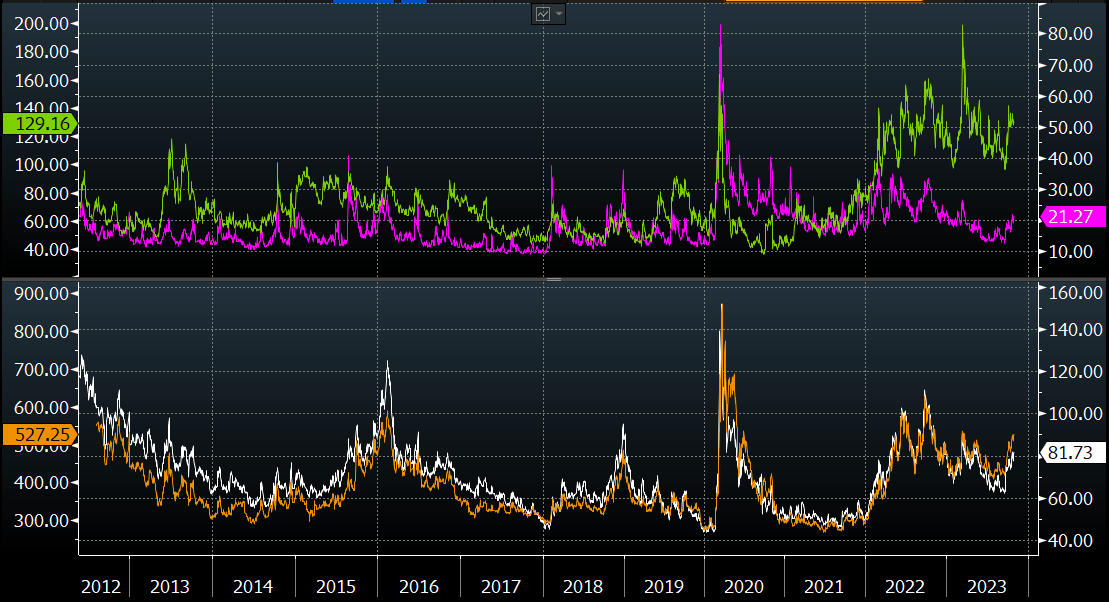

「炭鉱のカナリア」、企業の信用リスクを反映するクレジットスプレッドが拡大

その金利上昇の影響が金融市場や企業決算に表れ始めています。景気減速を素早くキャッチすることから「炭鉱のカナリア」とも呼ばれる企業の信用リスクを反映するクレジットスプレッドの拡大が見られています。

信用リスクの高まりは、通常景気下押し圧力に繋がります。金融状況が引き締まる局面ではGDP成長も軟調に推移してきました。

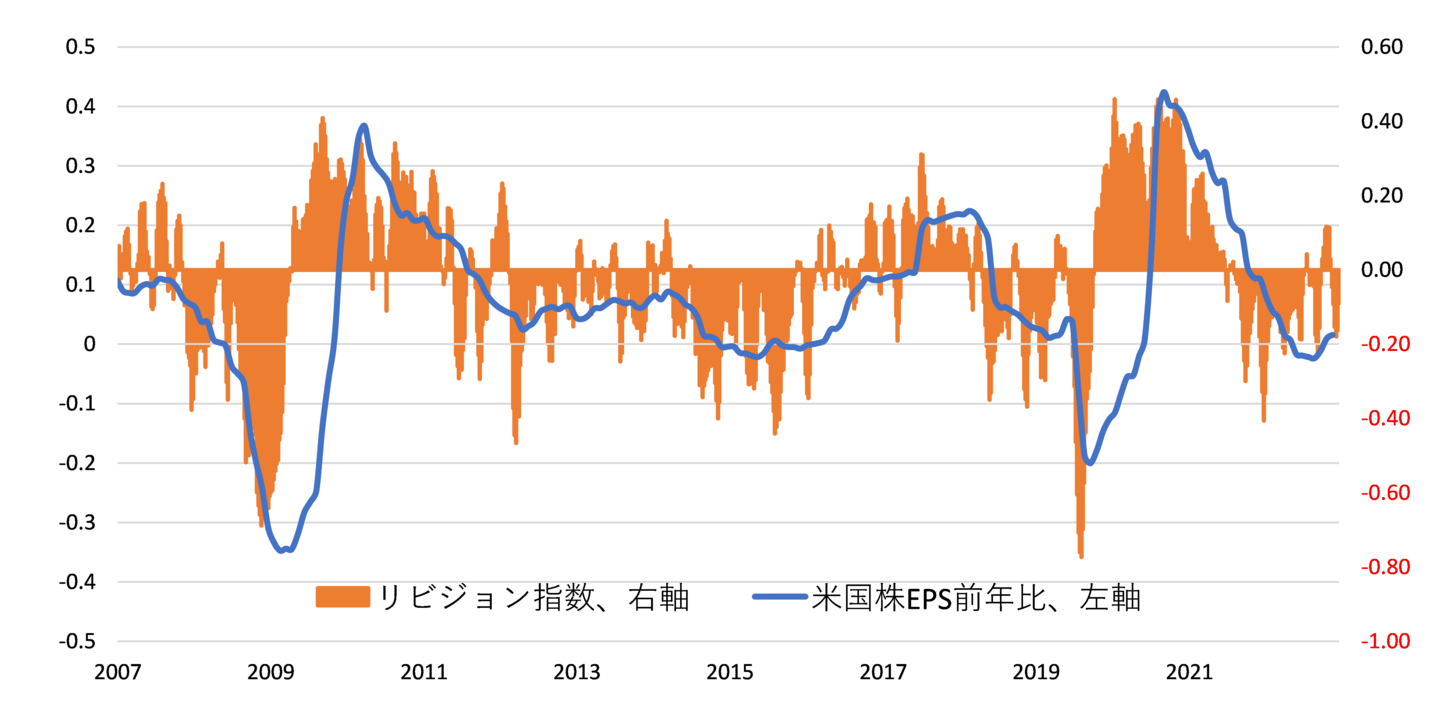

S&P500企業の決算発表、約8割が事前予想を上回るもアナリスト予想は下方修正

株式市場では現在、決算発表を消化しています。Bloombergの集計によると月末時点でS&P500企業の約3分の2が発表を終え、8割近くが事前予想を上回っております。この割合は通常通りの好調さと言えますが、株式市場は調整色を強めています。現在すでに市場では業績のV字回復が予想されています。

一方でアナリストの業績予想は下方修正が優位となっています。通常業績がV字回復する際には業績予想も明確に上方修正が優位となってきましたが、すでにV字回復を織り込んでいることもあり、先行きの見方が一段と盛り上がらないことが株価にとっては上値抑制となっているようです。

なお、IMFが金融安定報告書で示したデータによると、利上げ最終局面から1年近く業績は鈍化することが経験則として見られています。また高インフレ期の方が低インフレ期よりも業績の伸び率は低位に留まっており、この点は留意すべきでしょう。

債券投資に追い風、株式市場は景気減速の度合いがカギに

米国経済の堅調さに加え国債増発・財政悪化懸念が金利上昇圧力となっています。地政学リスクが高まる中で、インフレ期待の不安定さも金利変動要因となる点は引き続き注意が必要です。一方でコロナ禍以降の政策サポートが剥落しつつある中、高金利が景気を抑制する影響も見え始めています。景気減速は同時に金利低下圧力となることは債券投資に追い風です。一方、株式市場にとってはどの程度の減速となるのかがカギとなるでしょう。