先週の振り返り=米金利からかい離した米ドル急落の理由

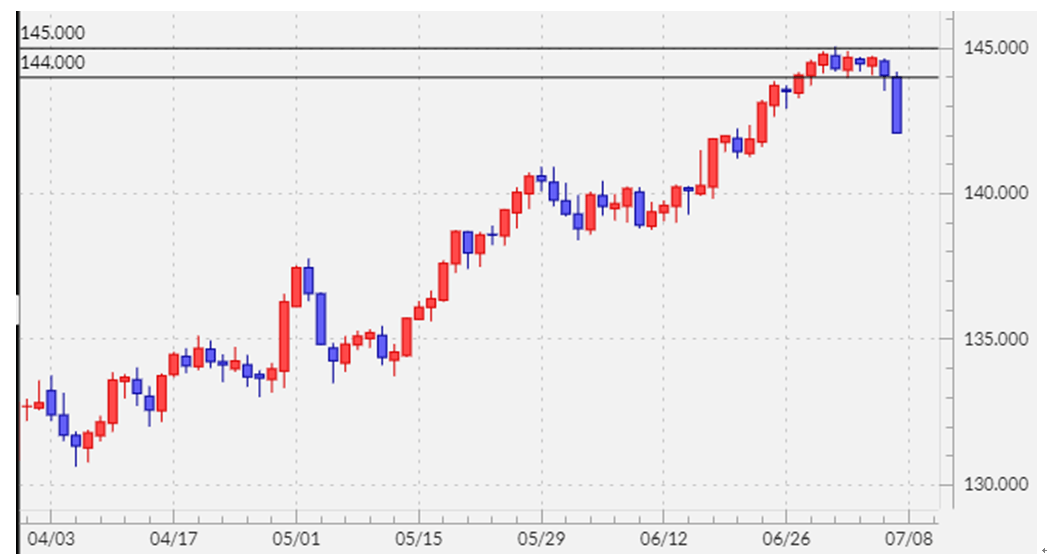

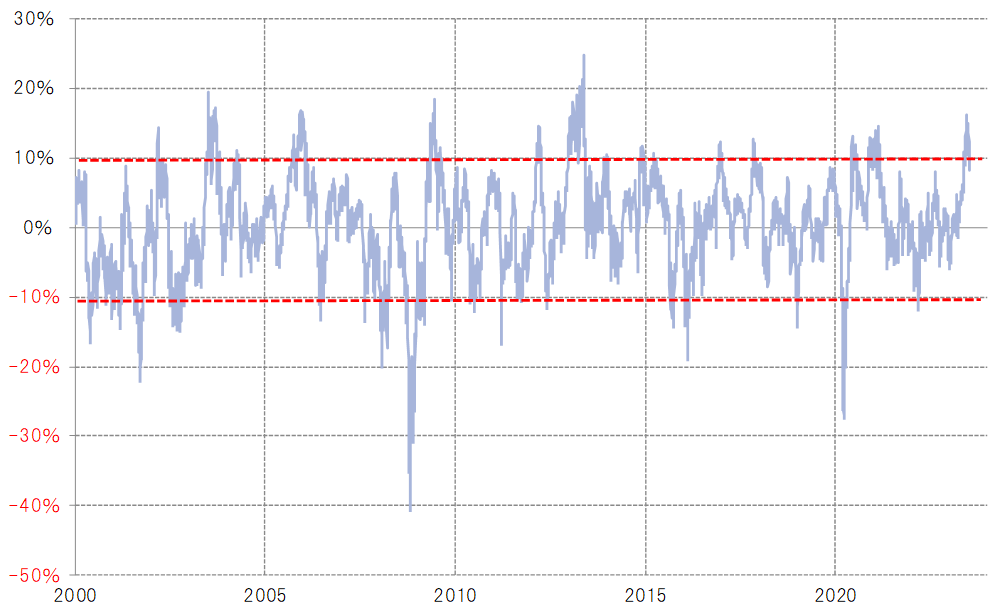

先週の米ドル/円は、144円台中心の小動きが続きましたが、7月7日(金)にその小動きのレンジを下抜けると、保合い放れの教科書通りに、そのまま142円割れ寸前まで一段安となりました(図表1参照)。

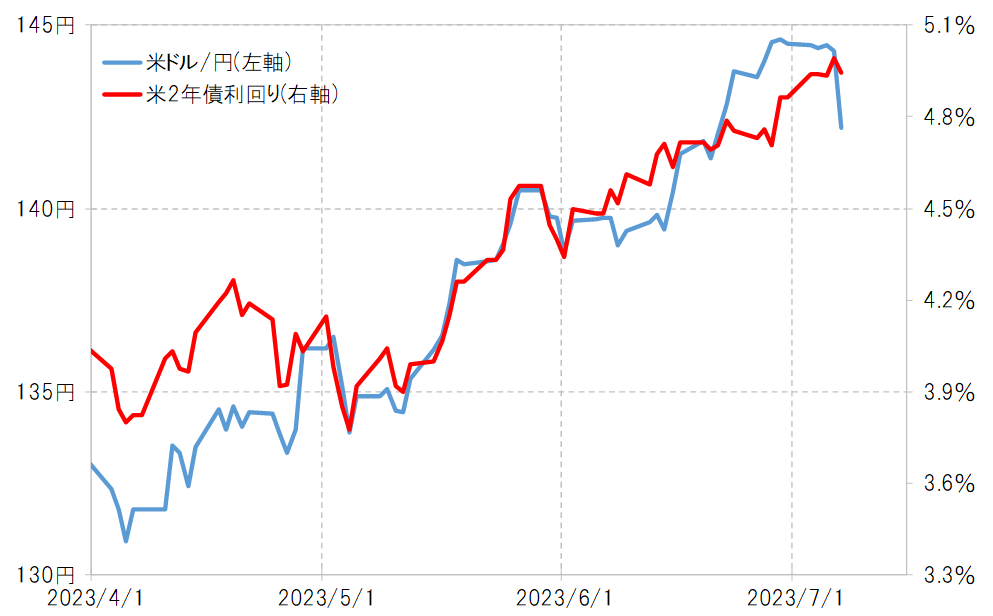

この7日(金)には注目の米雇用統計が発表され、結果は強弱さまざまなものでした。この雇用統計以外でも、先週発表された米経済指標はおおむね予想より強い結果が多く、雇用統計の結果も受けて、7月FOMC(米連邦公開市場委員会)での利上げ再開はほぼ確定との見方となりました。この結果、先週前半を通じ、米金利は上昇傾向が続きました。そのため、上述のような金曜日の米ドル急落は、米金利からかい離の目立つものでした(図表2参照)。

株安の動きが米ドル安・円高に影響か

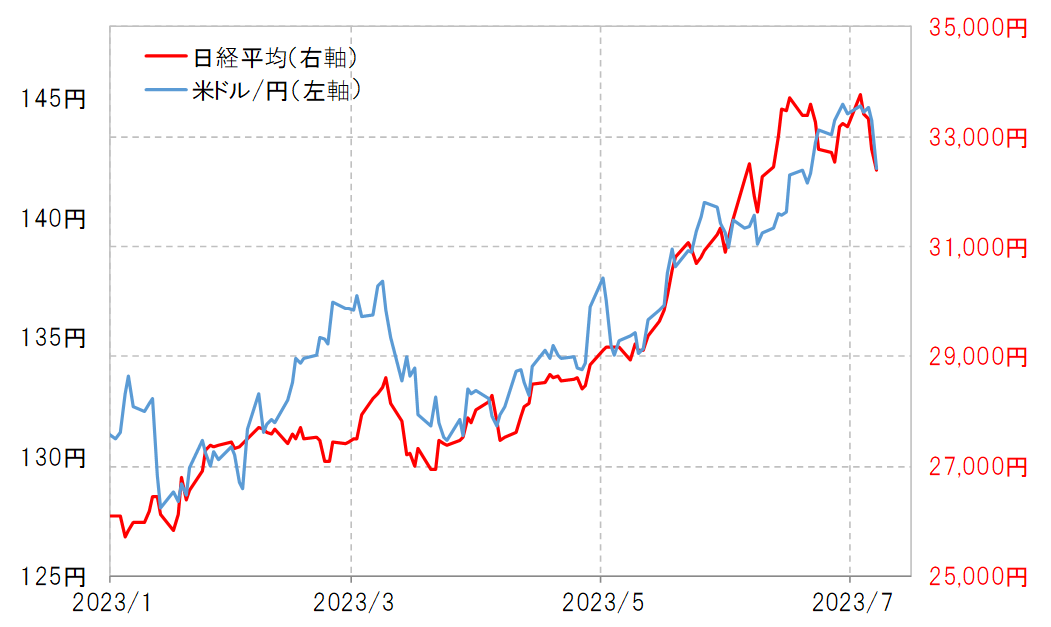

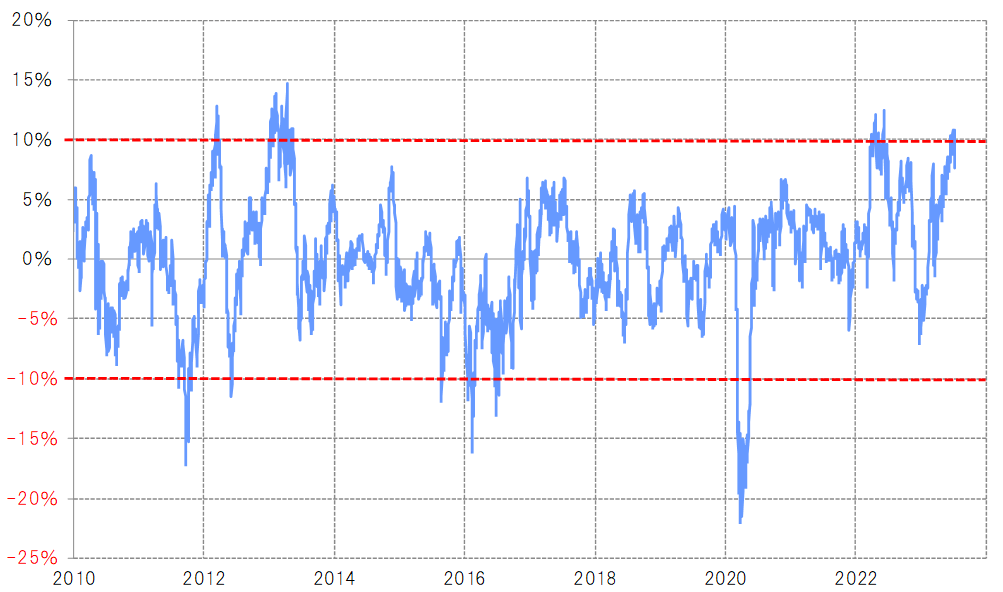

この米ドル/円の急落は、日経平均株価の下落と関係があると考えています。(図表3参照)。日経平均はこのところ大きく上昇してきましたが、7月に入り最初の営業日となった先週3日(月)に上昇一巡となると、その後は続落となりました。このような株安の動きが、米金利や金利差からかい離した米ドル安・円高に影響した可能性はあるでしょう。

株価の中でも、日経平均など日本株は、4月末頃からそれまで長く続いたレンジの上限を突破すると、5月以降は一段高となりました。このような日本株一段高のリード役の一角は、海外の投資家と見られました。

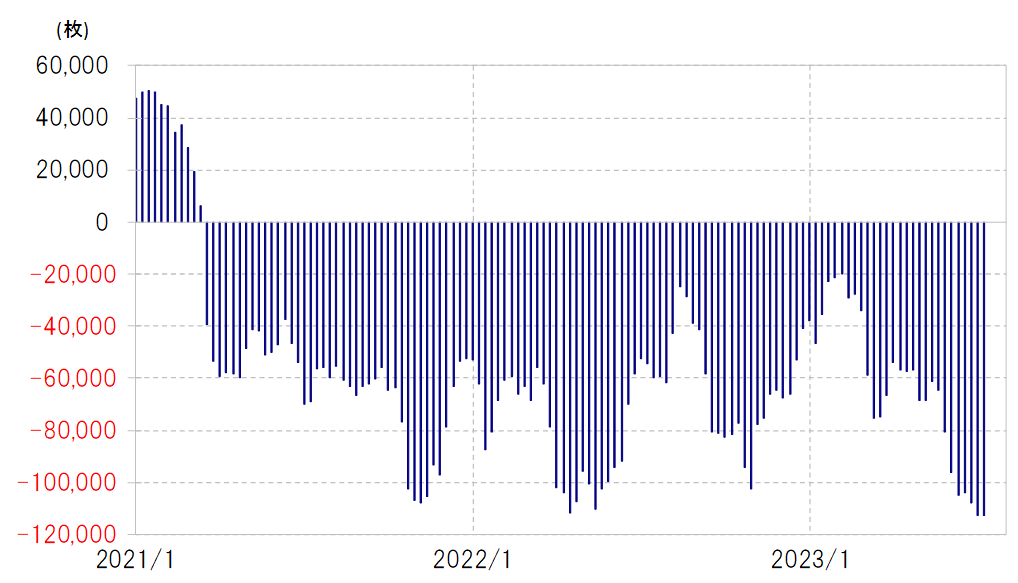

海外の投資家は、日本株を購入する上で、為替相場で円相場が下落することに伴う為替損失を回避(ヘッジ)するために円売り取引を並行して展開する可能性があります。実際、海外投資家の代表的な存在であるヘッジファンドの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、5月に入ってから売り越しが急増しました(図表4参照)。これは、まさに海外投資家の日本株投資に伴う為替リスク・ヘッジの円売りの影響が一因だった可能性があるでしょう。

以上のような「日本株買い・円売り」といった組み合わせを前提にすると、先週日本株の下落が広がる中で円の買い戻しが発生した可能性があります。こうした中で先週7日(金)、それまでの小動きを米ドル下放れたことも後押しする形で、米金利や金利差からかい離した米ドル安・円高が広がったということではないでしょうか。

今週の注目点=引き続き株価とクロス円に注目

株価下落のきっかけは7月FOMCでの利上げ再開の可能性

なぜ先週株価下落が広がったのか。きっかけは、すでに見てきたように7月FOMCでの利上げ再開の可能性が高まる中で米金利の上昇が広がったことから、それを嫌気したということでしょう。

そもそも、日経平均で見ても5~6月と大幅高となったことで、さすがに短期的には「上がり過ぎ」懸念が強くなっていました(図表5参照)。こうした中では、米金利上昇の拡大は、「上がり過ぎ」修正のきっかけになった可能性があるでしょう。では、株高はすでに終わり、株安が一段と拡大に向かうかと言えば、それは違うのではないでしょうか。

短期的な「上がり過ぎ」修正が一段落すれば株価上昇再開か?

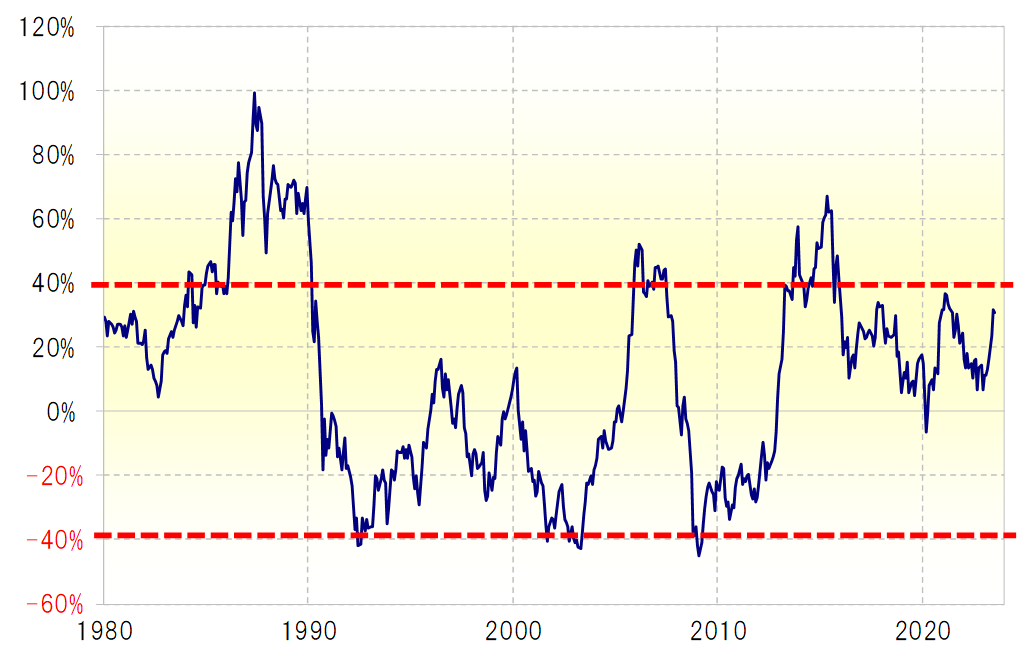

日経平均の5年MA(移動平均線)かい離率を見ると、日本株バブルと呼ばれた1989年代後半や、信用バブルと呼ばれた2007年にかけて、またはアベノミクスの株高ピークとなった2015年前後は、同かい離率は40%を大きく上回る拡大となりましたが、それらに比べると今回はまだ「バブル」というほどではなさそうです(図表6参照)。以上のように見ると、株価は短期的な「上がり過ぎ」修正が一段落した後は、上昇が再開する可能性があるのではないでしょうか。

今週は、12日(水)の米CPI(消費者物価指数)発表を皮切りに、週後半は注目の米インフレ指標発表が続く予定となっています。金利市場では、すでに先週までの段階で、7月FOMCでの0.25%の利上げをほぼ織り込んだ形となっていますので、これらインフレ指標の結果も影響は限られる可能性はありそうですが、まだ短期的な「上がり過ぎ」修正の途上にあると見られる株価だけに、インフレ指標の結果を受けてさらにリスクオフ拡大となるかは引き続き予断許せないでしょう。

一部のクロス円では「上がり過ぎ」の反動リスクに注意

5~6月に世界的に株高が広がる中で、為替相場では米ドル/円以上にクロス円の上昇が目立ちました。これは、リスクオンにおいては円と米ドルが「キャリー通貨」として売られやすいため、円と米ドルの同時安となる結果、円に対して米ドル以外の外貨が大きく上昇すると考えられています。

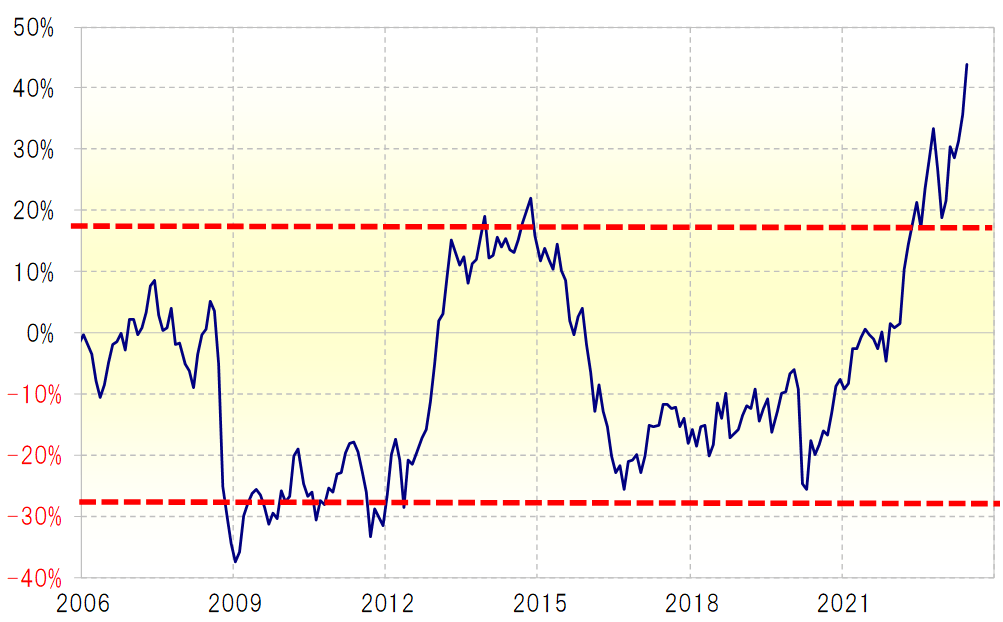

こういった中で、一部のクロス円にはメキシコペソ/円などさすがに「上がり過ぎ」懸念が目立ってきました(図表7参照)。こうした通貨ペアは、リスクオフなどをきっかけに「上がり過ぎ」の反動が広がるリスクに要注意でしょう。

また、メキシコペソ/円は5年MAかい離率を見ると、中長期的にも「上がり過ぎ」懸念が極めて強い状況が続いていると見られることから、短期的な「上がり過ぎ」の修正で始まった下落により、後から振り返ったらそれは上昇トレンドが終わり、下落トレンドの始まりだったとなる可能性もあることを頭に入れておく必要があるのではないでしょうか(図表8参照)。

先週7日(金)の米ドル安・円高を受けて、テクニカルにはさらに米ドル下値を模索しやすい状況となりました。一方で、先週株価が大きく下落した反動で、株高に戻す可能性もあるでしょう。米ドル/円はそんな株価の動向などをにらみながら、140~145円中心で上下に振れやすい展開を予想したいと思います。