先週の動き、米ドル高の中で下値を切り下げたNY金

先週のニューヨーク・コメックスの金先物価格(以下、NY金)は、取引時間中に節目の1,900ドルを上回ることはあっても、週を通して終値で切り上げた水準を維持できない状況が繰り返された。

前週からの米ドル高と米長期金利の上昇が続き、上値を抑えられ、反転の機会を生かすことが出来ずに1,900ドル割れの水準で週末の取引を終了することになった。

5月6日のNY金は、前日比7.10ドル高の1,882.80ドルと続伸となったものの、週足では28.90ドル安、1.5%下げとなった。前週比マイナスは3週連続となる。また週足での1,900ドル割れは10週間ぶりとなる。

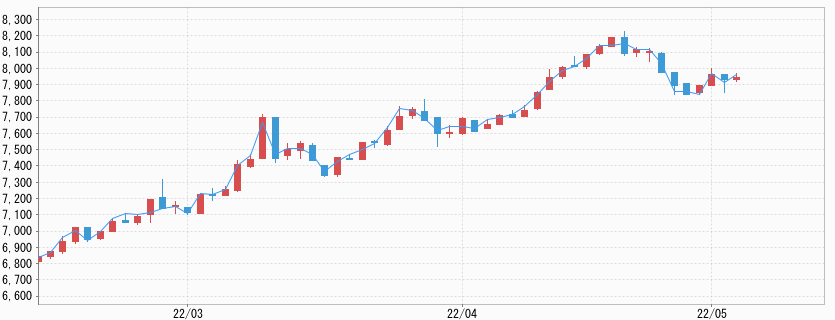

日本国内は連休中のため取引は5月2日と6日に限られ2営業日のJPX金のレンジは7,738~7,879円となった。米ドル/円相場は129~130.50円のレンジでおおむね130円をやや上回る水準で推移し、NY金の動きがJPX金を主導した。

さらなるタカ派に傾くFRB

注目の米連邦公開市場委員会(FOMC)が5月3、4日の日程で開かれた。政策金利(フェデラルファンドレート)の誘導目標値を22年ぶりの大きさとなる0.5%(50bp)引き上げと、QT(量的引き締め)と呼ばれる保有資産の縮小を6月に開始するとしたが、これは金市場では織り込み済みのものである。

ほんの2ヶ月前にはここまでのタカ派的政策決定を見込む向きは限られたが、4月中旬以降にパウエル議長を含む米連邦準備制度理事会(FRB)高官の発言内容が示唆していたのが、今回の決定内容だった。

政策の方向性は、米ドル高、米長期金利の上昇につながるもので、言うまでもなく金市場にはかなりの向い風となる。したがって、政策内容発表前日のNY金は一時1,850ドル割れまで売られていた(5月3日、1,849.70ドル)。

ただし、下値はそこまでで、環境を考えると底堅さを感じさせるものといえた。やはり、米国を中心に高インフレ環境は当面続くとみられ、またウクライナ情勢の不透明感も払拭されず、株式市場が非常に不安定な値動きを続ける中では、金への関心は持続する。

FOMC後の記者会見では、一部タカ派のFRB高官が言及し市場でも可能性を見込む動きが浮上していた75bpの利上げについて、パウエルFRB議長は「参加者は積極的な議論をしていない」と否定的な見方を披露。株式市場は極端なタカ派化は回避との楽観論に傾き、ダウ30種平均株価が2022年最大の値上がり(前日比937ドル、2.81%高)となるなど主要指数が軒並み大幅反発となった。

おそらく比較する基準値の問題で、基準値を75bp引き上げに置いた場合の50bp以下の引き上げは「買い」とコンピュータープログラムが判断したものと思われた。反転上昇の動きは、年初まで続いた株式市場での成功体験を思い起こさせ、買いの輪が連鎖的に広がり意外高に至ったとみられる。

その背景には流動性が低下し、値動き自体が荒くなっている市場環境があるとみられるが、いまだ維持されている戻りの期待が失われるときに、底割れという展開につながるのが経験則の教えるところでもある。

なお同じ記者会見でパウエルFRB議長は、「今後数回の会合で50bpずつの利上げを検討すべきだというのが我々の大方の見方だ」とも述べ、6、7月の会合での連続大幅引き上げを示唆しており、やはりタカ派化していることに変わりはない。

また6月から実施されるQTについてもパウエルFRB議長自身が「(市場への影響について)非常に不確実だ」としており不透明感は強い。それを映す形で翌5月5日の米株式市場は5%もの大幅な下げで年初来安値を更新したナスダック総合をはじめ、ダウ30種平均は1,063ドル(3.12%)安など主要株式指数は軒並み急反落となった。この株価の大幅安が金市場にも影を投げかける。

NY金の上値を抑える米ドル高とキャッシュアウトの売り

先週のコラムでは、NY金の見通しについて以下のように書いた。

「(50bpの利上げとQTの導入は)金市場ではいずれも織り込み済みとなっていることから、イベント通過で逆に値動きが軽くなる可能性もありそうだ。FOMC後にドル指数や米長期金利がどのような動きとなるかに左右されるのは否めないが、FOMC関連のイベントの前に下値を探り、通過後に上向くパターンが多いことも引き締め局面におけるNY金の特徴でもある」

前述のようにFOMC初日の5月3日に一時1,849.70ドルと1,850ドル割れまで売られたNY金だったが、終了翌日のNY時間外のアジアからロンドンの時間帯に1,900ドル台を回復。NY時間の午前には、一時前日比2.2%(41.90ドル)高の1,910.70ドルまで買われていた。ただし、その後終盤に向けて急速に上げ幅を削り、結局、終わってみれば6.90ドル高の1,875.70ドルだった。

その背景にあったのは、この日2018年11月以来初めて3.1%を上抜けた米長期金利(10年債利回り)の上昇とドル指数(DXY)でみて2002年12月以来となる103ポイント台に乗せた米ドル高だった。さらに、株価急落の中で決済・清算に向け現金捻出(キャッシュ・アウト)の動きに伴った金市場での益出し売りが上値を抑えたとみられる。

逼迫続く米労働市場

先週、FOMC以外に注目されたのが4月の米雇用統計だった。非農業部門雇用者数(NFP)が前月比42万8,000人増加し、市場予想(39万1,000人増、ロイター調べ)を上回った。

雇用増が40万人を超えるのは12ヶ月連続となる。失業率は3.6%と前月から横ばいだったが、新型コロナウイルスの感染が拡大する前の50年ぶりの低水準(2020年2月、3.5%)にほぼ並んでいる。インフレとの関連から金市場が注目するのが時間当たりの平均賃金だが、前月比0.3%上昇と、伸びは前月の0.5%から鈍化した。それでも前年同月比では5.5%上昇となる。

賃金上昇ペースの鈍化は果たしてピークアウトの兆しなのか否か。先週のFOMC後の記者会見にてパウエルFRB議長は、「経済対策や金融政策による支援が弱まれば雇用創出(求人)は鈍化する」とした。

その求人件数だが直近の数字は1,150万人と過去最高水準で推移している。求職者数とのギャップが大きく、コロナ禍前に戻るには求人件数が700万人規模に減る必要があるとされ数四半期かかるとの指摘もある(米ジェフリーズ)。

つまり現状では賃金上昇圧力は高止まりすることになりそうだ。人手不足で企業が賃上げを迫られ、コスト上昇を価格に転嫁し、生活コストの上昇に直面した消費者がさらに高い賃金を求める。これはFRBが警戒するインフレスパイラルだが、足元の米国はまさにこうした状況にある。

こうした中で先週末にかけてドル指数はさらに上昇し、一時104.061を付け、さすがに終盤には益出し売りが優勢となったものの、103.660と19年半ぶりの水準を維持して終了となった。

このところの米ドル高に関しては、他の主要中銀に比べFRBの引き締めスタンスが際立つことに加え、米国株式市場と米国債市場双方の不安定化という異例の状況を映した側面もあるとみられる。投資家が運用リスクを避ける動きを強めていると見られ、リスク回避の米ドル(キャッシュ)需要の高まりが米ドル高に反映されている可能性がありそうだ。

こうした状況の折に流動性の高い(換金しやすい)金が売られる状況があることは、先週のコラムでも指摘した。しかし、必要な投資家が売り切れば終わりという類のもので、構造的な売り要因ではないといえる。

なお、先週末に米商品先物取引委員会(CFTC)が発表した、5月3日時点でのデータによるとNY金先物市場では、ファンドの買い建て(ロング)の手じまい(取引解消)が急速に進んでいることが判明した。4月12日以降5月3日までの3週間で重量換算するとネット172トン、22%減少しており、この間のNY金下落の背景を物語っている。

今週の展望:NY金は1,860~1,910ドル、国内金価格は7,700~8,000円を想定

市場では今週5月11日に発表予定の4月の米消費者物価指数(CPI)と12日の米生産者物価指数(PPI)への関心が高い。

特にCPIについては、一部商品でピークアウトも指摘される中で上振れとなると金市場には追い風となる。地政学要因では、5月9日の対独戦勝記念日に合わせてロシアのプーチン大統領がどのような方向性を打ち出すか、ウクライナ情勢は節目の日を迎えることになる。

さらに、先週目立った米国株式と米国債双方の急落が、どのような展開を見せるのか。金の安全資産としての側面が注目されるのか、あるいは引き続きキャッシュアウトの対象となるのかを見守りたい。