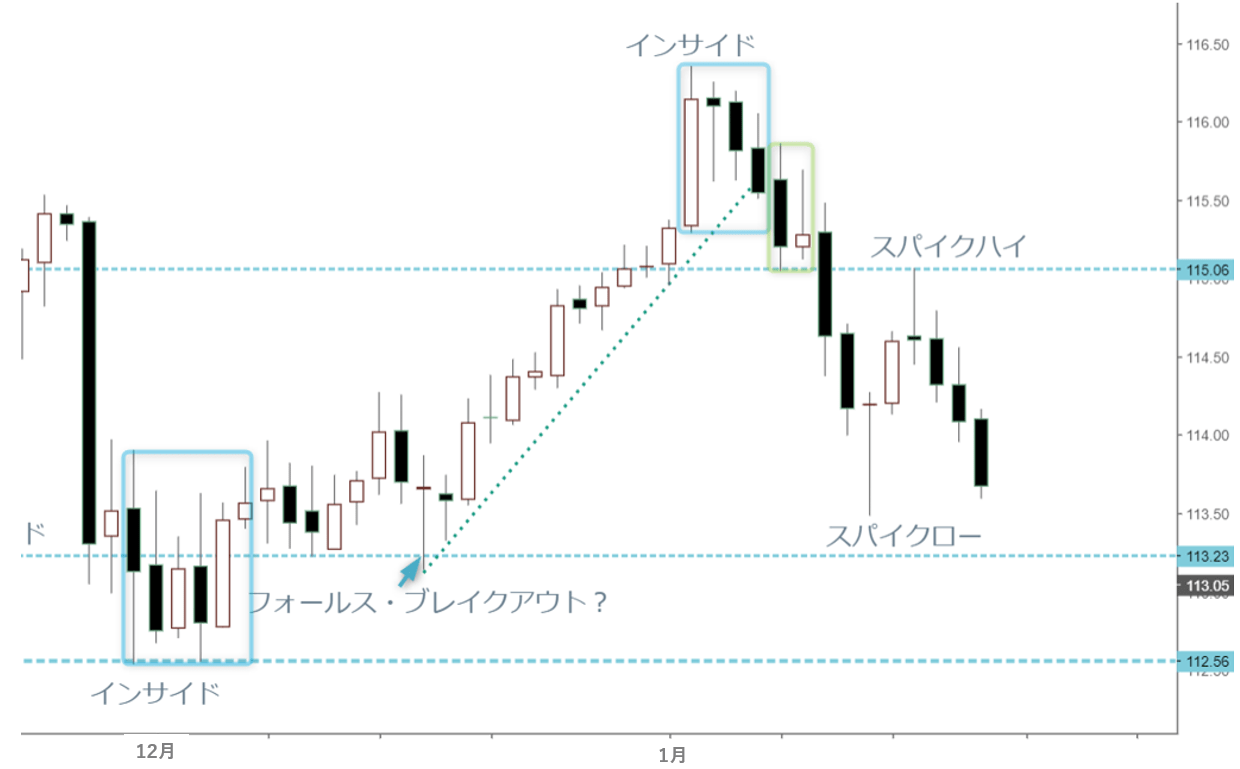

米ドル/円 日足

週間予想レンジ:112.50~114.00

メインストラテジー:戻り売り

・ポジション調整が続く

・リスクオフの流れ

・振れ幅拡大の恐れ

アナリシス:

米ドル/円相場は先週続落。先々週の値幅を超えなかったものの、頭の重さを再確認し、基調の悪化を示唆した。一時115円関門をトライしたものの、終値では113.68円まで反落、週足では「スパイクハイ」のサインを点灯し、年初来安値を再度切り込んでいく公算が大きい。

米大幅利上げ観測の急浮上による米株の急落と相まって、円の巻き戻しが鮮明になってきた。米長期金利の上昇と乖離する形で米ドル全体(米ドル指数)の強さが確認し切れないうちに、米ドル対円の頭打ちが鮮明になりつつあり、円売りポジションの積み上げが構造上の問題を示している。言ってみれば、米株安がもたらしたリスクオフの側面はもちろん軽視できないものの、円の買い戻しが主因となり、円売りポジションの整理、といった構造上の理由が注目される。

そのため、先週115円関門を回復できず、反落してきたところ、円売りポジションの整理が一段と拡大しており、一時的な値幅の拡大や変動率の拡大を覚悟しておきたい。言い換えれば、売りが売りを呼ぶ展開になりやすいため、メイン構造として米ドルの強気がなお健在とはいえ、短期スパンにおける振れ幅の拡大が十分想定される。

日足では、1月18日の罫線が示した「スパイクハイ」のサインが決定打となり、米ドルの頭の重さを示し、これからの反落余地を拡大。同日高値115.07円、1月10日陰線の安値と合致し、1月10日と11日で形成された「インサイド」の下放れを打破できなかったことを示している。さらに、1月10日の大陰線自体が、1月4日を「母線」とした「インサイド」の下放れを果たしただけに、1月18日の「スパイクハイ」の意味合いを強化していた。

要するに再度頭打ちを果たし、1月14日の罫線が示した「スパイクロー」のサインの意味合いを否定していく公算が大きい。先週末までの続落は、同日安値の113.48円に接近し、同日サインが「アンカー」という役割に転換される可能性を示している。言い換えれば、値段(レート)を引き下げる存在となり、安値更新があれば、一段と下値余地を拡大するだろう。

2021年12月17日の日足は、「フォールス・ブレイクアウト」のサインを点灯していただけに、年初来の高値更新に繋がったわけだが、113.48円割れがあれば同日安値の113.14円まで大した支持が存在せず、直接2021年年末安値の112.53円のトライがあっても許容範囲内の出来事だろう。1月21日高値の114.17円の早期回復なしでは、1月17日~19日の罫線の組み合わせによる「宵の明星」に近いサインが支配的となり、下値トライのモメンタムを強めていくことが推測される。

米株次第、リスクオフの流れがさらに拡大、また円売りポジションの積み上げなどに鑑み、整理されるまで時間がかかることも想定される。実際、2021年年末安値の112.53円の打診や割り込みがあれば、最大111円後半まで下値余地の拡大も想定されるため、しばらく押し目買いのスタンスが取れない。つまるところ、円売りポジションの整理、一服するサインが点灯されるまで、むしろ目先の流れに便乗したほうが得策だと思う。

とはいえ、中長期スパンにおける見通しは全く変わらない。そもそも2017年以来の高値更新を果たし、また2018年高値へ接近したこと自体、上昇波の加速を示唆していたため、大局観としては、2021年年初来安値を起点とした上昇波は推進波であり、2015年から形成されてきた大型保ち合いの打破を確認した後、円安の本流を牽引する形で米ドル/円の大幅上昇が続き、調整波の一服があれば、再度上値余地を拡大する流れに復帰するだろう。スパンによってスタンスの相違をしっかり確認してから臨みたい。

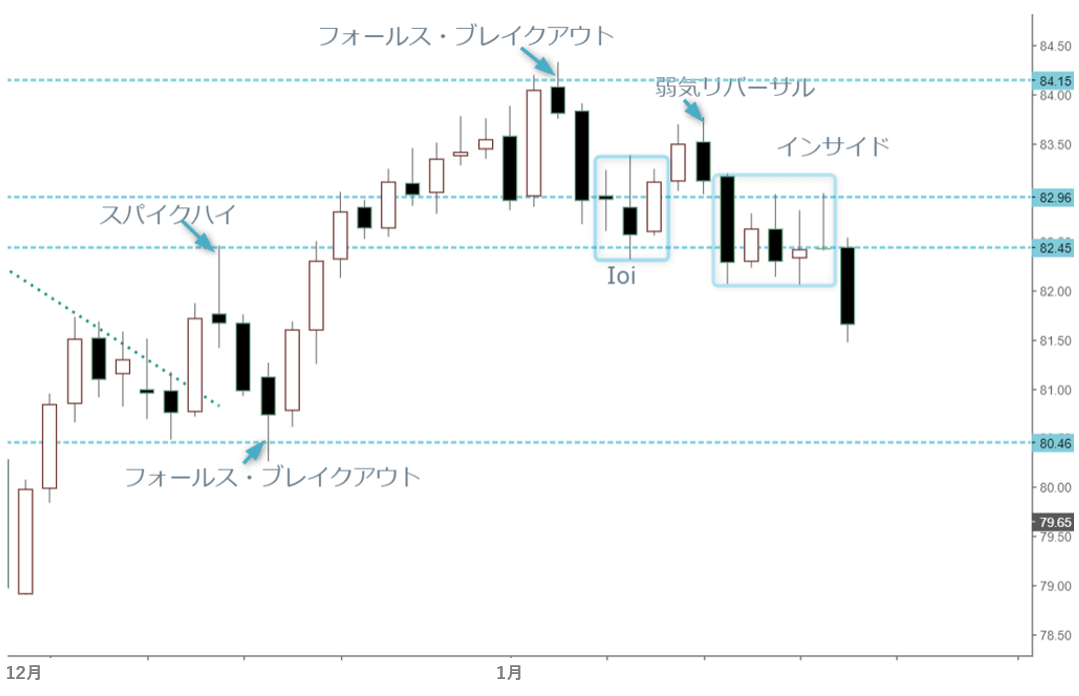

豪ドル/円 日足

週間予想レンジ:82.00~80.00

メインストラテジー:戻り売り

・調整波先行でさらに拡大

・上昇波構造は一旦崩れる

・元サポートがターゲット

アナリシス:

豪ドル/円相場は先週続落し、これは年初来から連続3週間の陰線引けとなる。週足では、2022年1月第1週と第2週の位置関係と同様、先週に先々週の始値を一旦更新してから、結局実体部分(始値と終値の間)が先週の実体部分より下に位置し、弱気のサインを強化している。目先としては弱気の流れを早期修正できる見込みが薄く、一段警戒せざるを得ない。

米株安に伴うリスクオフの流れを否定できないが、根本的なところとしては、米ドル/円が主導する円売りポジションの整理が続く、という大きな背景は否定できない。整理一服を示すサインの点灯が確認されないうちは、少なくとも短期スパンにおける下値リスクを警戒しておきたい。

実際、先週末の大幅続落は、強気サインを強化したところが大きかった。なにしろ、81円半ばの打診は、本来支持を果たすゾーンの存在を否定し、年初来高値を起点とした反落波の一段拡大を示唆していた。本来サポートを果たすと見られるゾーンは81円後半~82円半ばに位置することを2021年12月16日の罫線が示唆していた。

2021年12月16の罫線は「スパイクハイ」のサインを点灯し、本来抵抗ゾーンを示す存在であった。その後の切り返しや、同日高値のブレイクをもって年初来高値の84.32円に繋がったわけだ。従って、再度反落し、また同日サインを再度否定したところ、反落波の一段延長を示し、84円関門を早期回復、また上に定着しない限り、反落余地を拡大する公算が大きい。

日足で観察する限りでは、2021年12月20日安値の80.26円まで大した支持ゾーンが存在しないことが分かる。実際、同日の罫線は「フォールス・ブレイクアウト」だったため、元の支持ゾーンとして逆戻りのターゲットと化しやすい。そのため、80円関門の割り込みがあっても許容範囲内とされる。

さらに、豪ドル/円次第だが、反落波の一段拡大もあり得る。理論上、2021年12月20日安値の割り込みがあれば、2021年12月末安値の79円後半まで大した支持が存在しないため、一時でも一旦トライがあってもおかしくない。ただし、豪ドル対米ドルの値動きによって豪ドルの弱含みがあっても下落モメンタムを強めていくとは限らない、まずはレンジ変動の一環と捉えたい。

もっとも、米ドル/円と同様、長期スパンにおける強気ラリーは終わっていない。2020年コロナショック後の安値を起点とした大型強気変動は、2021年5月から高値圏における大型レンジを形成してきたが、あくまで調整子波と数え、再度底打ちがあれば、元の強気トレンドへ復帰するだろう。しばらくは押し目を拾えないが、反落波の先行でその時期の到来が遅かれ早かれ到来するため、スパンを分けてスタンスを明白にしておきたい。