2020年度冬の振り返り

日本では、旧一般電気事業者(10電力)、電力自由化によって小売に新規参入した「新電力」ともに、最終消費者に販売する電力の一部を卸電力市場から調達しています。2020年の全販売電力量に占める卸電力のシェアは約4割でした(※1)。

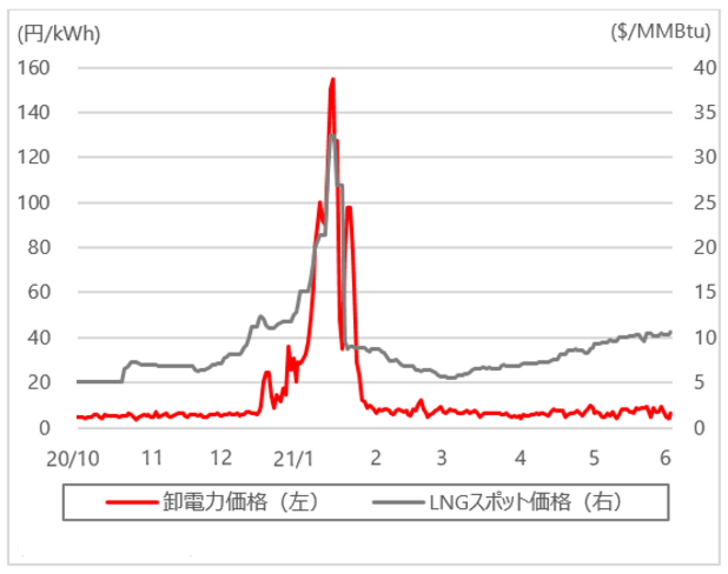

2020年冬、この卸電力価格の急騰がニュースとなりました。2020年末から2021年1月にかけて厳しい寒さとなって電力需要が急増したことによります。そのため、需要変動を吸収する役割を担う電源であるガス火力向け燃料の液化天然ガス(LNG)の需要が急に増えたことで、LNGのスポット価格が急上昇しました。

日本では発電量の1/3強をガス火力が担っています(※2)。2020年11月、北東アジアのLNGのスポット価格は同月平均で100万BTU(英国熱量単位)あたり7ドル程度でしたが、12月末には15ドルを超え、2021年1月には一時32ドル超まで高騰しました。

これを受けて卸電力価格も一時1キロワット時あたり251円(1月15日の午後4時半~同5時)まで上昇しました。その後、寒さが和らいで電力需要、LNG需要とも減少し、1月末には卸電力価格(24時間平均)は10円以下、LNG価格は10ドル以下まで下落しました。

LNGスポット価格上昇の背景

卸電力価格高騰の主因はLNGスポット価格の上昇と考えられます。LNGのスポット価格が急上昇した背景を供給面、需要面に分けて説明します。

まず供給面では、豪州(ゴーゴン)やカタールなどでLNGの生産トラブルが発生していました。加えて、米国産LNGは新型コロナウイルス対策としての安全手順追加によってパナマ運河が渋滞し、アジア向け輸送に支障が生じていました。これらの代替となるスポットLNGですが、LNGはスポット取引での販売が現時点では限定的です(※3)。

需要面では、中国では政治的対立を背景とした豪州炭の輸入停止から、石炭火力の出力が下がり、天然ガス火力への依存度が高まっていました。韓国も環境対策の一環として石炭火力の出力を抑制してガス利用を増やしていました。日本では原子力の再稼働が思うように進んでおらず、2020年末時点での原発稼働数は3基に留まっていました。

このような状況下で天然ガスの需要期である冬場を迎え、かつ予想外の寒波が到来したことで北東アジアのガス需要が急増しました。

発電事業者は需要期を迎える前にLNGの在庫を高めるべく調達を行いますが、事前の予想以上にLNGの消費が進んだため、スポット市場からの緊急的なLNG調達を余儀なくされました。少ないスポット供給量に対して多くの購入希望が殺到することになり、価格が高騰したのです。

上記の現状と見通しは以下の通りです。

供給面ですが、一般的にLNG生産施設の故障は少なく、2020年冬のように大きなトラブルが複数国で同時に発生する可能性は高くないものと考えられます。米国産LNG輸送における要所であるパナマ運河はLNG船の通航隻数の拡大や夜間通航などの検討が進められており、通過能力は拡大の方向に向かっています。

LNGのスポット取引量は今後増加が見込まれます。現在、スポット取引市場へのLNG供給元は、豪州やマレーシアなど、生産開始当初に買主と締結した長期の販売契約が満了したプロジェクトが多いですが、今後カタールなどでも当初の契約が満期を迎えます。また、米国産LNGは購入キャンセルが可能なものもあり、このキャンセル分がスポット市場へ流入することも考えられます。

次に需要面ですが、石炭からのガスシフトに加えて、2020年にミャンマーがLNGの新輸入国となったように、電力需要が増加する新興国でのLNG導入や利用拡大が進むでしょう。

ただ、世界のLNG需要は2020年の3.6億トンから2025年には4.3億トン程度まで増加すると見られているものの、一方で今後、新規のLNGプロジェクトが複数立ち上がることで、LNGの供給能力は2020年の年産4.5億トンから2025年には同5.1億トン程度まで拡大する見通しです(※4)。

供給には余力がある状態がしばらく続きます。この余力の一部がスポットLNG生産に向けられることが期待されます。

なお、日本の状況ですが、5月末時点で稼働中の原発は7基に留まります(再稼働した基数は9基、うち2基は定期点検中)。発電事業者のLNG在庫については、貯蔵タンクが満杯となり、契約済みのLNGの引き取りができなくなって安値での転売を強いられるような事態を回避するために、各社は依然在庫を2~3週間分に抑えています。また、在庫不足が懸念されるような事態が発生する頻度は低く、貯蔵タンクを新増設するモチベーションも高くありません。

上述の通り、主に供給面の環境変化、すなわちLNGのスポット取引量が拡大することで、中長期的にはLNG価格の高騰が起きにくい状況に向かうでしょう。一方、短期的には急激にLNG需要が増加するような局面においては、スポットLNG価格の上昇と、それに伴う卸電力価格の高騰は再び起こり得ると考えられます。

LNGスポット価格上昇から受ける影響を小さくするには

今後のLNG需要サイドの対応策として、発電におけるガス火力依存を下げていくことが考えられます。これによってスポットLNG価格高騰時にその影響を受ける電力量を減少させることができます。日本の電源構成では、石油は3%程度(※2)と既にかなり小さく、石炭は地球環境への配慮から縮小させていかざるを得ません。残りの電源候補は再生可能エネルギーと原子力です。

2021年4月、日本政府が温室効果ガス削減目標(2030年に2013年度比▲46%)を発表した際、菅首相は「まずは再エネを優先」、「原発の再稼働は従来通り」とコメントしました(※5)。

「従来通り」とされた原子力ですが、標準的な原発1基(出力100万kW)がLNG火力を代替することで年間90万トン以上のLNG消費を減らすことができます。現在、再稼働済みの9基に続いて、さらに5基の再稼働手続きが進んでいます。これら5基の稼働で年460万トンのLNG消費抑制が可能になります。これは日本の年間LNG需要の6%強に相当しますので、インパクトは小さくありません。

2020年冬の例を用いると、国内最大の発電事業会社であるJERAは2020年11月からの4ヶ月間で110万トンのLNGを緊急調達しました。これによる発電量は70億kWh強となります(※6)。

あくまで計算上の話ですが、原発1基は4ヶ月間で概ね15億kWhの発電が可能ですので、原発5基の稼働があればこのLNGの緊急調達が回避できたことになります。

経済産業省が2021年5月、2021年夏と2022年冬も電力需給が逼迫するとの見通しを示しました。

原子力の再稼働には新規制基準への適合審査や地元の合意獲得に時間を要しますが、従来の方針通り、安全が確認された原発の再稼働を着実に進めていくことは、実現可能な対応策の1つでしょう。今後の再稼働の動向に注目です。なお、原子力に一定のシェアを担わせ続けるためには、新増設や建て替えも考えていかなければならないことには留意が必要です(※7)。

(※1)2020年。卸電力約定量 3,088億kWh/販売電力量 8,116億kWh。出所:日本卸電力取引所(JEPX)、電力・ガス取引監視等委員会の各ウェブサイト

(※2)2019年。天然ガス火力発電量3,460億kWh, 石油火力発電量350億kWh, 総発電量1兆140億kWh。出所:IEA“World Energy Outlook 2020”

(※3)2020年。スポット取引量(売買契約締結から3ヶ月以内に受渡が完了)は125百万トン、全貿易量(356百万トン)に占める割合は35%。出所:GIIGNL “The LNG industry 2021”

(※4)出所:IEA “Gas 2020”

(※5)温室効果ガスの削減目標及び緊急事態宣言等についての会見(2021年4月22日)

(※6)緊急調達=売買合意から日本着まで1.5ヶ月未満。出所: JERA “燃料調達の取組みと火力を取巻く動向について”(2021年5月25日)。なお、JERAの親会社である東京電力HDと中部電力は合わせて原発10基(合計出力1,183万kW、現在全て停止中)を保有

(※7)法律上、運転期間は「原則40年、最長60年」。2030年時点で既存33基の運転年数の平均は39年、うち12基は運転年数が40年を超える

コラム執筆:白水 夏来/丸紅株式会社 丸紅経済研究所