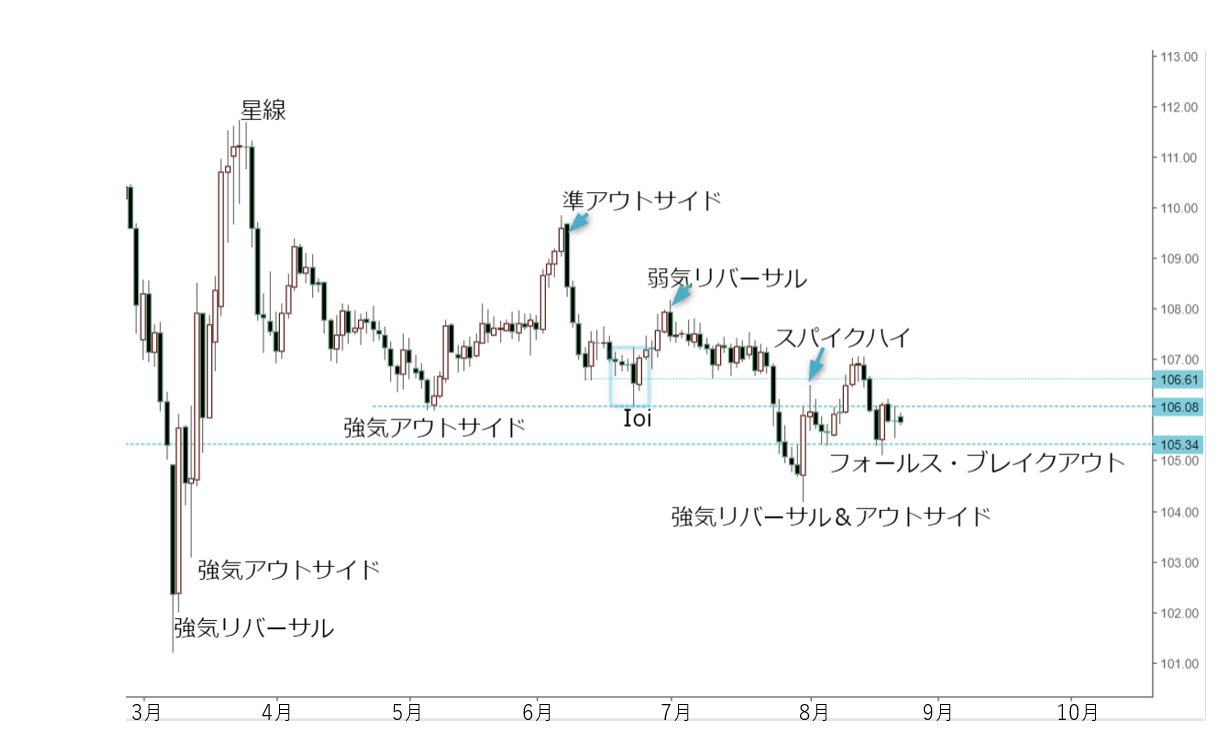

米ドル/円 日足

週間予想レンジ:105.00~107.50

メインストラテジー:押し目買い

・円全体におけるモメンタムは低下

・7月の底打ちを軸にレンジ相場

・調整波の終焉で下値限定

アナリシス:

先週反落したものの、再度105円関門の支持を確認し、週足では「スパイクロー」のサインを示した。もっとも、7月安値をもって底打ちの見方が変わらず、先週の反落を途中のスピード調整と位置付け、先週の反落はむしろ切り返しの過程を強化した側面があったとみる。

日足では、8月19日の陽線は最も重要。8月18日のみではなく、8月6日の安値に対して一旦下放れしたものの、再度切り返しを果たし、105円前半の支持ゾーンに対する「フォールス・ブレイクアウト」のサインを点灯した。更に、8月18日陰線に対する「強気リバーサル&アウトサイド」のサインでもあったため、105円関門を守ったところで、切り返しの途中といった位置付けをより鮮明にしたと言える。

既述の陽線は、先々週の大幅続伸や107円関門のトライをもって7月安値104.18円を起点とした切り返しの構造を決定した。106円前半~同後半における元抵抗ゾーンの厚さに鑑み、先々週の107円関門の打診自体を強気サインと見なし、地合いの一段改善を確認できたため、先週のスピード調整は切り返しの一環として見られやすい。7月最終週の足型が示した「スパイクロー」のサインを重視する場合、先週の調整があったからこそ、切り返しをより固めたとさえ言える。

詰まる所、7月31日の「強気リバーサル&アウトサイド」のサインの効き目の継続に尽きる。以前から強調してきたように、7月末のサインの有効性がすでに証明された以上、これからも効いていくという見通しは不変なので、8月19日のサインは7月末のサインを強化する側面が大きいとみる。

根本的なロジックとして、3月におけるV字型反騰で見られたように、所謂「リスクオフの円高」はもはや過去のもの。コロナショックがあったからこそ、「夏の円高」のジンクス(あるいはアノマリー)は今年にて当てはまらなかったことは既述の通り。先週の反落はあくまで途中の調整と見なせるわけである。

ドルインデックスの安値、3月安値より200pipsほど一時下回ったにも関わらず、7月の安値で計算しても、米ドル/円の7月における安値は3月安値より300pipsも上の位置にあったため、米ドル全体の下落一服があれば、米ドル/円がリードして反騰してくることも我々の指摘の通り。先週ドルインデックスの一旦安値最更新があったにも関わらず、米ドル/円の反落が限定的だったため、これから切り返しが継続されやすいと思われる。

リスク要素として、ドルインデックスの「売られすぎ」、また同状況に対する修正の具合が挙げられる。なにしろ、米ドル全体の急速な切り返しがあれば、ユーロ/円など主要クロス円における外貨安経由の円高圧力が観測される可能性もあり得るため、米ドル/円の頭を抑え込むだろう。

しかし、何らかの材料なしでは目先米ドル全体が急速な切り返しを果たせない公算。あくまで「売られすぎ」に対する調整に留まるだろう。この場合は米ドル/円は中段保ち合いを形成しながら、徐々に底固めてから切り返しの上値余地を拓くだろう。そのため、押し目買いのスタンスを維持しておきたい。

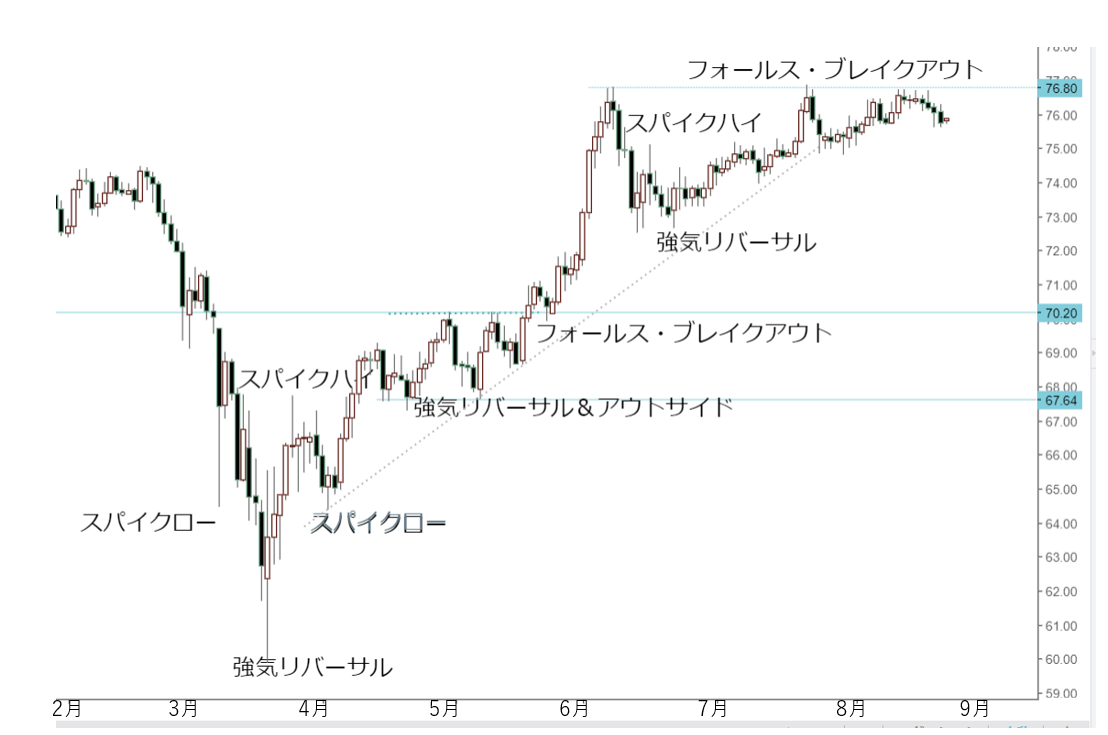

豪ドル/円 日足

週間予想レンジ:75.00~77.00

メインストラテジー:レンジ取引

・一旦頭重くなり、高値圏での保ち合い先行

・豪ドル/米ドルは買われ過ぎ、一旦調整を覚悟

・米ドル/円に支えられ、ブル基調を保てるか

アナリシス:

先週は反落し、頭重いことを示唆。一方、先々週と同様、値幅は限定的。トレンドの明白化に至らず、なお高値圏での保ち合いの一環として位置付ける。

既述のように、7月第3週に一旦高値を更新したものの、小幅に留まり、また大幅反落して安く大引けしたため、週足では典型的な「スパイクハイ」の陽線を形成。上値重さを示唆していただけに、その後の切り返しの継続があっても、その値動きには「物足りない」感が生じていた。先週の反落はその流れを汲む値動きだったと言える。

6月高値と「ダブル・トップ」を形成する可能性を一段と強め、6月安値72.50割れがあれば、3月安値を起点として上昇波の一旦終焉もあり得るだろう。

その半面、頭打ちに関する判断については、目先なお性急だろう。3月安値を起点とした上昇トレンドはなお維持。高値圏での保ち合いの拡大があっても、メイントレンドを否定するには継続的に72.50円以下の下値打診なしではサインが点灯したとは言えず、先週の反落があったとしても、目先なおハードルが高いと言える。

もっとも、3月高値を起点とした米ドル全体(ドルインデックス)の反落が目先まで大分継続され、また3月安値の割り込みをもって下値余地を拓いているものの、行き過ぎた感を強めてきたことは事実である。

こうなると、豪ドル/米ドルの一旦頭打ちが想定されるが、先週このような兆しが見られたものの、非常に弱いサインしか得られず、なお様子見の段階。すなわち、米ドル/円の底割れ回避が確認されたものの、豪ドル/米ドル次第の側面はなお大きいため、当面頭重くても反落幅が拡大されるかどうかは定かでない。

現時点で言えるのは、モメンタムが欠如で何らかのきっかけ待ちの状況である、という判断の維持である。74円後半は引き続き支持ゾーン、下放れなしではなお強気構造を示唆するが、先週の反落で一旦トライされる見通し。豪ドル/米ドル次第、一旦下放れしてレンジの幅を拡大させる、といったシナリオを有力視している。

しかし、仮に変動レンジの拡大があるとしても、スピード調整の⼀環として過大解釈すべきではない。高値圏での保ち合い自体の延長や拡大があっても強気構造を否定できない限り、トップアウトの判断はなお性急であることを再度強調しておきたい。

要するに、コロナショックで 3月19日まで⼤きく続落、⼀時60円の心理⼤台を割り込んだこと⾃体が豪ドル安のクライマックスだった。また2020年の年初来⾼値を⼀旦更新したことに鑑み、切り返し⾃体はもはや調整波ではなく、推進波として数える。故に、途中のスピード調整があっても、また調整幅の拡大があってもブル基調を維持できるというメインシナリオは不変である。

コロナショックと相まって、恐怖のドル買いやドル・クランチの進⾏で豪ドルは資源国通貨として売られやすかった側面があったが76円台後半までの急伸で同売られすぎに対する修正は完全に果たし、2019年年末の⾼値更新やブレイクは証左のサインと⾒なせることは繰り返し指摘してきた。目先慎重なスタンスで臨みたいものの、長期スパンにおけるブルラリーの継続をなお有力視したい。