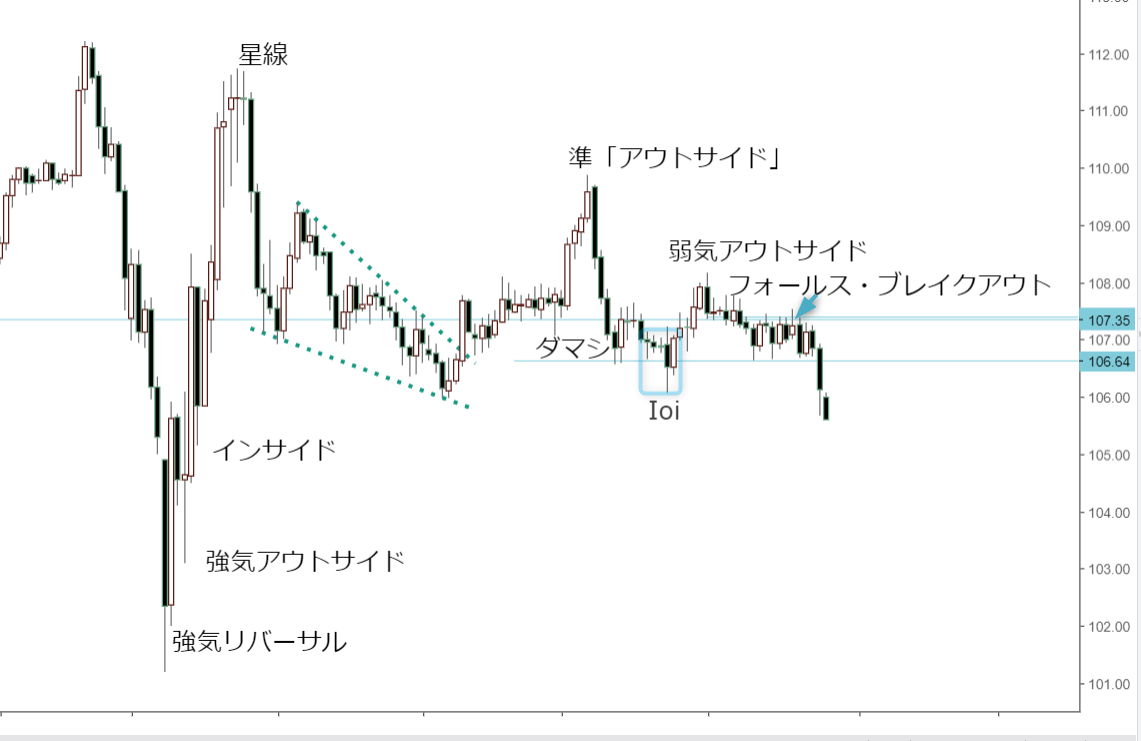

米ドル/円 日足

週間予想レンジ:104.00~106.50

メインストラテジー:レンジ取引

・米中対立激化で米ドルが売られやすい地合い

・米ドル全体の下落、本質的な円高ではない

・終値は3月第1週以来の安値、続落の余地

アナリシス:

先週は大幅反落。週足では「弱気リバーサル」や「アウトサイド」のサインを点灯、地合いの悪化を示唆。週足で見ると、3月第1週以来の安値を更新。3月高値を起点とした反落波の延長を示し、目先下値の余地を拓いていることは間違いない。

一方、ドル全体(ドルインデックス)でみると、すでに3月安値を割り込んでおり、円高よりも米ドル安の側面が大きいことも間違いない。すなわち、本質的には円高ではなく、米ドル安なので、「米中対立の激化でリスクオフの円高云々」というのはロジック的に正しくないと言える。

更に、米ドル全体の急落で主要外貨が買われ、ユーロ/円をはじめ、主要クロス円の強気変動が維持され、円高の余地を抑え込む役割を果たしていることも見逃せない。従って、先週の反落で目先弱気サインが点灯されたとは言え、あくまで3月高値を起点とした調整波の一環と見なし、米ドル/円の本格的なベアトレンド形成には程遠い。

とはいえ、5月、6月安値の割り込みや先週終値で測る下値トライの蓋然性に鑑み、3月高値を起点とした調整波自体の拡大が余儀なくされるだろう。もっとも考えられるパターンとして、大型ジグザグ変動の継続が有力視され、6月高値109.86円から「3月高値~5月安値」の値幅で測る(要するにN字型変動)104.10円前後の下値目途が得られ、一時のオーバーシュートを想定する場合は103円台の打診があってもおかしくなかろう。

反面、続落の前提条件としては、やはり日足において継続的に106円関門以下の大引けが挙げられる。先週の大幅反落にも関わらず、106円関門以下の引け値が確認されない場合は調整波の早期完成も念頭におきたい。

下値リスクを重視する場合、7月高値の107円前半の水準が5月後半の高値に近かったことが挙げられ、6月高値を「ヘッド」と見なした「ヘッド&ショルダーズ」といったフォーメーションの形成や進行があってもおかしくないだろう。

この場合、5月や6月安値の割り込みで一段と下値余地を拓き、一時にせよ、103円関門打診や割り込みも想定される。106円半ば~107円前半は抵抗ゾーンとして意識され、早期上放れなしでは頭重い状況は不変。本質的円高ではないとはいえ、円の上値余地が示唆された以上、米中対立の一段の激化や米国株の調整の可能性に注意が必要である。

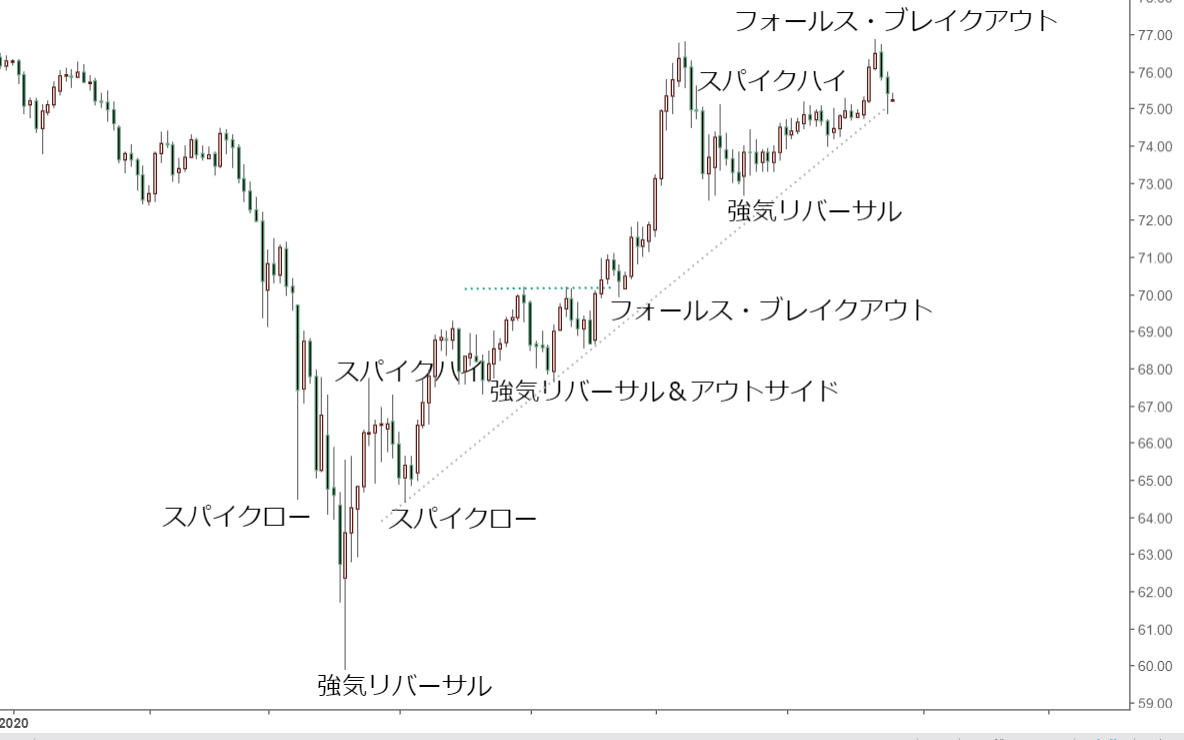

豪ドル/円 日足

週間予想レンジ:73.00~76.00

メインストラテジー:押し目買い

・米ドル/円につられ、頭重くなってきたが、豪ドル対米ドル次第

・米ドル安自体が行き過ぎの疑いだが、豪ドルの堅調が続く

・保ち合いが続くも変動レンジの再拡大を避けられない

アナリシス:

先週一旦、高値を更新したものの、小幅に留まり、また大幅反落して安く大引けしたため、週足では典型的な「スパイクハイ」の陽線を形成、上値重さを示唆。更に、6月高値と「ダブル・トップ」を形成する可能性も浮上。6月安値72.50円割れがあれば、3月安値を起点として上昇波の一旦終焉もあり得るだろう。

半面、先週終値の75.40円に鑑み、前記シナリオの可能性が否定されなくても目先性急であることが分かる。3月安値を起点とした上昇トレンドはなお維持され、高値圏での保ち合いの拡大があっても、メイントレンドを否定するには継続的に72.50円以下の下値打診なしではハードルが高い。

もっとも、3月高値を起点としたドル全体(ドルインデックス)の反落が目先まで大分継続され、また3月安値の割り込みをもって下値余地を拓いているものの、行き過ぎた感も強めてきた。こうなると、豪ドル/米ドルの一旦頭打ちも想定されるが、目先このような兆しはなお見られず、しばらく豪ドル/米ドルの続伸を想定されやすい。すなわち、米ドル/円につられて頭重くなったものの、豪ドル/米ドル次第の側面はなお大きいため、当面弱くても高値圏での保ち合いを保てる公算。

モメンタムはまだ欠如しており、何らかのきっかけ待ちの状況。先週の反落をその一環と見なした場合は許容範囲内の値動きとみる。74円後半~75円前半は目先の支持ゾーン、下放れなしでは、なお強気構造を示唆。前記「ダブル・トップ」の可能性を早晩否定していくことが有力視される。

6月第3週の罫線⾃体が典型的な「スパイクハイ」のサインを点灯したため、同⾼値の打診や⼀時の更新があったからこそ、強気基調への復帰が暗⽰されたとみることは正解であった。6月後半からの値動きは、⾼値圏における保ち合いの⼀環という位置付けであった。しかし、調整波完成の証拠として強気のサインと解釈されてきた分、モメンタムの加速は先週の一時高値トライや更新が見られたため、その蓋然性が証明されたと言える。

従って、再度頭重くなったものの、スピード調整の⼀環として先週の値動きを過大解釈すべきではない。高値圏での保ち合い自体の延長や拡大があっても強気構造を否定できない限り、トップアウトの判断はなお性急であろう。

肝心なのは、コロナショックで3月19日 まで⼤きく続落、⼀時60円の心理⼤台を割り込んだこと⾃体が豪ドル安のクライマックスだったということ。また年初来⾼値を⼀旦更新したことに鑑み、切り返し⾃体はもはや調整波ではなく、推進波として数えること。故に、途中のスピード調整があっても、ブル基調を維持できるというメインシナリオは不変である。

コロナショックと相まって、恐怖のドル買いやドル・クランチドル・クランチの進⾏で豪ドルは資源国通貨として売られやすかった側面があったが、76円台後半までの急伸で同売られすぎに対する修正は完全に果たした。2019年末の⾼値更新やブレイクは証左のサインと⾒なせることは、先週の値動きで一層証左されたと見る。

要するに、3月安値を起点とした上昇波はメイン変動と⾒なせ、すでに新たな段階に入ったので、高値圏での保ち合いさえ確認できれば、なお続伸の蓋然性が高い。

米ドル/円次第、上値トライのチャンスがあっても後ずれの可能性を否定できない。しかし豪ドル/円の強気構造が維持される限り、押し目買いのスタンスはなお有効とみる。

今週の調整拡大があれば、出遅れたロング筋にとってむしろ参入の好機と言えるであろう。時間がかかると思うが、「ダブル・トップ」の可能性が浮上してきたからこそ、高値最更新があれば、上昇モメンタムの弾みをもたらす公算。