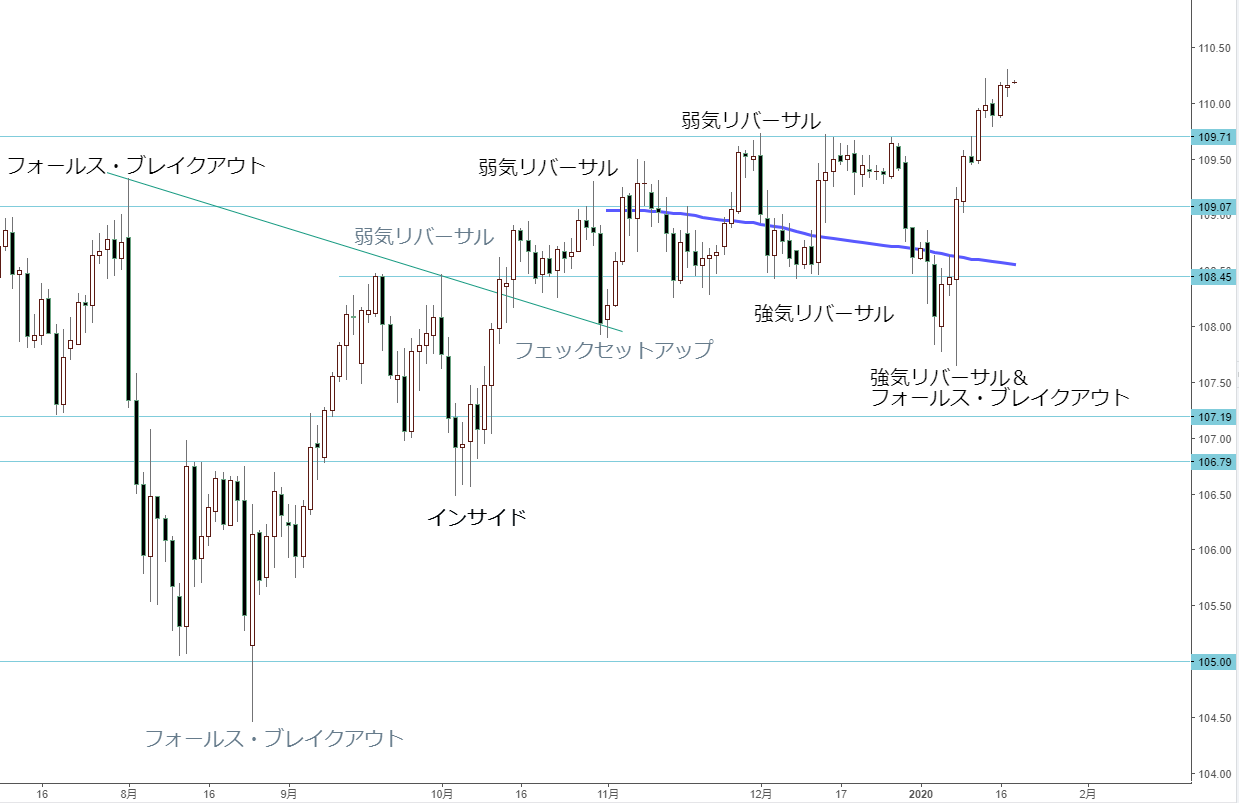

米ドル/円 日足

週間予想レンジ:109.50~111.50

メインストラテジー:押し目買い

・イランの一件落着でマーケットは反転、リスクオンの継続を確認

・昨年年末高値の更新で新たな上昇段階入りを示唆、上値トライしやすい

・米中合意もあって米株高の継続も鮮明、むしろ出遅れ感が強い

アナリシス:

先週は続伸し、昨年年末の高値を更新したことで、新たな上昇段階入りを示唆している。既述のように、年末年始の時期の商い薄に加え、年明けからイラン情勢の緊迫で一旦円が買われた。しかし、イラン戦争自体が杞憂だったことから一件落着したことで、むしろドル買い優勢の展開となり、先々週の大幅切り返しをもたらした。先週の高値更新はむしろ自然の成り行きとみる。

もっとも、先々週に大陽線が確認され、強気リバーサルのサインが点灯した。また昨年10月末安値に対する一時の下値更新が「ダマシ」であったことが証左され、事実上「フォールス・ブレイクアウト」のサインを果たした。これにより高値更新自体は当然視され、値幅に関してむしろ物足りない感がある。米中合意に米株高継続といったリスクオンの環境にいるだけに、これからのパフォーマンスに期待したい。

目先の上値余地は111円関門~同半ば前後が目安として挙げられるが、昨年8月安値を起点とした上昇波、推進波として数えられるだけに、早晩昨年4月高値112.41円の打診をもたらすだろう。繰り返し指摘したように、昨年8月の安値打診自体が大きな「ダマシ」だったので、112円台への「全値戻し」は自然の成り行きと思われる。

週足におけるサインは、整合性を持って判断すべきことも繰り返し指摘してきた。昨年11月第1週の大陽線がもっとも重要だったことは既述の通り。同11月第2、第3週の値幅は共に低下していたので、第1週の罫線と「インサイド」を形成、11月末の高値トライをもって上放れを示唆したわけだ。昨年8月高値109.33円のブレイクをもって新たな段階入りが示唆された以上、先々週の大陽線や先週の続伸も想定範囲内の出来事である。

日足における「逆三尊」(昨年8月26日安値をヘッドとし)の維持もあって、ドル/円は同フォーメーションが指示するターゲットへ推進しよう。同ターゲットも112円台と計算されるから、整合性をもってこれからのドル高・円安の蓋然性を示す。強気スタンスを維持していきたい。

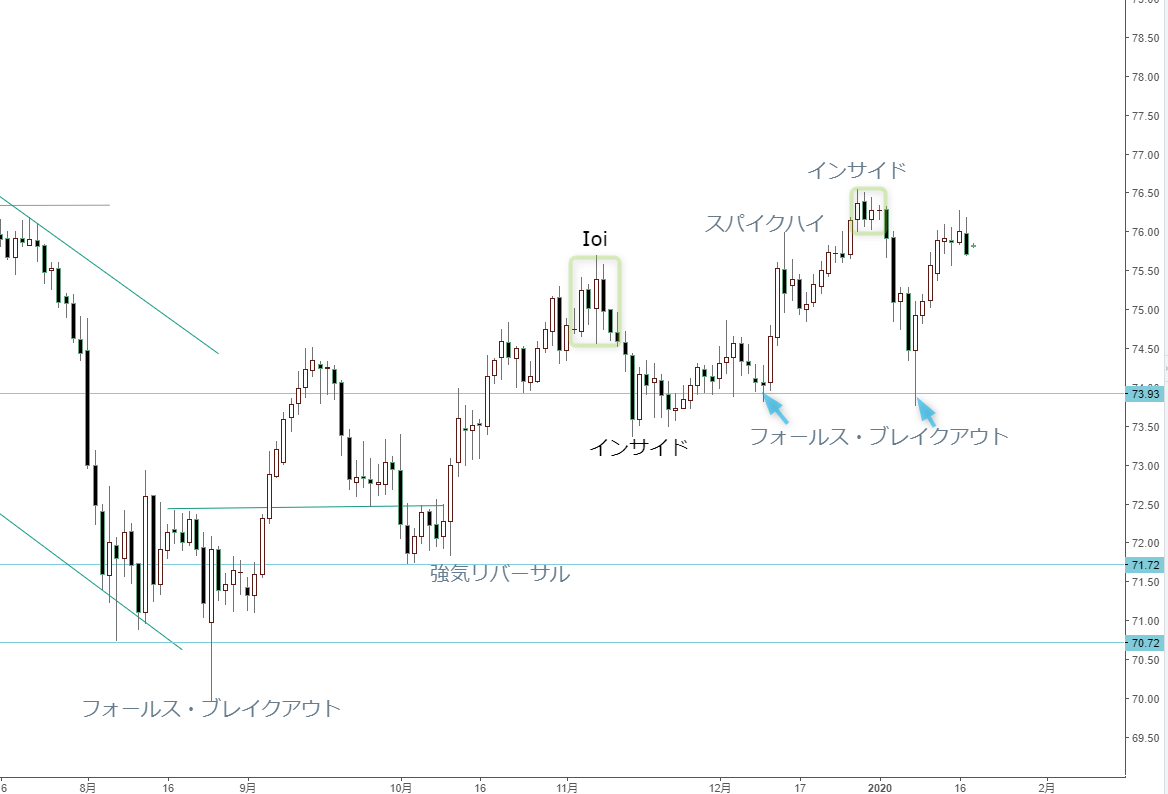

豪ドル/円 日足

週間予想レンジ:75.70~77.70

メインストラテジー:押し目買い

・米ドル/円次第なので、米ドル/円の高値更新に追随してくるはず

・7月高値76円台前半の打診はすでに確認された以上、これからも高値更新へ

・豪ドル/米ドルは一旦200日移動平均線乗せもポイント、再度回復があれば豪ドルを支える

アナリシス:

先週は続伸し、先々週の切り返しを継続して強気基調の維持を示唆する。もっとも、先々週の足型は典型的な「スパイクロー」のサインを点灯し、また昨年12月安値に対する一時の安値更新自体が典型的な「ダマシ」だったことを証左した。続伸は当然の成り行きであり、これから高値更新を果たすだろう。

既述のように、年末年始の時期の商い薄に加え、年明けからイラン情勢の緊迫で一旦円が買われたが、イラン戦争が杞憂だったことで一転豪ドル買いが優勢となり、先々週の陽線引けをもたらした。前記のように、週足におけるサインが重要だったので、先週の値幅限定はあくまで途中のスピード調整の一環と見なし、上昇モメンタムの加速はこれからだと思う。

もっとも、昨年年末までの大幅続伸、同11月高値の更新をもってブルトレンドを一段と証左した以上、見通しは全く変わらないことは我々が繰り返してきた通り。昨年11月第2週から12月第1週まで、大きな「インサイド」のサインを形成していた故に、その後の高値更新自体が上放れを決定させ、また上放れが確認された以上、ブル基調は維持されるわけだ。先々週のサインは途中のスピード調整の完了を証左しただけに、再度高値更新はもはや時間の問題。

また繰り返しとなるが、昨年8月26日のサインが果たした「リバーサル・デー」の役割が大きく、同9月高値のブレイクをもって最終認定が図られたことは繰り返し指摘した通り。故に、ブルトレンドは76円台後半の打診があっても通過点に過ぎず、上値余地の拓きはこれからといったメインシナリオは維持される。先々週のサインが効いているだけに、目先はむしろ「押し目待ちに押し目なし」といったリスクを意識しておきたい。