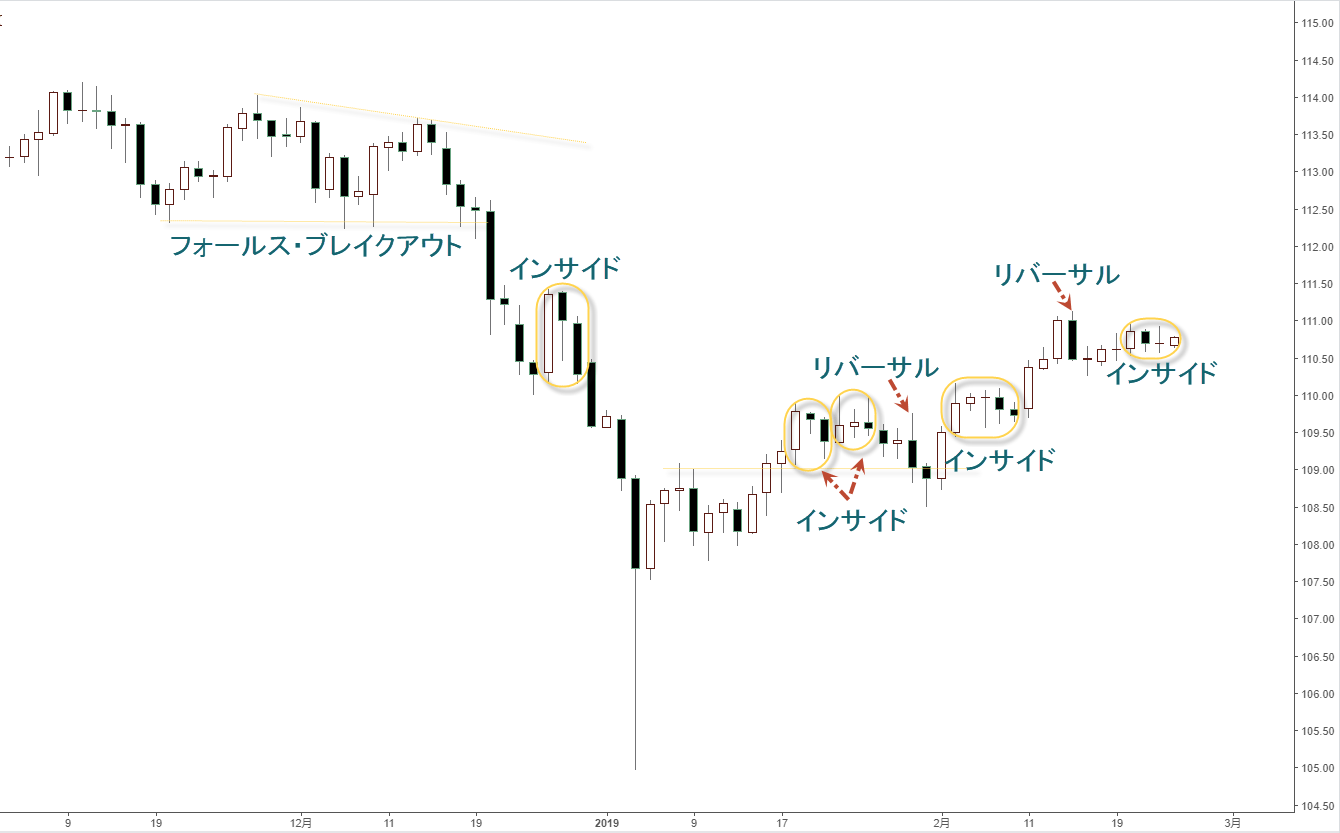

米ドル/円 日足

週間予想レンジ(2/25週):110.00~111.50

メインストラテジー:レンジ取引

・フラッシュ・クラッシュに対する反動はなお続くが、終焉に近い

・FOMC議事録の影響は軽微、テクニカル要素主導

・111円関門を本格的に上回れない限り押しが先行される

アナリシス:

FOMC後ドルは反落したものの、短期間に終わり、その後続伸した。111円関門の打診をもって当面の抵抗を確認、先週の横ばいに繋がった。FRBスタンスの修正は少なくとも短期スパンにおけるドルの圧力になると推測され、またクロス円における円高圧力の増加も米ドル/円の頭を押さえ込むと想定される。だが、先週FOMC議事録のリリースがあっても影響は軽微、後ずれの可能性も大きい。

既述のように、米ドル/円の反落、ドル全体(ドルインデックス)と連動する傾向にあり、円全体のパフォーマンスよりも外貨次第の値動きを強めていく見通し。この意味では、ドルインデックスの続伸、円以外の主要通貨の下落をもって円高圧力と化すから、米ドル/円にとってむしろ頭打ちの要素となるわけだ。

ドルインデックスは先々週97円前半まで上昇、FRBの軌道修正があったにもかかわらず、強気変動を示している。諸外貨の内部事情、芳しくないところは大きい背景として語られるが、相場自体の内部構造を表す。つまり、ドル全体の強気変動、当面継続される公算が大きいから、対円ではむしろ当面頭打ちの要素として強まるわけだ。

一方、先週のドルインデックスの反落はクロス円経由の円高圧力を緩和した側面もあって、短期スパンにおける米ドル/円の切り返しを支え、今週一旦高値更新があってもおかしくないであろう。この場合はやはり200日線の111.30円前後に巡る攻防がみられ、また同線前後にて何等かのサインを点灯しよう。

反面、1月末を起点とした続伸は2月4日の高値更新をもって新たなレンジ入りと示唆していたことに鑑み、ここから同日高値110.16円を割り込めるかどうかが焦点となろう。2月4日~同8日で形成された「インサイド」、同11日の大陽線をもって上放れを果たしたところも重要なサインだったため、109円後半~110円前半のサポートゾーンを形成していた。

一方、2月14日陰線が示した「弱気リバーサル」のサイン、当面の頭打ちを暗示、まず前記サポートゾーンを試し、下放れできる場合は1月末安値108.50円前後の下値余地を拓くだろう。111円関門を本格的に上回れない限り、修正的な反落が先行されよう。

下値ターゲットゾーンについて、年初急落で作った安値から全戻りの値幅を測り、0.382円押しは108円関門前後が最初の目安になるでしょう。だが、押しが継続されても下値余地が限定されるでしょう。

より長い視点では、2015年高値を起点とした大型トライアングル型保ち合いが仮に現時点までなお継続されているとみる場合、やはり2018年3月安値を下回るかどうかをひとつの基準として判断しやすい。同安値割れを回避しているところ、大型保ち合いの基盤がなお維持され、1月2日罫線で形成された「スパイクロー」のサインが大きな証左、といった見方は不変。

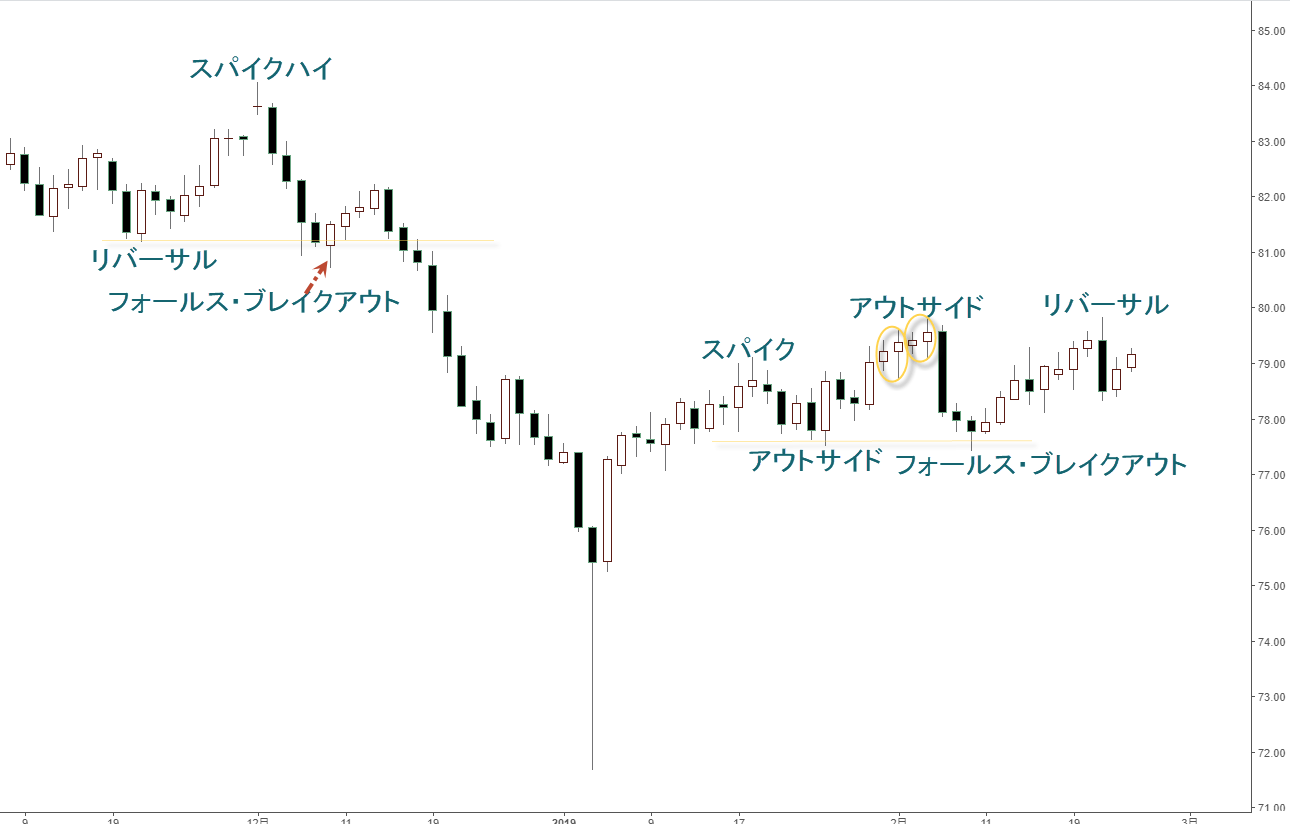

豪ドル/円 日足

週間予想レンジ(2/25週):77.00~79.50

メインストラテジー:戻り売り

・年初のクラッシュに対する反動、一旦頭打ちへ

・80円心理大台を回復できず、切り返しのモメンタムも低下

・利下げ観測浮上、豪ドル対ドルへの下落は豪ドル/円に波及しやすい

アナリシス:

先週反発したものの、2月5日の高値79.85円を超えられず、週足では「スパイク」のサインを灯した。既述のように、80円心理大台を目前に豪ドルの失速は当面頭打ちを示し、ドル全面高のなか、対ドルの軟調が対円の売り圧力として化していく公算も大きい。

ここから続伸よりも反落の確率が高く、21日の大陰線、再度頭打ちを確認。また2月5日の「ダブル・トップ」を形成した疑いあり、今週早期高値更新なしでは続落してこよう。

2月6日の大陰線に関する見方と同様、2月21日の大陰線は上値抵抗や売り圧力を示し、また日足では弱気「リバーサル」のサインを点灯していたため、2月6日大陰線の意味合いを一段と証左したと言える。この場合、当然のように、前記「ダブル・トップ」の可能性が警戒され、また当面のレンジを規定したと見なす。

従って、早期高値更新なしでは、上値重い想定は不変。豪州利下げ観測の浮上で豪ドルの頭打ち、主要外貨のなか、先行された値動きとして注目され、豪ドル対米ドルの先行性は一段と鮮明になってくるだろう。77.50円~79.50円を当面のメイン変動レンジとみるが、下放れの公算は高く、また下放れの場合は前回提示したフォーメーションの成立につながる。

既述のように、2月14日陰線が示した「スパイクハイ」の意味合いも無視できない。同日高値79.28円の更新なしでは、2月8日安値77.42円を起点とした切り返しも短命に終わる可能性が大きい。

この場合、再度77.42円割れがあれば、日足では「ヘッド&ショルダーズ・トップ」のフォーメーションを形成、一段反落余地を拓くかと推測される。このような想定、前記「ダブル・トップ」の想定と矛盾しないから、もう1つの視点として据え置きたい。

仮に前記推測が成立される場合、概ね75円台半ばの下値余地を測られるが、反落自体はあくまで修正的な値動きとみられ、所謂「二番底」の形成と位置づけられる。その理屈について既述の通りだが、下記のように強調しておきたい。

年初のフラッシュ・クラッシュは年始の商い薄があって、米ドル/円のクラッシュがもたらした値動き。一気に2016年安値を一旦割り込み、米ドル/円以上のクラッシュを演じたが、急落時の値段、その殆どがウェリントン取引時間帯において数分間の出来事で、その値動きのすべてを「正当化」できない。

その上、1月2日の大陰線、値幅の大きさで典型的な「長大線」を形成、安値トライしてから急速に反発してきた上、比較的に高く大引けしたから、「スパイクロー」のサインも点灯していた。その後1月末まで連続「四連陽」の週足を形成、同サインの効き目を証左、切り返し自体は同サインの指示通りなら、これからも大きな役割を果たすはずだ。

実際、前記フォーメーションの成立があった場合は77円関門以下の下値余地を拓くが、深押しがあっても75円台に留まるだろう。あくまで「二番底」の形成と想定、年初安値を更新しない、といったメインシナリオは維持される。