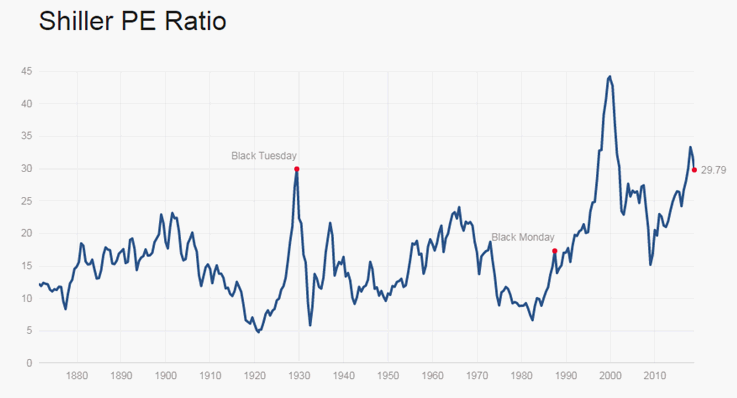

近年の株は7年から10年で大暴落を繰り返している

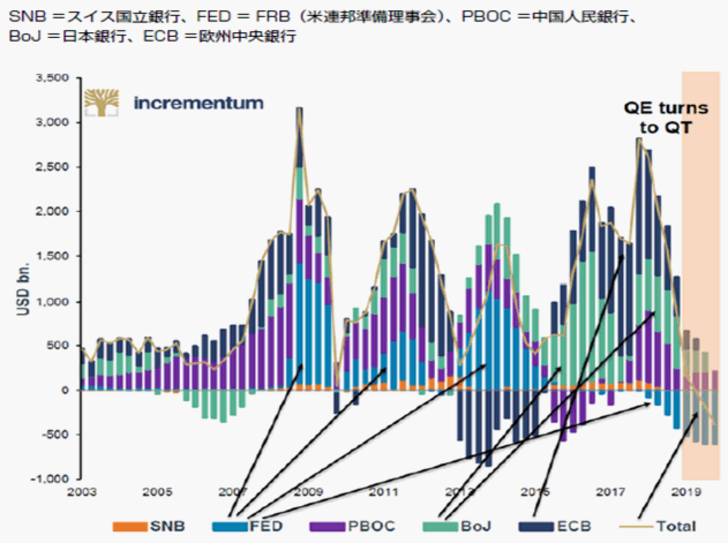

近年の株式市場は人為的なバブルの発生と崩壊の繰り返しである。この循環はリーマンショックで終わるかと思われたが、サブプライム住宅バブルにおける民間の損は中央銀行に肩代わりされた。そして、米連邦準備制度理事会(FRB)は引き取った債券を売り抜けようと中央銀行バブルを起こし、10年目を迎えている。

ここで気をつけないといけないのは、近年の株は7年から10年に一度大暴落するという循環を繰り返していることだ。米国株ももう上げの10年目。そう遠くない将来に、株式市場の暴落や長期的な買い場が到来するだろう。株は暴落した時に買う長期運用の商品である。

これを実践できているのはウォーレン・バフェットである。バフェットが率いるバークシャー・ハサウェイはリーマンショック前に現金比率を高めていた。現金ポジションの前回のピークは、金融危機直前の2007年末の433億ドルである。2008年にはリーマン危機の最中、ゴールドマンの株を安く手に入れて大儲けしたが、2008年末の現金ポジションは255億ドルに減っていた。ウォーレン・バフェットは暴落する前に株を売り、暴落すると株を買うのである。

バークシャー・ハサウェイが抱える現金ポジションは、昨年2017年の第2四半期末(6月末)の時点で1,000億ドル(約11兆円)と過去最多に達している。

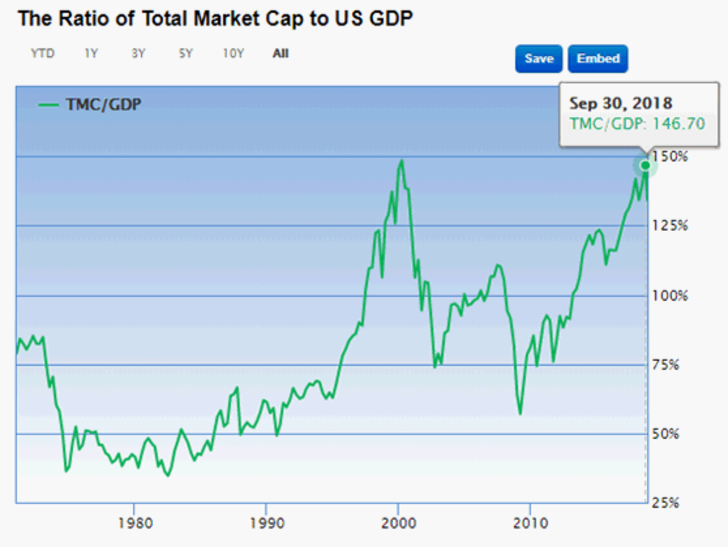

バフェット指数(米国株式市場の時価総額の名目GDPに対する比率)は、2018年9月30日に147%まで上昇し、2018年11月22日現在は134%だ。1989年の日本の100年に1回のバブルのピークでは、日本のバフェット指数は145%だった。バフェット指数が過去最高水準に達している現在、株は少なくとも長期投資をする時期ではないだろう。

主要中央銀行は量的緩和から量的引き締めに動いている。

筆者の関連するファンドは、株式や不動産の長期ポジションを2017年の初夏から秋に全部売り払ってしまった。そこからは、株では短期から中期のトレーディングベースの商いしかしていない。

「手遅れになるまでしがみつくな!今を犠牲にしても …」

筆者の独断と偏見で言えば、「相場はファーストイン・ファーストアウト」だ。つまり、誰も買っていない相場の初動で相場に参入し、人よりも先に相場から降りることが一番安全な投資手法なのである。

危険と言われる新興国投資やジャンク債投資、あるいは昨今のバブルを象徴するビットコイン投資なども、まだ誰もやっていないときに相場に参入する分には、比較的安全な投資になるのである。

ジェフリー・ガンドラックという投資家が新債券の帝王と呼ばれるのは、しっかりした投資哲学を持っているからだ。彼は危ない相場には入らない。

2017年の8月にガンドラックは「手遅れになるまでしがみつくな!今を犠牲にしても…」と述べ、ジャンク債や新興市場債などのリスク資産のポジションを縮小した。目先のパフォーマンスが落ちるのは承知の上である。

「どんな出来事や展開が投資家センチメントを転換させるかは予言できないが、今は慎重になる方が、手遅れになるまでしがみついているより良いと考えている。きっかけが現れるのを待っていれば、安い値段で売ることになる」とガンドラックは述べていた。

人間の心理は相場で損をするようにできており(心理学のプロスペクト理論)、実際に損が出るとそれを確定するのが怖くなって、損失を膨らませ続けてしてしまう。

日本の失われた25年ではないが、大暴落に引っかかるとポジションが「塩漬け」になるか、FXや先物取引の場合は証拠金がなくなって、市場から強制退場をくらってしまう。大きな損をすると、投資効率が死んでしまうのだ。重要なのは暴落に巻き込まれないことである。

相場は当てたい、あるいは儲けたいという欲望のゲームとして始まるが、お金がなくなればゲームオーバーである。だから、相場で一番大切なのは資産管理(マネーマネージメント)であり、具体的にはストップロス注文を必ず置くことである。

相場の予測が当たることと、相場で儲けることには何の関係もない。相場の短期予測など半分は外れるし、長期予測は上げでも下げでもどっちか言っておけば、いつかは当たるだろう。相場の実践では予測があたってもタイミングが当たらないと役に立たない。漠然とした予測を当てても仕方がないのである。

相場で大きな損をするのは、予測がはずれたからではない。大損失は、「間違ったポジションをとってしまった後の対処のまずさ」に起因している。繰り返し言っておくと、人間の心理は相場で損をするように出来ている。だから、相場は1にストップ、2にストップなのである。ストップロス注文を入れないと、相場は運だけの賭博行為になってしまう。