先週30日に発表された4―6月期米GDP(速報値)は前期比年率+2.3%と、事前の市場予想(+2.5%)は下回ったものの、全体としてまずますの結果になりました。ことに個人消費や輸出、住宅販売の伸びが高かったことは大いに評価できるものと思われますし、1―3月期の成長率がマイナスからプラスに転じたことも好印象でした。

反面、民間設備投資が11四半期ぶりの減少に転じたことが全体の数値を少々引き下げることとなりましたが、これは前回(7月29日)更新分で触れた「原油安のマイナス効果」のくだりと符合するところが大であると言えるでしょう。昨年9月、10月あたりから原油価格が下落し始めたことのマイナス効果が、主に石油・ガス採掘関連の設備投資が落ち込むことを通じて「大よそ半年後に顕在化する」という見方が4―6月期に現実のものとなったわけです。

同時に、原油安のプラス効果が「3四半期後に最大となる」という見方も、4―6月期の個人消費や住宅販売の好調な伸びを見ると、今まさに現実のものになろうとしているように思われます。なにしろ、6月の中古住宅販売件数は前年同月比+9.6%と、8年4か月ぶりの高水準にまで回復したのです。これは「米国の家計は大きな買い物に踏み切ることを許容し始めている」とのイエレンFRB議長の認識と符合するものです。

周知のとおり、先週31日に発表された4―6月期の米雇用コスト指数は意外なほど弱い内容となり、ことに賃金給与の伸びは過去最低となりました。それにも拘らず足下でドル/円が比較的底堅く推移しているのは、やはり7―9月期以降の米国経済の成長・拡大の加速に対する期待が根強いからではないでしょうか。もちろん、イエレンFRB議長は「年内の利上げ実施」を示唆しているわけですから、なかなか積極的にドルを売り仕掛けるわけには行かないというところもあるのでしょう。

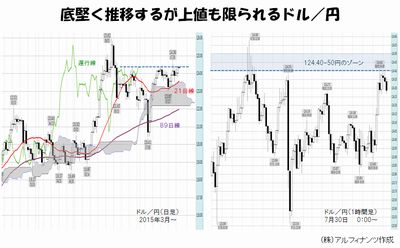

下図にも見られるように、目下のドル/円は一目均衡表の日足「雲」上限ならびに21日移動平均線(21日線)によって下値をガッチリとサポートされた状態にあります。7―9月期以降の米国経済に期待するという意味では、とりあえず7日に発表される7月の米雇用統計を確認したいというところも大きいでしょう。

一方で、先週発表された4―6月期の米指標が強弱まちまちであっため、依然として124.40-50円あたりのゾーンでドル/円の上値が押さえられていることも事実です。先週30日には一時的に124.58円まで上値を追う場面もありましたが、同日の21時から翌日午前1時までの1時間足で見ると124.40円を超えたところは、図ったようにすべて上ヒゲとなっています。

仮に、7月の米雇用統計の結果が市場で失望と受け止められた場合、一旦は日足「雲」上限や21日線のサポートを下抜け、場合によっては122円割れの水準を再び試す可能性もあるものと見ます。そこは押し目買いのタイミングを慎重にうかがいたいところと言えるでしょう。もちろん、米雇用統計が比較的強めの結果となった場合には、まず124.40-50円のゾーンを上抜けるかどうかを見定めたいところと言えます。あらためて上値が押さえられるようであれば、短期的に戻り売りを仕掛けてみるのも一手ということになるものと思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役