7月の振り返り=161円台から一時151円台まで米ドル急落

7月の米ドル/円は年初来の高値を更新し、一時は162円に迫る動きとなりました。ただ7月11日に、5月1日以来、この局面で3度目の米ドル売り介入が行われた可能性があり、それをきっかけに下落に転換しました。さらに下旬に入ると、それまで大きく米ドル買い・円売りに傾斜したとみられる投機筋のポジション調整が拡大したとみられ、一時は151円台まで一段安となりました(図表1参照)。

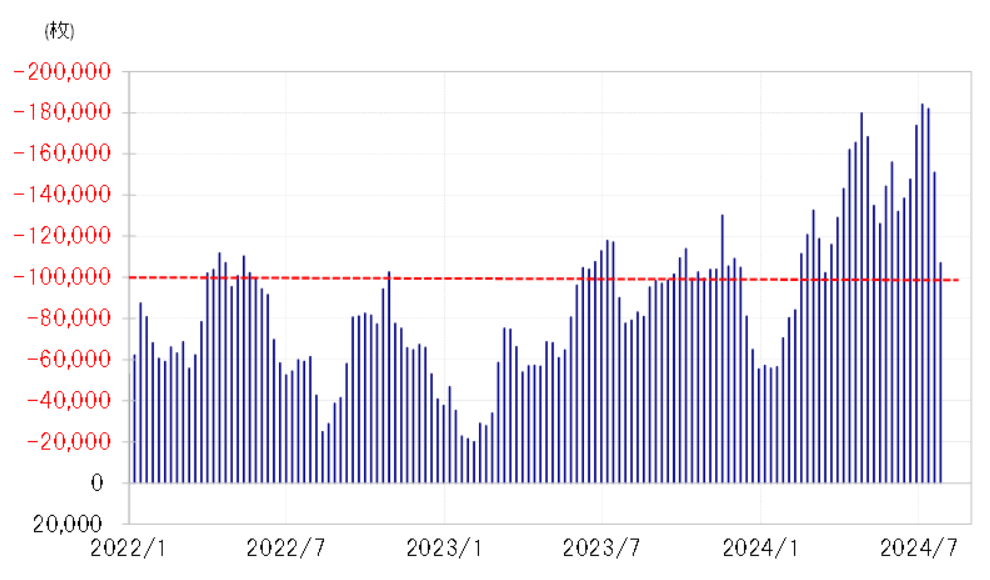

ヘッジファンドの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションの売り越し(米ドル買い越し)は、7月初めには2007年6月に記録した過去最高に迫る18.2万枚まで拡大しました。ところが、7月23日現在ではそれが10万枚台まで急減しました(図表2参照)。

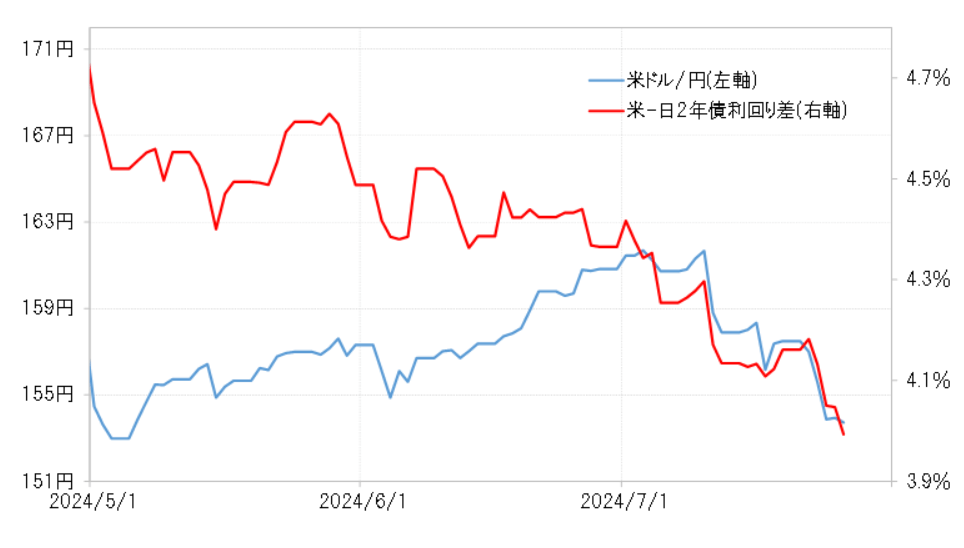

これについて、7月31日に予定されている日米の金融政策決定会合で、日銀が利上げを行う一方、米国の利下げが近づいているとの見方から、日米金利差米ドル優位・円劣位の縮小を警戒、米ドル買い・円売りポジションの解消を急いだとの解説が多いようです。確かに、最近にかけての米ドル/円急落は、日米の金融政策を反映する2年債利回り差米ドル優位・円劣位縮小と連動しているように見えます(図表3参照)。

ただ、日米金利差米ドル優位・円劣位の縮小は6月までもすでに見られていたのですが、それを尻目に米ドル/円は7月初めにかけて162円近くまで上昇しました。その意味で重要なのは、なぜ米ドル/円はここに来て日米金利差米ドル優位・円劣位縮小に連動するようになったのかということでしょう。

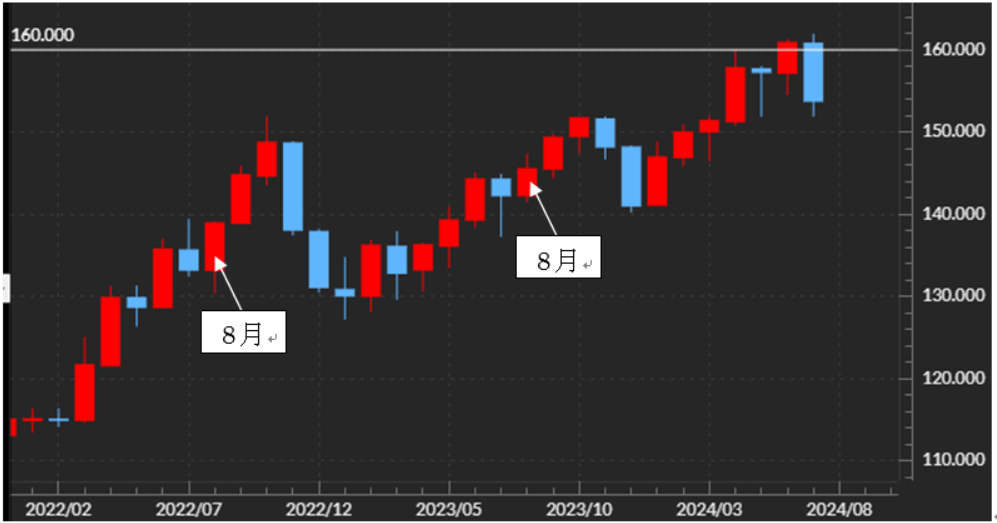

米ドル/円は、実は過去2年も7月に比較的大きく下落(米ドル安・円高)しました(図表4参照)。これは、夏休みが近づき、流動性が低下する前に、過度に米ドル買い・円売りに傾斜したポジションの調整に動いた影響があると考えられました。

この理屈は、もちろん今回も当てはまるでしょう。それどころか、この7月は過去2年の7月を大きく上回り、過去最大規模の米ドル買い・円売りポジションになっていた可能性がありました。そのポジション調整を行う中で、日米金利差米ドル優位・円劣位縮小リスクに対して過敏になったということではないでしょうか。

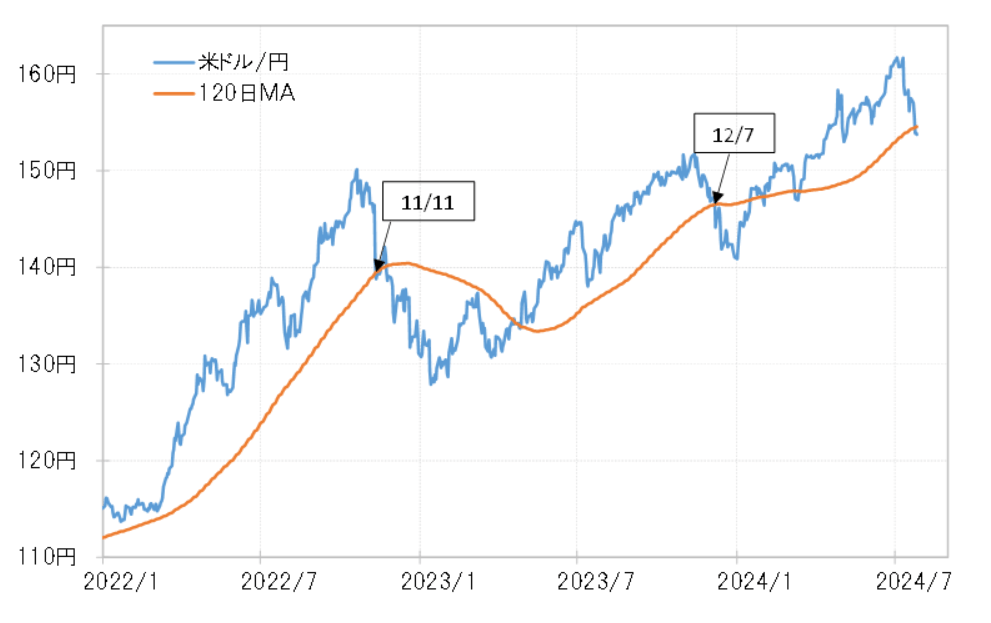

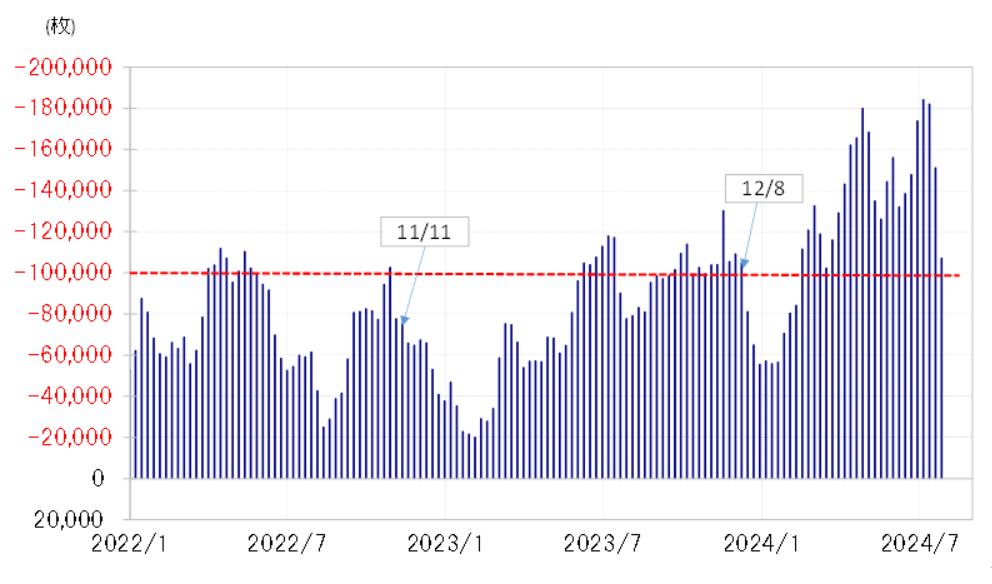

米ドル/円が下落する中で、先週は154円台半ばに位置する120日MA(移動平均線)を大きく割り込む動きとなりました。2022年以降、米ドル/円が120日MAを大きく割れたのは、2022年11月、2023年12月など主に2回しかありません(図表5参照)。この2回では、CFTC統計の投機筋の円売り越し縮小が加速に向かいました(図表6参照)。

投機筋の代表格であるヘッジファンドは、リスク管理方針などから、過去半年の平均値を割れてくると、損失拡大を抑制するべく買いポジションの手仕舞いを本格化するという見方があります。その意味では、120日MAを米ドル/円が割れてきたことで、米ドル買い・円売りポジションの手仕舞いが加速した可能性はあるでしょう。そうした中で、米ドル/円は一時151円台まで急落したということではないでしょうか。

8月の注目点=過去最大規模の投機円売りは曲がり角を迎えたのか?

ではこのような米ドル安・円高は、8月にかけてさらに続くのか。事実として言えるのは、過去2年は7月に比較的大きく米ドル安・円高となったものの、8月は米ドル高・円安が再燃しました(図表7参照)。では今回も7月の円高はあくまで一時的な動きにとどまり、8月は円安再燃となるのでしょうか。

過去2年は7月に米ドル/円急落が起こりましたが、それは120日MAを割れるまでには至りませんでした。そうした中でポジション調整は限定的にとどまり、8月以降米ドル買い・円売り再開に向かったと考えることは可能でしょう。

この観点で言えば、今回はすでに120日MAを米ドル/円が比較的大きく割れた点が、過去2年の7月との違いであり、米ドル買い・円売りポジションの調整もより大きくなった可能性があるでしょう。その上で、過去2年と異なりさらに米ドル買い・円売りポジションの手仕舞いが続くのか、それとも改めて米ドル買い・円売り再開に向かうかは、足下で154円台半ばに位置する120日MAを大きく回復できるかが1つの手掛かりになるのではないでしょうか。

この8月は円高が一時的か、それとも歴史的円安がついに終了したかを見極める局面になりそうです。私は、大幅な日米金利差米ドル優位・円劣位を主な拠り所として、過去最大規模で展開した投機筋の米ドル買い・円売りも曲がり角を迎えている可能性があると考えています。そうであれば、米ドル/円は120日MAを大きく越えられず、米ドル買い・円売りポジション・クローズの動きが続く可能性が高いでしょう。以上を踏まえて、8月の米ドル/円は148~156円のレンジで予想したいと思います。