日経平均、1989年の高値はわずか1年で約39%下落

2024年2月22日、日経平均株価はバブル期の1989年につけた史上最高値を更新し、史上初の39,000円台となりました。3連休を挟んだ翌26日も続伸し、一時は39,400円に迫るなど日本株は歴史的な転換局面を迎えています。日本経済新聞社では「日経平均プロフィル」というウェブサイトを運営しており、そのサイトでは様々な日経平均にまつわる情報が掲載されています。

たとえば、ヒストリカルデータとして、日経平均株価の過去の値動きが確認できます。月次データ・年次データであれば、実に1949年から確認できるのです。今回更新した1989年の高値が38,915円(小数点以下を省略、以下同じ)ということも立ちどころに分かります。

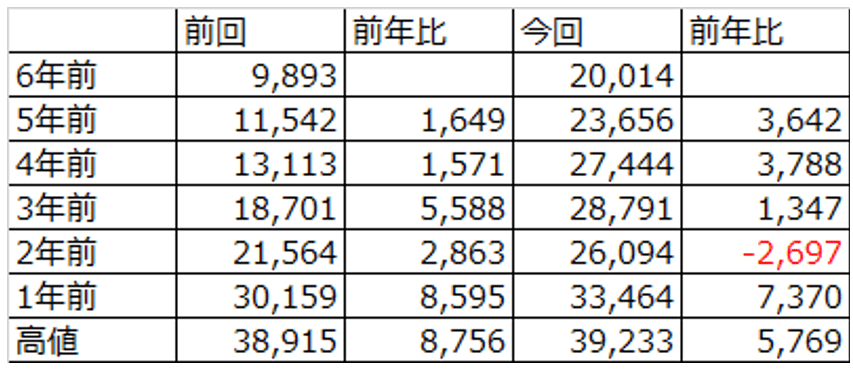

この高値はまさに1989年年末につけたもので、その翌年1990年の終値は23,848円ですから、わずか1年で日経平均は金額にして15,000円、率にして約39%というひどい下げ方をしたことになります。しかし、1989年の3年前である、1986年の終値は18,701円だったのですから、1989年の高騰が急で、それゆえに崩れたという見方もできそうです。今回の高値と前回の高値の前後関係を見てみましょう。

今回は地に足をつけて、じわじわ高値を形成か?

前回の高値は1989年なので、1年前の30,159円は1988年の終値です。今回の高値39,233円は2024年2月26日の数字で、その上の1年前となっているのは2023年末の数字です。こうやって見ると、1989年は6年前(1983年)には10,000円を割っていた日経平均が6年で4倍近くになっており、ぐんぐん株高が進んだことが分かります。

一方、今回は6年前、つまり2018年でも20,014円と20,000円を超えており、着実に値段を固め、新型コロナウイルスなどの逆風もありながら、じわじわと高値を形成してきたことが分かります。単純に値動きだけを見ても今回の高値は地に足がついているようには映ります。最後の直近は、1年ではなく2ヶ月弱で5,769円上げているので、そこはさすがに早い動きには映りますが…。

日経平均、今回の高値は「業績を伴っている」と言われる理由

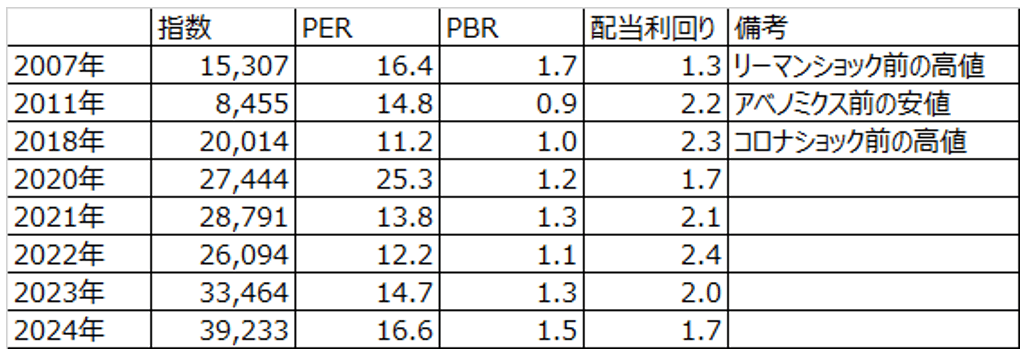

今回の日経平均最高値更新に関係してよく言われるのは、今回の高値が業績を伴っているということです。同サイトではPERの過去データも表示しています。日経平均のPERは日経平均構成銘柄の利益に対し、指数が何倍かということなので、業績に対する指数が割高かどうかを見るにはよさそうです。残念ながら、そのデータは2004年以降のものしかないため、前回のバブル期の数字は分からないのですが、この20年ほどの特徴的な動きを見てみましょう。

PER・PBR・配当利回りに注目

PER以外にもPBR・配当利回りもあり、これらも会社の保有する資産から見た割安さ、支払う配当から見た割安さが分かります。PER・PBR・配当利回りはそれぞれ小数点2位を四捨五入しています。PER・PBRは加重平均、配当利回りは単純平均です。

こう見ると、利益水準から見て2024年のPER16.6倍は2007年の高値と同水準で、この5年ほどで見ても突出しているとまでは言えなさそうです。コロナショック前である2018年の高値時のPERは11.2倍と随分割安ですが、2018年は10月に高値をつけた後、米国株の急落につられ大きく下げたもので、2018年9月末のPERは13.9倍でした。

直近の数字はやや高いものの、この5年ほどの値固めをしている水準は過去と比べてPERは特に高くなかったと言えそうです。なお、バブル期のPERは60倍といった水準だったようなので、それに比べると非常にリーズナブルな水準と言えそうです。PBRで見ても同様のことは言えるでしょう。

2024年3月期の配当総額は過去最高の予想に

そして、最も特徴的なのは配当利回りです。PER同様、2018年はやや高くでているのですが、2018年9月末の配当利回りは1.8%でした。それを考えると、コロナショックで配当支払いが手控えられた2020年を別にして、2021年から2023年の配当利回りがいずれも2%を超える水準(2023年12月末は正確には1.95%)というのは、株価水準が高いことを考えると、大きく配当金が増えていることを表しているでしょう。

2011年と2023年で比較すると、指数が4倍近い一方で、配当利回りが大きく変わらない水準です。これは配当金額が4倍近くになっているということです。リーマンショック前の2007年と比べると、日経平均が史上最高値をつけた今でも配当利回りは30%以上高い水準です。

これは会社が利益水準を拡大していく中で、配当水準を利益水準以上に高めていったということです。上記の利益水準に加え、アクティビストなど株主に対し日本の企業が目を向けていったことが大きいでしょう。

日本経済新聞の2023年12月の記事によれば、2024年3月期の配当総額は16兆円と過去最高となり、家計にも3兆円の収入となるということです。かなりの金額ですし、これが増加傾向ということは消費などの面でも良い影響がありそうです。2023年のインバウンド消費が5兆円を超えたとのことですが、それに近い水準の配当金が支払われているということを考えると、その影響の大きさがイメージできるのではないでしょうか。

過去の推移を振り返れば「日経平均史上最高値更新」に納得

もちろん、株高そのものは年金など将来の安心にもつながると言えるでしょうし、保有している株式の売却資金が消費に回るなども考えられ、まさに好循環が始まりうると言えそうです。この1月からNISA制度が拡充され、さらに個人投資家の流入が見込まれ、好循環が加速することも十分に考えられるでしょう。こういう動きの背景として、日本の会社が株主重視の姿勢を強めていることは非常に大きいと言えそうです。日本の会社の利益水準があがり、個人投資家など株主が声をあげ、まさに日本が一丸となってこの日経平均高値更新はなされたと言っていいでしょう。

短期的な過熱感はありうるものの、やや長い目線で見ると現在の史上最高値更新は実績を伴って、環境変化も示してのものであると言えそうです。こういうマーケットだと、短期の値動きや利益に目が行きがちだと思いますが、背景の変化や過去の推移を振り返りながらマーケットを見ると、より今の高値への納得感や投資スタンスに自信を持つことができるのではないかと思います。