豪ドル/米ドル=中国経済衰退論が影響か

2023年の豪ドル/米ドルは0.7米ドルを上回った水準で取引が始まったものの、10月にかけて0.62米ドル台まで下落した(図表1参照)が、その後は豪ドル反発となった。では、なぜ豪ドルは下落してきたのか、そして豪ドル下落トレンドは2024年にかけて上昇トレンドへ転換するかについて、まずは考えてみたい。

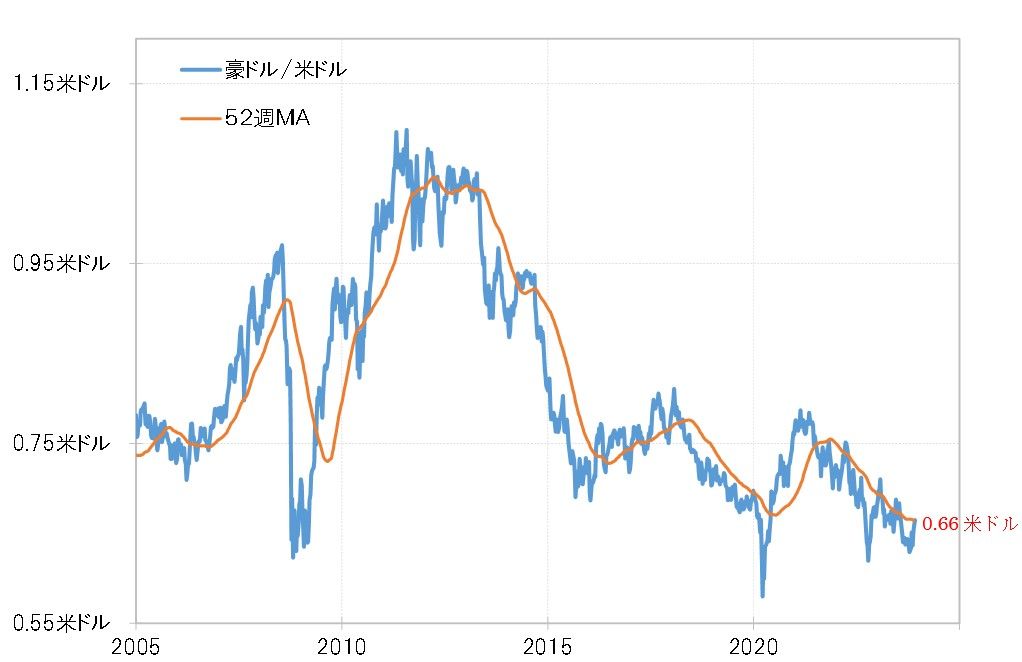

2023年の豪ドル/米ドルは、基本的に52週MA(移動平均線)を大きく超えられない動きが続いてきた(図表2参照)。このような値動きは、2021年2月0.76米ドルから始まった豪ドル下落トレンドが続いてきた可能性を示している。経験的には、豪ドルが下落から上昇へトレンド転換するためには、この52週MAを大きく、長く上回る必要がある。

足元の52週MAは0.66米ドル程度なので、豪ドルは2023年に複数回トライしたものの実現できなかった上昇トレンドへの転換を、足元で改めて試しているということになりそうだ。それにしても、なぜこれまで豪ドルは底打ち、上昇トレンドへ転換できなかったのか。

代表的な資源国通貨である豪ドルの中長期トレンドは、長い間CRB(コモディティ・リサーチ・ビューロ)指数など資源・穀物関連のインデックスと高い相関関係があったが、それが2020年の「コロナ・ショック」、更には世界的なインフレに直面する中で大きく変化した(図表3参照)。

資源国通貨とされながら、CRB指数などとの連動性が薄れた豪ドルの動きをある程度説明できそうなのは、上海総合指数など中国株の下落トレンドだった(図表4参照)。豪州は、対中国貿易取引シェアが高いことから、中国経済の影響を受けるとして、豪ドルと中国株の一定の相関関係はかねてから知られてきたことだ。そんな中国株は、中国経済の衰退への懸念が広がる中、2021年から下落トレンドが続くようになったが、これと豪ドルの下落トレンドは、基本的に重なってきたように見える。

以上のように見ると、モノの価値が高まるインフレ局面でも、代表的な資源国通貨とされてきた豪ドルが下落トレンドを続けたのは、上海株の下落が示す中国経済衰退の懸念が強く影響した可能性があるのではないか。

そうだとしたら、中国経済の復活か否かが、豪ドル下落トレンド転換の大きな目安となりそうだ。仮に、中国経済が長期的な衰退に入ったと考えた場合、豪ドルの反発も限られるという見方になるだろう。

豪ドル/米ドルの下落トレンドが続くなら、経験的には一時的な豪ドル反発も52週MAを大きく、長く超えない可能性が高くなる。以上を前提にするなら、2024年の豪ドル/米ドルは、0.6~0.7米ドル中心での予想レンジとなるのではないか。

豪ドル/円=豪ドル高値「限界圏」から反落リスク

2023年、ユーロ/円などクロス円の多くが2022年までの外貨高値を大きく更新する中で、豪ドル/円は相対的に「上げ渋る」結果となった(図表5参照)。その一因は、すでに見てきたように、対米ドルでも豪ドル安が続いたことだろう。

そもそも、豪ドル/円の5年MA(移動平均線)かい離率は、2022年以降プラス2割近くまで拡大し、経験的には豪ドル高・円安の循環的な限界圏での推移が続いていた(図表6参照)。

そのような中で、米ドル/円が下落に転じ、基本的にクロス円も下落に転じるなら、豪ドル/円も、2024年にかけては高値を極めて下落に向かう可能性が高いだろう。2024年の予想レンジは、基本的に2023年の「逆コース」に向かうとの考え方から、85~100円中心で想定したい。