先週の振り返り=日銀後の米ドル/円上昇も144円手前で反転

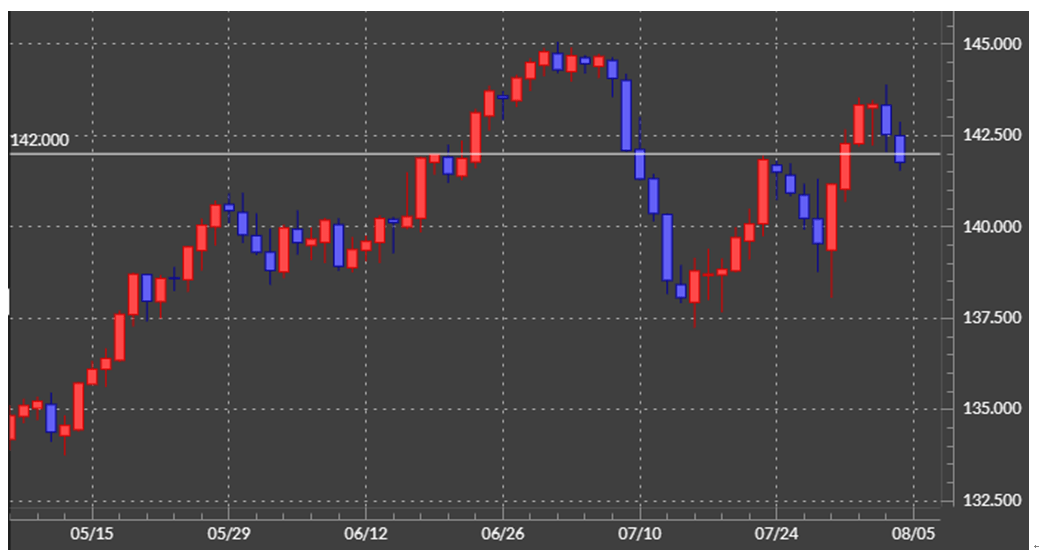

先週の米ドル/円は、前週末の日銀金融政策決定会合の後からの米ドル高・円安の流れが一段と広がり、一時は144円近くまで米ドル高・円安となりました。ただその後は、米国債格下げなどを受けて株価が大きく下落。そして8月4日(金)に発表された米7月雇用統計でNFP(非農業部門雇用者数)が予想より弱かったことを受けて米金利が低下した中で、米ドル/円も142円割れへ反落となりました(図表1参照)。

10年債利回りの上限修正、2022年12月とは円相場と株価の動きが異なる理由

そんな先週の動きの中から、まずは日銀会合後に大きく米ドル高・円安に振れたところから振り返ってみたいと思います。今回の日銀会合では、10年債利回りの上限、0.5%以上の上昇も一定程度容認することが決まりました。このため、10年債利回りは先週0.5%を大きく上回り、さらに0.6%も超えました。

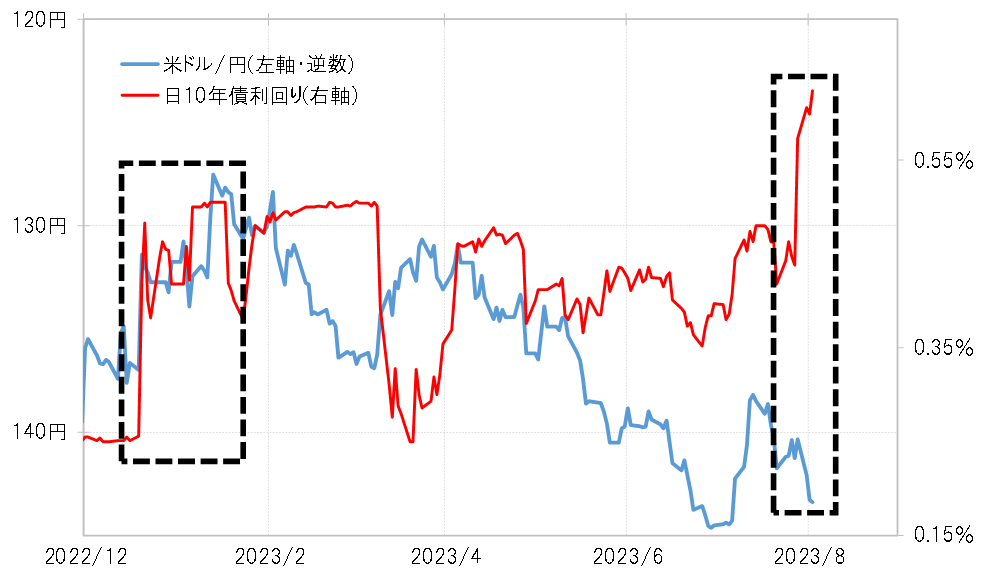

同じように、10年債利回りの上限を修正したことから、10年債利回りが大きく上昇したのは2022年12月の日銀会合の後にも起こりましたが、その際は円金利の上昇に連れた形で米ドル安・円高へ大きく振れるところとなりました。これに対して今回は、円金利の上昇を尻目に、上述のように米ドル高・円安が広がったのです。なぜ同じ円金利上昇に対する円相場の反応が、2022年12月と今回は逆となったのか(図表2参照)。

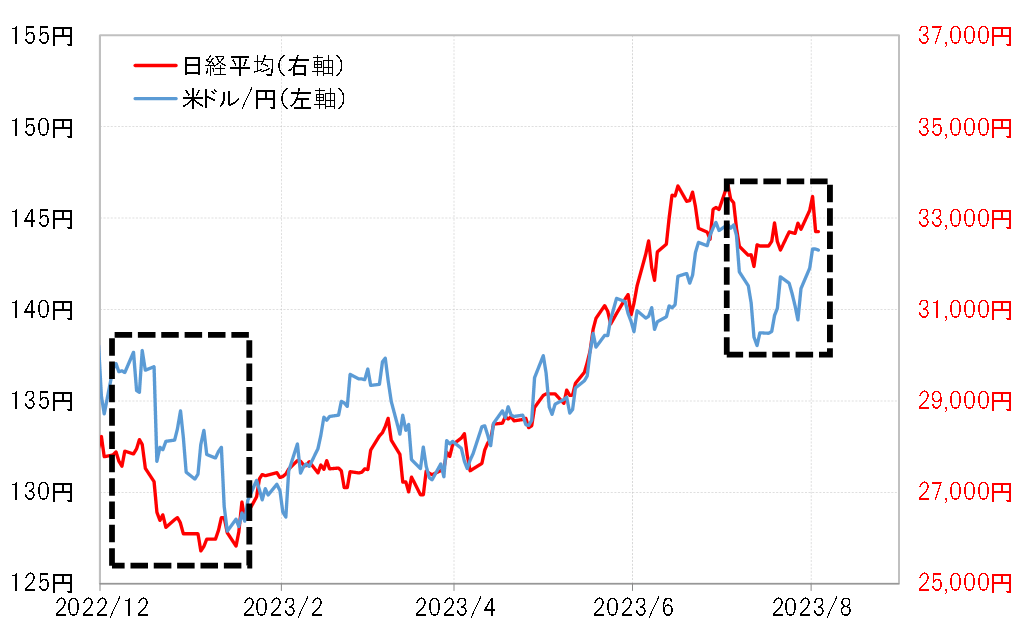

日銀会合後の動きで、2022年12月と今回が違ったのは株価も同じでした。前者では株安となったのに対し、今回は株高に動きました。ではなぜ、日銀会合後に10年債利回りが上昇した中で、株価の動きは前者と後者では反対になったのか(図表3参照)。

今回の決定について、会合後の記者会見で植田総裁は、「(金融政策の)正常化へ動いたということではない」などと説明、依然としてデフレ脱却を目指す金融緩和は継続するとの考え方を示しました。2022年12月の会合後も、当時の黒田総裁は、同じように金融緩和継続の考え方に変わりないことを確認しましたが、金融市場では金融緩和の見直しが始まったと受け止めるところとなりました。

以上のように見ると、今回の場合、植田総裁及び日銀の説明通りに、10年債利回りの上限修正とは別に金融緩和自体は継続と金融市場が受け止めたとすると、株高、円安の反応になったことも辻褄が合うのではないでしょうか。

日米金利差から見た米ドル高・円安

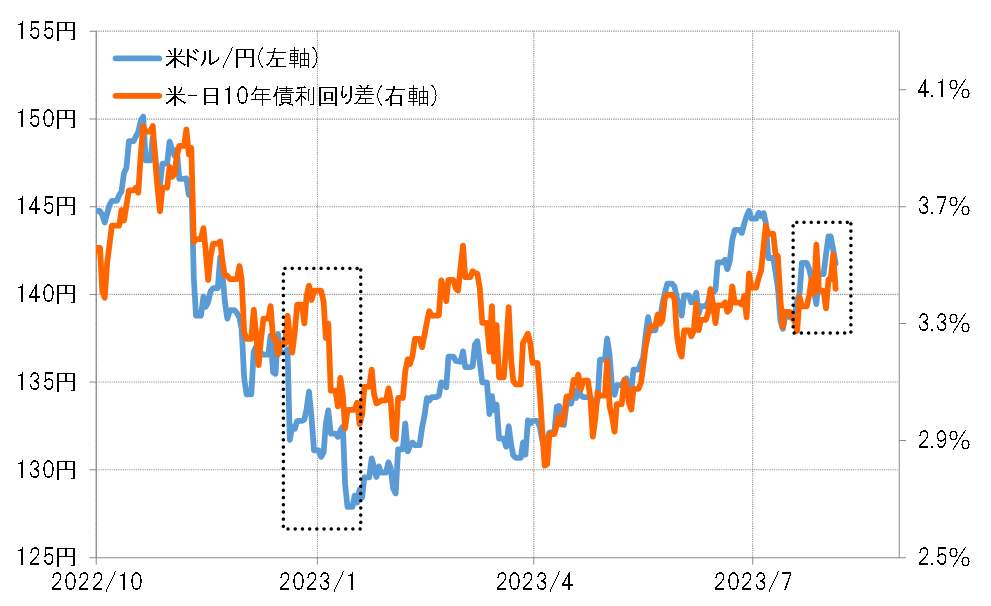

それにしても、米ドル/円ということなら、日本の金利のみに反応するということではなく、日米金利差に反応するのが基本でしょう。そんな日米金利差で見ると、これまで見てきたように、日銀会合後に日本の金利は上昇したものの、一方で米景気回復が続く中で米金利も大きく上昇。その結果、先週にかけて金利差米ドル優位は拡大したので、実は米ドル高・円安も違和感のあるものではなく、むしろ2022年12月の日銀会合後の急激な円高の方が、金利差を無視した結果だったのです(図表4参照)。

以上のように、日銀の金融緩和継続への反応で円安となり、さらに米金利上昇により日米金利差米ドル優位も拡大したことから、先週は144円に迫る米ドル高・円安が起こったということではないでしょうか。

ただそんな動きも、週後半にかけては行き詰まるところとなりました。米国債格下げをきっかけに日米などの株価が大きく下落、さらに8月4日(金)の米雇用統計発表をきっかけに米金利が低下に転じると米ドル/円も142円割れへ反落となりました。

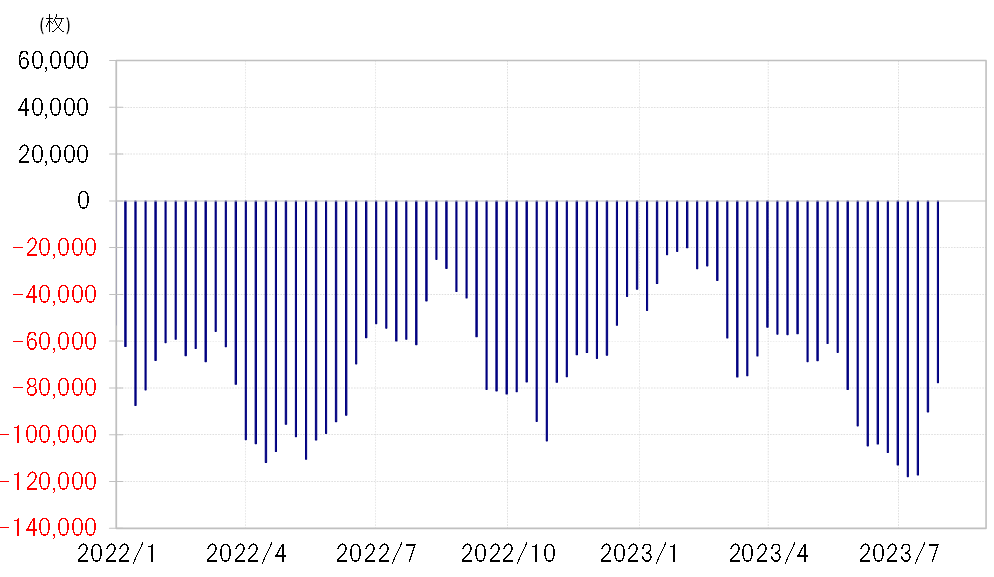

ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションなどを見ると、一頃よりは修正されたものの、為替市場はなお米ドル買い・円売りに傾斜する状況が続いています。そのため、さらなる米ドル買い・円売り拡大にも自ずと限度があったことなどが一因だったのではないでしょうか(図表5参照)。

今週の注目点=CPIや米国債入札の米金利への影響

米ドル高・円安は一段落し、米ドル安・円高に向かうか

図表1を見ると、米ドル/円の142円はこのところ分岐点になってきました。先週8月4日(金)にそんな142円を割り込んだことからすると、テクニカルには米ドル高・円安は一段落し、米ドル安・円高に向かう可能性が高くなったと考えられます。

また先週4日(金)は米雇用統計が発表された中で米ドル/円は陰線(米ドル安・円高)となりました。7月も雇用統計発表を受けて米ドル/円が陰線引けとなると、それは後から振り返れば、140円を大きく割り込む、米ドル一段安の始まりでした。

この7月のケースが典型的でしたが、このところ雇用統計発表日の米ドル/円の値動きが、当面の方向性と一致するパターンが繰り返されてきました。そうした意味でも、先週4日(金)の雇用統計発表を受けた米ドル安・円高が今週一段と広がる可能性は注目されるところかもしれません。

ただし、少し気になるのは、今週の注目イベントとなりそうな米インフレ指標発表について、今のところは前回よりインフレ率が上昇するといった予想が目に付くところです。10日の米CPI(消費者物価指数)、11日の同PPI(生産者物価指数)などの予想は、以下のように前回より強い数字も目立ちます。

10日 米7月CPI=前回3.0%、予想3.3%

同コア=前回4.8%、予想4.8%

11日 米7月PPI=前回0.1%、予想0.7%

同コア=前回2.4%、予想2.5%

上述のように、7月は米雇用統計発表を受けた米ドル/円の下落が、CPIなどのインフレ指標が予想より弱い結果となり米金利が低下したことで一段と拡大しました。今回の場合は、インフレ改善の足踏みと受け止められるようなら、米金利を通じた米ドル/円への影響も7月とは違ったものになる可能性はあるため要注意でしょう。

バフェット氏が「売られ過ぎ」の米国債を買う意味

米金利への影響という意味では、8~10日に予定されている米国債入札が需給への懸念から米金利上昇要因となる可能性も警戒されます。先週は、大手格付け会社の米国債格下げが発表されると米国債価格は下落し、利回り上昇となりました。米10年債利回りは一時2022年以来の高値である4.2%まで上昇する場面もありましたが、根底には米財政赤字拡大に伴う国債需給悪化懸念があります。

こうした中で、著名投資家のウォーレン・バフェット氏は、「(米国債について)心配していない」として米国債を購入していると語ったことが一部で報道されました。この背景には、米国債の供給増加といった需給悪化懸念の一方で、米国債市場では記録的な「売られ過ぎ」になっているといった影響があるのではないでしょうか。

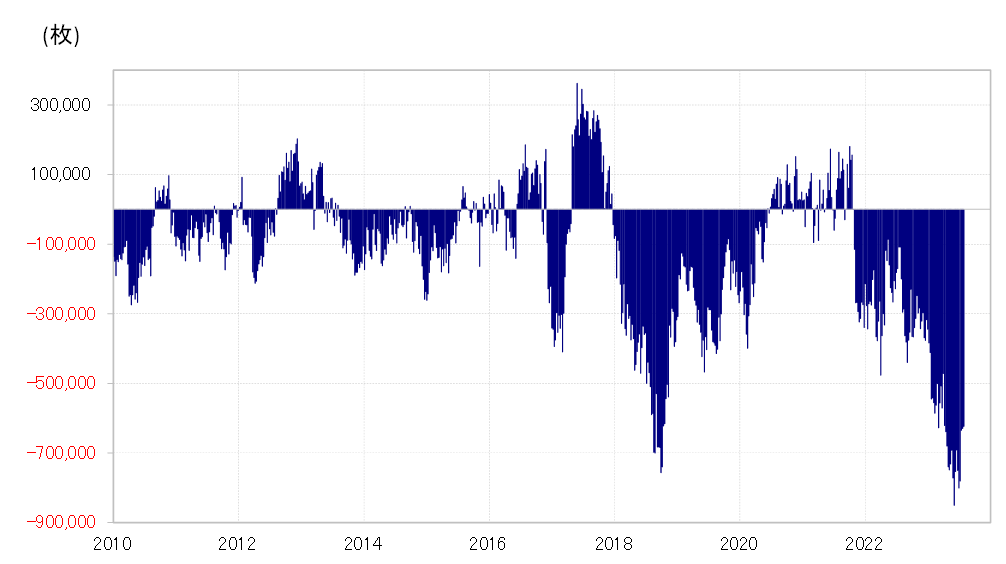

CFTC統計の投機筋の米10年債ポジションは、6月にかけて売り越しが80万枚以上に拡大するなど空前の規模に達していました(図表6参照)。このデータを見ると、長期的に割安なものに投資するといった「バリュー投資家」の代表格として知られるバフェット氏が、「売られ過ぎ」の可能性のある米国債を「買う」のは当然の話のように感じます。

以上を踏まえると、今後は「米金利は意外に上がらない(米国債価格は意外に下がらない)」となる可能性が高いのではないでしょうか。そうであれば、そんな米金利との関係から、米ドル/円も上昇は限られる可能性が高く、すでに述べたようにテクニカルには6月末の145円で米ドル高・円安は終わった可能性が高いと考えています。

こうしたことを踏まえると、今週の米ドル/円の予想レンジは、138~143円中心で想定したいと思います。