日本株が米国債格下げに反応する理由などない

8月1日、格付け会社フィッチ・レーティングスは、米国の外貨建て長期債格付けを最上位の「AAA」から「AAプラス」に1段階引き下げた。それを受けて日経平均は2日、3日の二日間で1300円余りも下げた。まったく馬鹿馬鹿しい株価反応だ。まあ、今に始まったことではないが、日本株市場における株価形成のダメさ加減には嘆息を禁じえない。

日経新聞電子版に「日経平均2日で1200円安 米国債格下げに弱い理由」という記事があったので興味を惹かれて読んでみると、「米国債の格下げがなぜここまで日本株の売り材料になるのか、合理的な説明はできない。これまでの株高で売り材料待ちの投資家が多かっただけというのが正直なところだろう」というコメントがあった。当たり前だ。合理的な説明なんてできるはずがない。

今回の格下げについてイエレン米財務長官は発表直後に「決定に強く反対する」と声明を出した。ロイターは某高官の発言として、「奇妙で根拠がない」と伝えている。僕は、市場の反応のほうがまったく奇妙だと思う。以下、その理由である。

- 外貨建て債務についてのみの格下げであること。ドル建てはドルをいくらでも刷れるので、ドル建ては格下げしないということか。でも、いくら基軸通貨発行国だからといって、その理屈は通るのか?もう、すでにここから格下げの論理が破綻している。

- そして、ここが最大のポイントだが、米国債はすでに12年前から「AAプラス」の格付けであること。S&P(スタンダード・アンド・プアーズ、現S&Pグローバル)は2011年8月5日、米国長期債務格付けを「AAA」から「AAプラス」へ1段階引き下げた。米国債の格付けはその時からずっと「AAプラス」なのである(Moody’sは「AAA」を維持している)。

フィッチというのは格付け会社としては、S&P、Moody’sに比べて格下である。その格下の会社がS&Pに12年遅れで格下げしたからと言って、別に大騒ぎすることではないだろう。

冒頭で日本株のプライシングは本当にだめだと書いたけど、それはミスプライスが頻発するということだ。逆に言えば、それだけ良い買い場を提供してくれるわけである。今回の、根拠レスな下げも押し目買いの好機だろう。

S&P500予想EPSをもとにしたイールドスプレッドは1%割れ

ただし、心配なのは米国株だ。実際的な問題として、今回の格下げで米国債を売らざるを得ない運用機関もあり、米国金利に上昇圧力がかかる。米財務省が8〜10月の国債発行を前の四半期より増やす計画を示したことも債券市場の嫌気材料となり、米国長期金利は一時4.2%近くと2022年11月以来9ヶ月ぶりの高水準となった。一方、米国株はダウ平均の13連騰などもあり、再び最高値が視野に入る水準まで買われてきた。

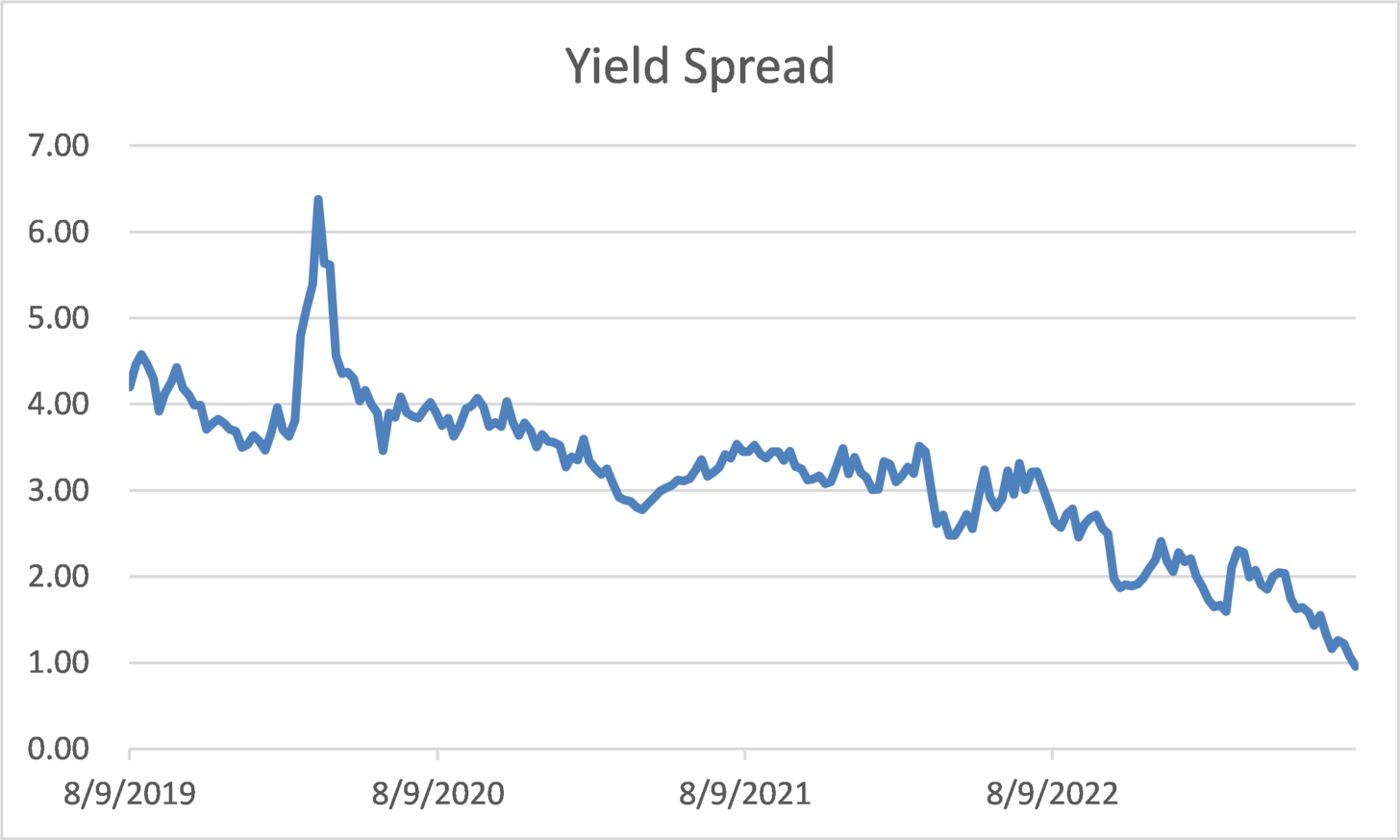

米国企業の4-6月の決算発表は悪くないとは言え、現在の株価を正当化できる水準かは疑問の余地がある。そこにこの金利上昇だ。S&P500の12ヶ月先予想EPSをもとにしたイールドスプレッドはついに1%を割った。

株式の益利回りは、米国債の利回りより上乗せ幅が1%もない。これをどう解釈するか?

この数日のことであれば、米国(債)の信認が低下したことによるリスクプレミアムの低下という説明ができるかもしれない。

ただし、イールドスプレッドの低下は今年に入って顕著になっている。株価が割高なのか、債券の利回りがおかしいのか、あるいはカネ余りで両者の関係に変化が見られるのか。

米国株が崩れないのは新たな成長期待の台頭

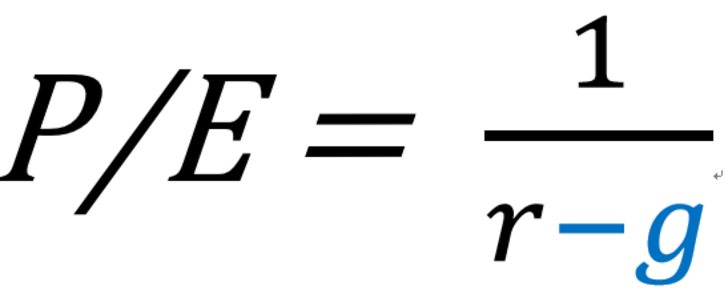

ひとつの説明は、2023年6月30日のストラテジーレポート「日経平均4万円の理論的根拠 成長期待の高まりが株高の背景」で書いたように、成長期待の台頭で高いバリュエーションが許容されるようになった、ということか。

もともと米国株は成長期待が高く、それゆえ高いバリュエーションが正当化されてきた。しかし、最近は生成AIに代表されるように新たなテクノロジーへの期待がさらに高まっている。それがこのイールドスプレッドでも株価が崩れない理由なのではないかと考えている。