直近のJ-REIT価格動向

上昇基調が続く株式市場とは異なり、J-REIT価格は上値の重い展開が続いている。東証REIT指数は、5月16日に1,888ポイントとなり年初来高値を更新したが、これは年初の1,875ポイントに近い。

価格の上昇基調が続かない理由は、外国人投資家が大幅な買い越しに転じていないためと考えられる。4月の部門別売買を見ると、外国人投資家の買い越し額は10億円程度と僅かであり、価格上昇を牽引するほどの動きとはなっていない。

一方で投資信託の買い越しは、160億円程度とJ-REIT価格を下支えしている。また、銀行の買い越しも48億円程度となっている。地銀を中心とした国内金融機関は、米国債だけでなく、国内債への投資も難しい状態と考えられる。米国債、国内債ともに債券利回り上昇リスクがあるため、投資拡大は難しい状態になっているためだ。従って、今後も金融機関の買い越し基調が続く可能性がありそうだ。

J-REITの物件取得急減は投資家のメリット

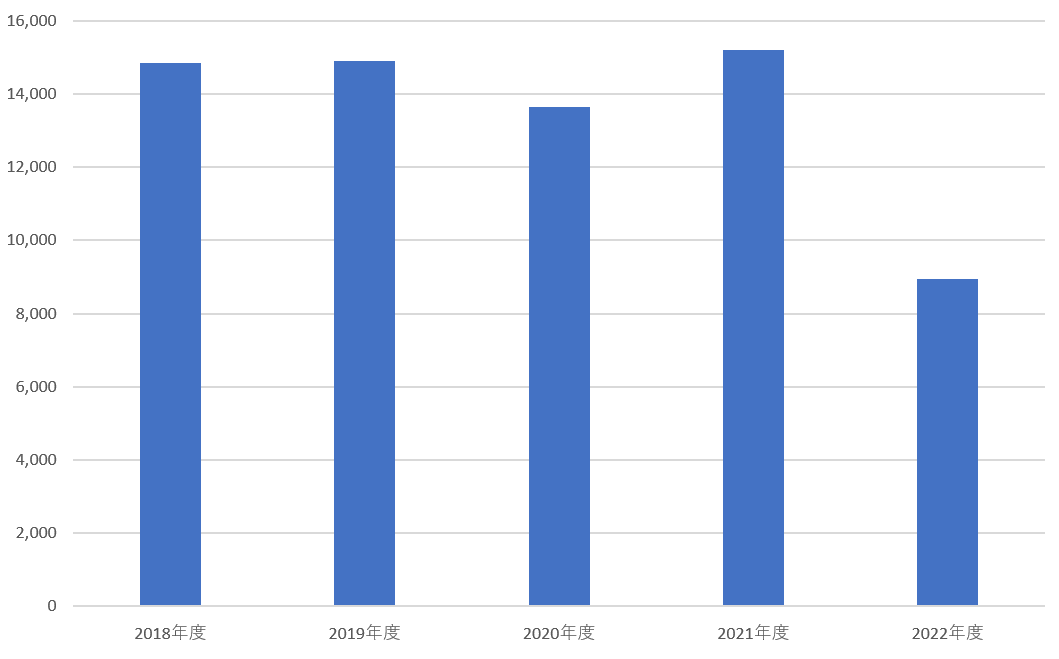

2022年度(2022年4月~2023年3月)のJ-REITによる物件取得額は、前年度比41%減少の8951億円となり1兆円の大台を割り込んだ。コロナ禍が直撃した2020年度の取得額でさえ1兆3000億円を超えており、急減したことになる。

この要因は、J-REITの物件取得額に占める比率が高いオフィスと物流施設の取得額が急減したためだ。2021年度と2022年度の取得額を比較するとオフィスは6,296億円から3,101億円へ、物流施設は3,978億円から2,556億円となり、減少額の75%程度を占めている。

J-REIT市場では、価格が低迷している時期には物件取得額が減少することが多い。これは価格低迷期には、増資を行うことが難しい場合が多いためだ。しかし、2022年度は東証REIT指数が2,000ポイントを超える期間が長かった上半期の増資額が急減していた。つまり、増資できる状態であるが、J-REIT各銘柄が物件取得を抑制していた状態となっていた。

経済誌などでは、J-REITの物件取得減少は成長が止ったなどと記載される場合が多い。しかし、不動産価格が高騰している中でJ-REITの物件取得が抑制されることは、投資家にとってプラス材料と考えられる。

その理由として、高値での物件取得はポートフォリオの利回りを低下させることに繋がる点が挙げられる。J-REITは賃貸収益を主要な原資として分配金を投資家に支払するため、ポートフォリオ利回りの低下は極力避けるべきであるためだ。

また、J-REITが物件取得を抑制している点は、スポンサー側が投資家利益を重視しているとも言える。スポンサー側から見れば、傘下の銘柄に物件売却を行うことで利益を計上するだけなく、運用会社の運用報酬も増加する場合が多いためだ。

J-REITは「投資家に分配金を支払う仕組み」という原点を考慮すれば、物件取得による規模拡大が分配金へのプラス材料に繋がりにくい不動産価格高騰時の取得抑制は、投資家にとってのプラス材料が多いものと考えられる。