先週の動き、ドル指数急反発で売られたNY金

先週のニューヨークコメックスの金先物価格(NY金)は、連日小幅ながら水準を切り下げながら推移した。

週初めに発表された中国の鉱工業生産や小売売上高など、7月の主要経済指標が軒並み予想に反して減速したことで、原油などコモディティ全般に売りが広がる中で、産業用メタル売りに金もつれ安状態となったのが始まりだった。

基調的には週を通して上昇を続けたドル指数(DXY)がNY金の売り要因となった。週末8月19日の通常取引終値(清算値)は5営業日続落の1,762.90ドルで、7月28日以来約3週間ぶりの安値水準となった。週間ベースでは5週間ぶりの反落で52.60ドル、2.9%の下落。レンジは1,759.10~1,818.90ドルとなった。

NY金は終値ベースで7月15日の1,703.60ドルから8月12日の1,815.50ドルまで、ちょうど4週にわたり上昇した。この間の取引時間中の高値は1,824.60ドルで、1,800ドル台に1週間(5営業日)滞留した。

その後先週は、前述のように週初めから米ドルが強含みに推移し、反落に転じることになった。ドル指数(DXY)は前週末の104ポイント台から水準を切り上げ続け、週末8月19日には一時108.215まで達し、5週間ぶりの高値となった。この水準は同時に2002年10月以来の高値水準でもある。

先週のNY金の下げは、ちょうど7月初めから中旬にかけて見られたようにDXYの動きに沿ったファンドのショート(売り建て)の積み増しにより起きたものと思われる。8月1日には、2.572%まで下げていた米長期金利の指標である10年債利回りも8月19日には2.973%に上昇して終了。米ドル高に加え金が売られやすい環境が再び生まれている。

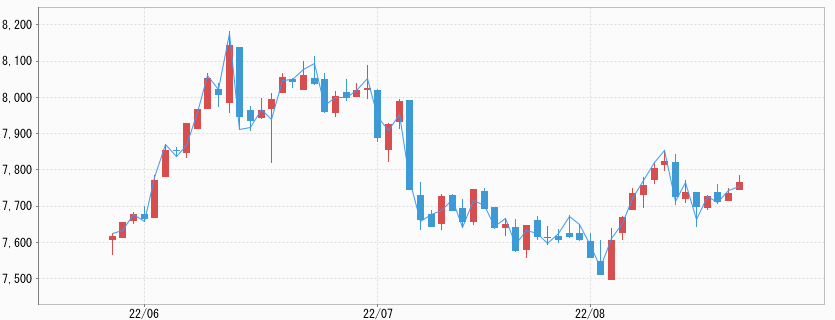

一方、国内JPX金は、週を通した米ドル/円相場の上昇(円安)がNY金の下落を相殺する形で、連日7,600円台半ばの水準に滞留することとなった。米ドル/円相場は8月15日に一時132.58円の安値を付けたものの8月19日には一時137.23円まで買われ136.93円で終了した。

JPX金の値幅は7,552~7,704円となるが、日中取引の終値(清算値)のレンジは7,615~7,665円とわずか50円にすぎなかった。

強気の引き締め継続の一方で、落としどころの模索を示したFOMC議事要旨

8月17日に米連邦準備制度理事会(FRB)が公開した7月連邦公開市場委員会(FOMC)議事要旨は、インフレ抑制に向け強気の金融引き締め意向を示す一方で、ここまでの利上げの効果を検証しながら、引き締めペースを落とす可能性にも言及した。

議事要旨では、米国のインフレ圧力が弱まっているとの「証拠はほとんどない」とし、インフレ抑制に必要なだけ経済を減速させるための利上げの継続方針が示された。ただし、利上げが経済に影響を及ぼすにはタイムラグがあり(一定の時間がかかる)、状況により必要以上に金融政策を引き締めてしまうリスクがあると多くのメンバーが認識していることも判明した。

ここまでの利上げの効果を検証しながら、「どこかの時点で利上げペースを緩めることが適切になる」との認識を参加メンバーが示していたことが明らかになった。

年末の金利水準の落としどころなど金融引き締めの工程については、FRB内部でも意見の相違があるとみられるものの、株式市場など市場で高まった早ければ2023年第一四半期には利下げに転じるとの見方は、行き過ぎとの認識で一致しているとみられる。

議事要旨にも何ら示唆するものは見られなかった。この点で翌8月18日に伝えられたセントルイス連銀のブラード総裁の発言は、FRBの意思を代弁したものと受け止められた。

早々の利下げ見通しに釘を刺したブラード発言

先週も複数のFRB高官の発言が伝えられ、いずれもインフレ抑制に向け利上げの必要性を強調したものだった。中でも8月18日に米ウォール・ストリート・ジャーナルのインタビューに応じたセントルイス連銀のブラード総裁の発言が、利上げピッチの緩和や2023年の利下げ観測について、株式市場はじめ市場横断的に修正を促すことになった。

同総裁は9月のFOMCについて「私は現時点では0.75%利上げに傾いている」と発言。インフレの勢いがピークを越えた確証はないとして、利上げの減速観測をけん制した。早期の利下げを期待する市場へは「間違いなく時期尚早」とした。さらに、高いインフレ率は「ウォール街の多くの人々が考えているよりも、もっと長く続くだろう」と指摘した。

ブラード総裁は、利上げ幅を拡大する形で年内に前倒しの形で利上げすれば、2023年の政策に余裕が出るとの持論を展開。年末までに政策金利を3.75%から4%に引き上げる必要があるとした。同総裁は2022年のFOMCの投票権を有し、ここまで急ピッチの利上げを事実上リードしてきたことで知られる人物でもある。

赤字化するFRB、財務が抱える問題も浮上

今回の議事要旨について、市場の関心事はもっぱら9月を含め今後の引き締め見通しに集約されているが、今回、金市場を見るものとして見過ごせない内容も盛り込まれていた。それは、FRBの保有資産からの金融収支に「逆ザヤ」が発生し、数ヶ月以内に赤字化することを指摘したことだった。簡単に説明すると次のようになる。

FRBは量的金融緩和によってコロナ禍前の2倍強の8.9兆ドルの資産を抱えるが、そのうちの95%、8.5兆ドルが米国債を中心にした債券ポートフォリオとなっている。一方、FRBには大手銀行が資金を預け入れており(当座預金)、同時にMMF(マネー・マーケット・ファンド)などが資金運用のため債券を介在させた金融取引(リバースレポ)を行っており、これも一種の預け入れ資金と言える。

受け入れている資金は6.6兆ドルほどになっているが、問題は受け入れた資金につけている利率が変動金利で政策金利の上昇とともに上がっていることである。一方で、債券ポートフォリオのほうは固定金利で、多くが過去最低水準となっている。

つまり、受取利息より支払利息の方が上回る状況が、政策金利の引き上げとともに近づいている。今回、議事要旨の公開にあたり事務方が警告を発した形になっている。

実はこの「逆ザヤ」発生は予想されていたことで、5月30日のコラムで「2022年3月末、債券ポートフォリオに評価損を抱えたFRB」として取り上げた経緯がある。その際は、FRBが債券ポートフォリオに抱えた評価損にも言及したが、6月末時点の実態は近々FRBにより公表される予定となっている。

これらFRBをめぐる財務問題は、改めて取り上げようと思う。強気の引き締め策はFRBにも諸刃の剣と言える。

今週の展望、NY金は1,720~1,780ドル、国内金価格は7,500~7,800円を想定

今週は、ワイオミング州ジャクソンホールで8月25~27日にカンザスシティー地区連銀が主催する毎年恒例の経済シンポジウムが開催される。

このところFRBはこの会合を利用し、政策方針を示唆してきた経緯がある。8月26日午前10時(日本時間午後11時)から、パウエルFRB議長が経済見通しについて講演する。

同議長は政策判断について7月のFOMCにて今後の指標次第としたこともあり、やはり利下げまで織り込んだ市場を牽制するものと思われる。7月の雇用統計が強めの数字になるなど、労働市場の強さを前面に出して、基調的には強気の利上げスタンスを示すと思われる。先週末の各種指標や市場の値動きはそれを織り込みにかかっていることを表す。

米国経済指標では4-6月期国内総生産(GDP)改定値や、FRBがインフレ指標として注視しているPCEコアデフレーターや8月ミシガン大消費者信頼感指数(確定値)の期待インフレ率にも注目する。

NY金については、FRBの強気スタンスは一定の織り込みが進んでいるとみられるが、DXYに連動したファンドの売買が下値を探る背景になりそうだ。1,750ドルを維持できるかがポイントになるが、1,720~1,780ドルを想定する。

国内金価格については、引き続き為替要因の影響が大きくなると思われ7,500~7,800円を想定する。