円、英ポンド、豪ドル、ユーロ

11~12月に、米インフレ懸念は拡大し、その影響もあって米国の金融緩和見直しも加速する見通しが強まった。こういった中で、ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の主要通貨ポジション(対米ドル)にも少し変化があったので、今回はそれについて確認してみたい。

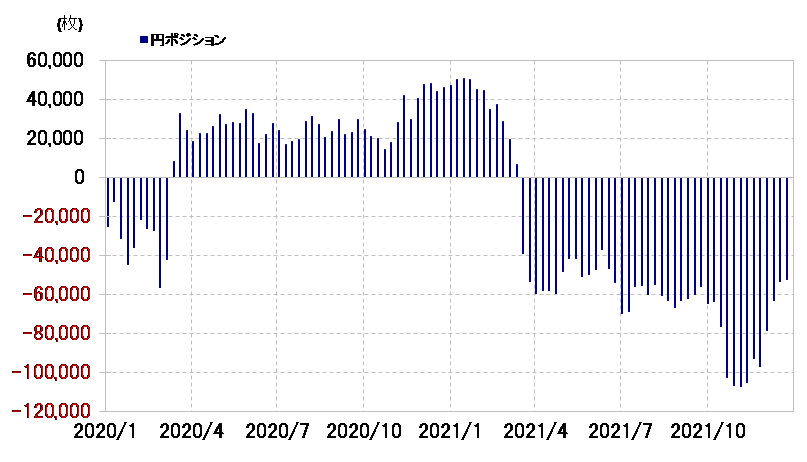

まず、変化が注目されたのは円のポジション。円のポジションは、10月末には売り越しが10万枚を上回り、主要通貨の中では最大となっていた。ところが、足元では売り越しが5万枚程度まで縮小、つまり約2ヶ月で、対米ドルでの円売り越しはほぼ半減となったわけだ(図表1参照)。これは、円の「売られ過ぎ」懸念が後退し、投機筋の米ドル買い・円売り余力が拡大している可能性を感じさせるだろう。

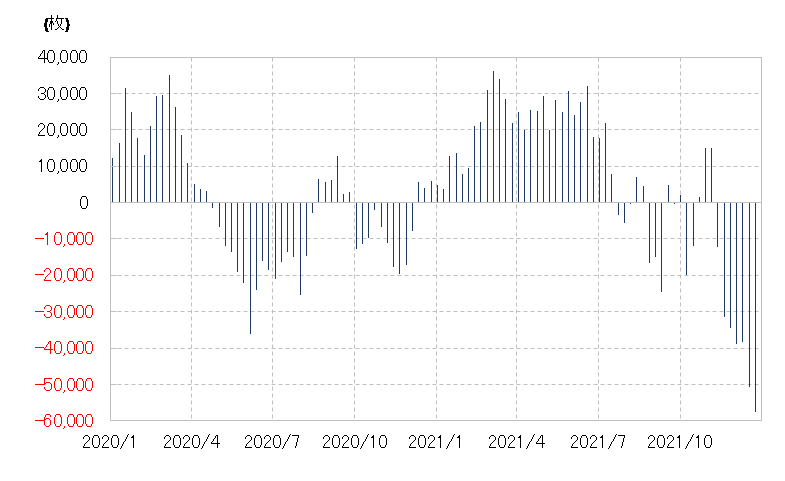

もう1つ、この2ヶ月でポジションが大きく変化したのは英ポンド。ただそのポジション変化の方向は、上述の円とは逆で、対米ドルでの売り越し拡大だった。10月末時点の英ポンドのポジションは小幅な買い越しだったが、足元では上述の円を上回る5万枚以上の売り越しとなった(図表2参照)。

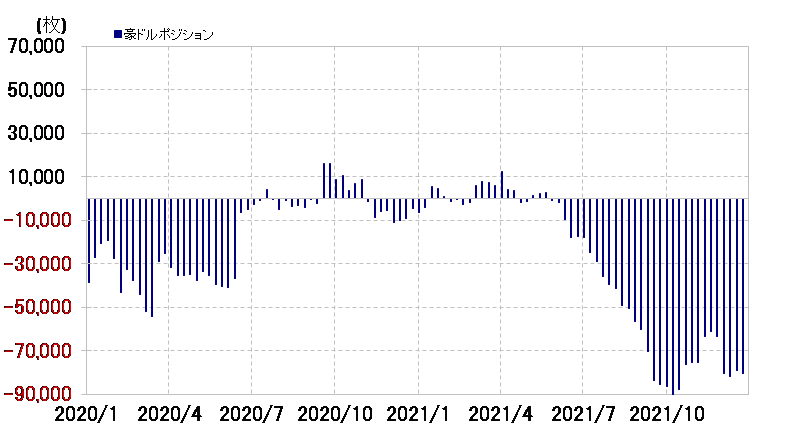

そんな英ポンドを上回り、主要通貨の中では対米ドルで最大の売り越しとなっているのは豪ドル。豪ドル売り越しはこの数ヶ月8万枚前後といった過去最大圏での推移が続いている(図表3参照)。「過去最大圏での売り越し」という意味では、対米ドルで豪ドルは売られ過ぎ懸念の強い状況が続いているといった言い方もできそうだ。

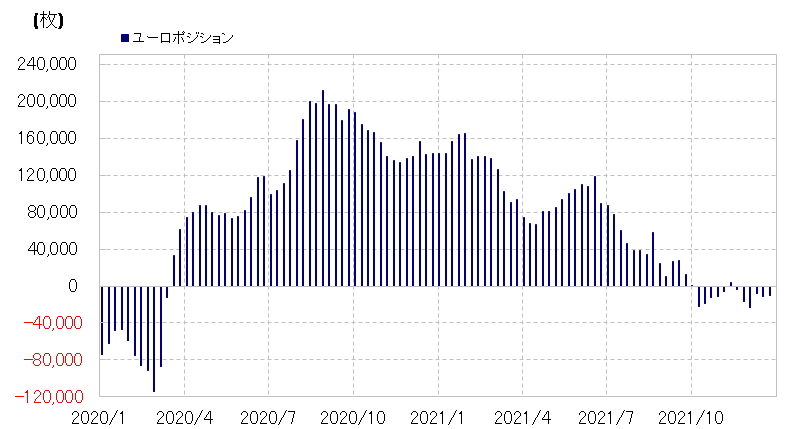

豪ドルとは違った意味で、この数ヶ月も対米ドルでのポジションに大きな変化が見られなかったのはユーロ。ただ、上述のように豪ドルは対米ドルで「売られ過ぎ」懸念が続いたのに対し、ユーロは小幅の売り越しが続くといった具合で、その中身は全く異なるものだった(図表4参照)。このようなポジションの観点からすると、豪ドルとは正反対で、ユーロは対米ドルでの売り余力が大きい可能性がありそうだ。