米インフレ懸念への為替の反応

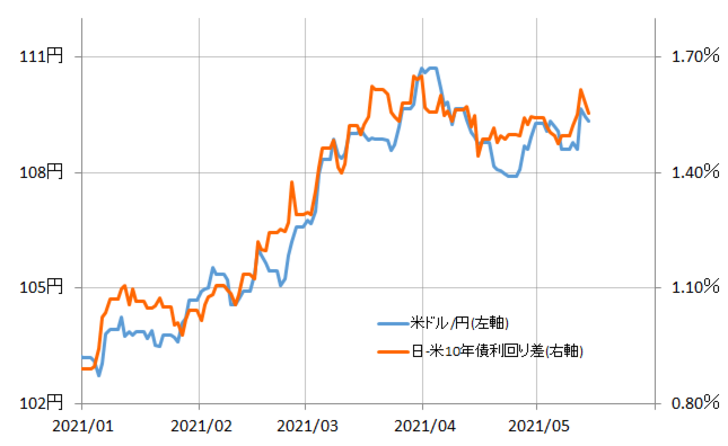

米ドル/円は先週、一時109円台後半まで大きく反発しました。12日の米4月消費者物価(CPI)が予想以上の上昇となり、早期の金融緩和見直しへの警戒などから、米金利が急騰したことに連れた面が大きかったでしょう(図表1参照)。

米10年債利回りは、一時1.7%の大台まで上昇しました(図表2参照)。ただその後は1.6%台前半へ低下となり、こういった中で米ドル/円も週末は109円台前半へ反落しての引けとなりました。

それにしても、上述のようにCPIの予想以上の上昇を受けて急騰したとされた米金利でしたが、実はその後米卸売物価(PPI)なども予想以上の上昇になったにもかかわらず、それを尻目に低下に向かいました。これは、米金利がなお「上がり過ぎ」圏での推移を続けている影響が大きかったのではないでしょうか。

米10年債利回りの90日MA(移動平均線)からのかい離率は、一時の50%以上に拡大していたところから、先週は10~20%程度まで縮小しました(図表3参照)。その意味では、「上がり過ぎ」懸念もかなり修正されましたが、それにしても90日MAを2割前後も上回っている状況は、経験的には「上がり過ぎ」の可能性があります。

米インフレ懸念に対して米金利が上昇一辺倒とならず、その結果、米金利と連動してきた米ドル/円も上げ渋るところとなったのは、90日MAとの関係などで見ると、依然として「上がり過ぎ」圏にある米金利の、目先的な上昇の限界を示したということではないでしょうか。

インフレ率上昇は通貨安?

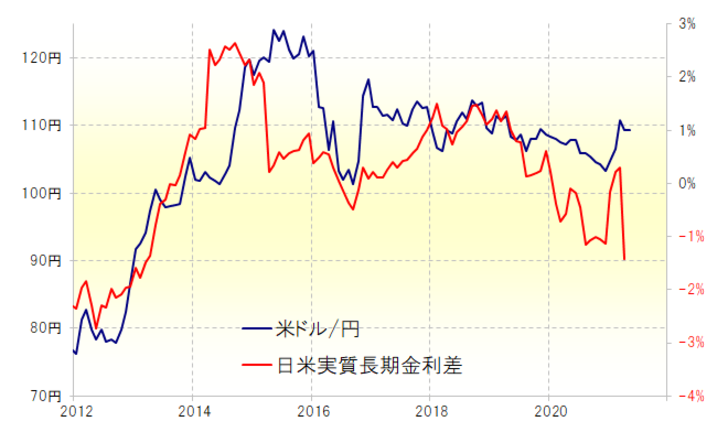

そもそもインフレ率の上昇自体は教科書的には通貨高ではなく、通貨安要因です。実際に、今回の場合も名目金利からインフレ率を引いた実質米金利は大幅低下となり、この結果日米実質金利差も急縮小し、米ドル優位が後退しました(図表4参照)。

実質金利差は、米ドル/円の場合でも中長期トレンドとは一定の相関性のあるもの。その意味では、このまま実質金利差の縮小が続くなら、先々米ドル/円も下落に向かう可能性があります。

実際にそんな展開となったのが、2015年後半のことでした。日米実質金利差は、2015年半ば以降急縮小し、結果的にはそれに追随したような形で、2015年後半から米ドル/円も下落に転じ、そして2016年に入ると急落に向かいました。

ところで、なぜこの2015年半ば以降、日米実質金利差は急縮小となったのか。その主因は前年、2014年の日本の消費税引き上げだったでしょう。消費税引き上げで物価は上がり、その結果名目金利からインフレ率を引いた日本の実質金利は低下し、それは円安をもたらしました。

ただ、消費税増税から1年過ぎると、対前年で比較する水準が高いということは、ほかに大きな変動要因もなければ、物価も対前年比では下がることになります。統計的な「前年比マジック」といってもいいかもしれません。

こうして日本の対前年比インフレ率が低下すると、円の実質金利は上昇する。その状況が続く中で、為替相場もそれに追随する形で米ドル安・円高になったのが、2015年後半以降の展開だったと考えられます。

この「前年比マジック」は、先週発表された4月米物価統計が軒並み大きく上昇した主因でもあったのでしょう。ちょうど1年前、「コロナ・ショック」をきっかけに物価上昇率も大きく縮小しました。そして、それからちょうど1年過ぎで、比較する前年の水準が低くなっているため、物価上昇率の拡大は基本的に予想されたことでした。

すでに見てきたように、米国の実質金利の大幅低下を尻目に、名目金利の上昇に反応した形で先週一時的に米ドル急騰となったのは、実質金利低下はテクニカルなものである程度予想されていたということだったのではないでしょうか。

別な言い方をすると、インフレ率の低下はあくまで一時的なものであり、また今後名目金利の上昇が見込まれることで、大きく低下した実質金利も、早期に是正されるとの見込みでの動きだったかもしれません。

ただ逆に言えば、それらが遅れる、つまりインフレ率低下、または名目の米金利上昇が遅れて、低い米実質金利が数ヶ月にわたり続くようなら、それに追随するように米ドル下落リスクを試す流れになる可能性もあるのではないでしょうか。