早いもので10月下旬に入り、国内の決算発表が本格化する時期になってきました。また、11月3日に行われる米大統領選も迫ってきており、株価の変動要因が今後多くなるのではないかと思われます。

そうしたなか、先週の振り返りから解説します。

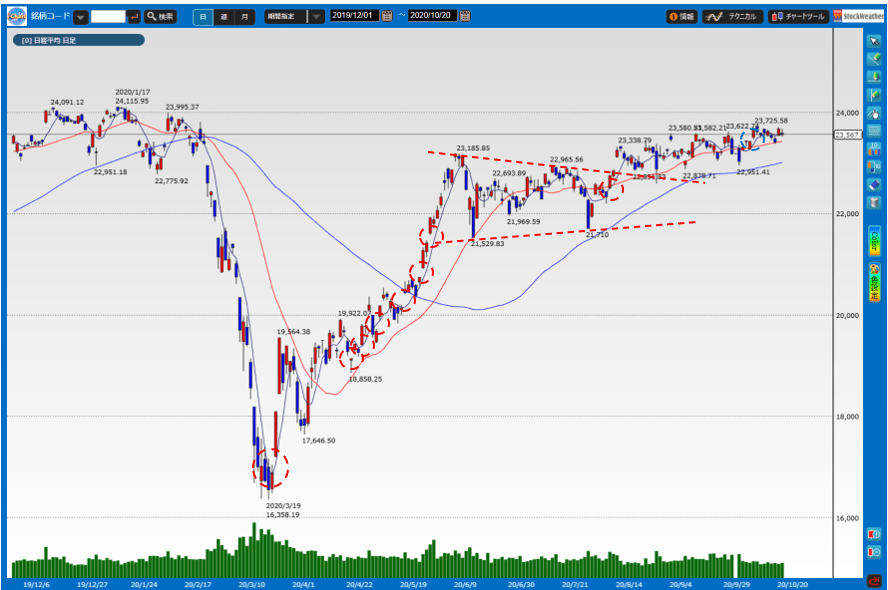

※赤丸=埋まっていない窓、青丸=埋まった窓

前回の振り返り

前回コラムでは、「10月7日と8日に窓をあけたことで、窓の発生と窓埋めが繰り返されるのではないかといったことがまた予想されるところとなります」としました。こちらについては指摘した通り、週末にかけて25日移動平均線まで下落し、10月7日と8日にあけた窓を埋める結果となっていることが分かります。

そして、今週に入ってからは再び5日移動平均線上を回復して高値圏で推移しており、窓の発生と窓埋めが繰り返される結果となりました。

取り残された窓の特徴

こうした窓の発生と窓埋めが繰り返されている一方で、窓があいたまま埋められずに取り残されている窓も多数あるのが分かります。そこでこれらの窓の特徴を挙げておきたいと思います。

大きな特徴は、現在の株価よりすべて安いところに窓があいているという点です。また、直近から後ろに遡っていきますと、21,600円くらいから19,000円台前半までにかけて複数の窓が連続して発生しているのが分かります。

さらに遡りますと、2020年3月19日に安値をつけたあと反発する局面であいた窓も埋められずに取り残されています。すべて10月20日の終値より低い水準にある反面、2020年1月の高値近辺にあった窓はすべて埋めてしまっているのです。

このように2020年1月の高値から3月の安値をつけるまでにあいた窓はすべて埋められている反面、株価が安値をつけてから反発している局面であいた窓は埋められずに取り残されているのです。

複数のあいたままの窓はどうなるのか?

そこで今後の展開についてですが、前回も指摘したように、上向きの25日移動平均線上を維持できるかが重要な判断材料になると思われます。仮に上回ったまま維持するようですと、25日移動平均線をサポートとしたもち合いが継続しそうです。

一方で25日移動平均線を下回って戻せなくなるようですと、トレンドの転換の可能性が高まるため、買いポジションを持っている投資家は要注意です。

また、仮に下降トレンドに転換してしまった場合、窓の位置から19,000円前後や、最悪は3月23日と24日につけた窓の17,000円台までを埋めることも視野に入ると思われます。そのため、国内の業績発表の結果と株価の反応に加え、米大統領選の結果など外部要因に注意しながら、高値掴みや売りそびれることがないよう注意したいところです。