みなさん、こんにちは。『今どき、株で儲けるヤツは、「業種別投資法」を使っている』著者の長谷部翔太郎です。

株式市場では久々に日経平均が年初来高値を更新し、にわかに明るい雰囲気が広がりました。懸念していた実体経済も、半導体関連で回復の兆しが見え始めたうえ、消費税増税もこれまでのところ大きな影響は見えてきていません。

筆者のこれまでの想定とはやや異なる展開になってきたようにも思えます。慎重スタンスは継続したいと思いますが、少なくとも悲観シナリオの蓋然性はかなり低下してきたと言えるのかもしれません。

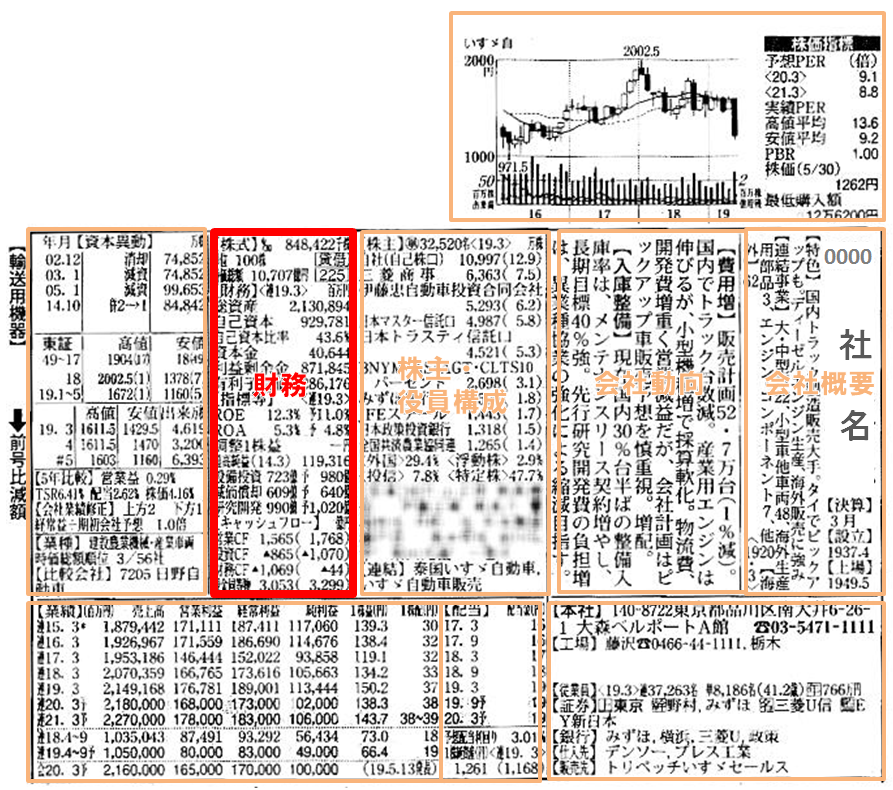

会社四季報で大まかに財務欄を捉える視点を

さて「アナリストが解説、会社四季報データ」基礎編の第6弾は、前回の「株主・役員構成欄」からさらに左に目を移し、「財務欄」について解説してみましょう。

ここもやはり数字が羅列する素っ気ないコーナーであるうえ、さらになじみのない専門用語で埋め尽くされているため、財務欄は会社四季報の中では最もとっつき難い区画と言えるかもしれません。

しかし、そもそも会社四季報では1社あたりに与えられるスペースに限界があります。その狭いスペースの中でこれだけの面積がこの欄に割かれていることを考えれば、この財務欄がいかに重要な情報であるかは十分想像できるでしょう。

とはいえ、難しく考える必要はありません。ここでは大まかに財務欄を捉える視点をご紹介したいと思います。

見るべきポイントは営業CFと投資CFの合計

筆者がこの欄で必ずチェックするのは、欄下段にある「キャッシュフロー」です。キャッシュの確保は経営者にとって最も重要なミッションのひとつと言っても過言ではありません。

実際に倒産が発生するケースの多くはキャッシュの行き詰まりが原因です。そのキャッシュの流れに余裕があるかどうかを確認できるのが、「キャッシュフロー」なのです。

見るべきポイントは、営業CF(キャッシュフロー)と投資CFの合計です。この合計はFCF(フリーキャッシュフロー)と呼ばれ、自由に使える現金がどれだけ年間で捻出されたかを示しています。

通常、企業は事業活動から得た現金収入(営業CF)を次の成長に向けての投資(投資CF)の元手に充当しますが、FCFが赤字の(つまり、現金が足りない)場合は、不足分を借入など外部資金の調達(財務CF)によって補う必要が出てきます。

会計上は黒字が出ていても、外部資金の調達に苦戦すると資金繰りが窮屈になりかねないという状況です。キャッシュフローを見れば、この「健康状態」を大まかに把握することができるのです。

自己資本比率が低かったり有利子負債が積み上がったりしていないか

現実には、FCFが赤字となるケースはそれほど珍しくありません。業績悪化局面もあるでしょうし、先行投資が一時的に嵩むことも多々あります。そして、ほとんどの場合は現金の不足分が銀行借入などでカバーされ、キャッシュが行き詰まることはないのです。

しかし、銀行がその不足分を貸してくれなければどうなるでしょうか。銀行も企業ですから、資金を貸すためには「貸しても大丈夫」という相応の確信が必要です。その際に判断材料の1つとなるのが、財務欄上段に示されている自己資本比率や有利子負債などの状況です。

自己資本比率がかなり低く、既に有利子負債が相当額積み上がっていれば、FCFが赤字となった際に外部資金を調達することが難しくなることがあります。株式投資の「安全性」を考えるうえで、これらは重要なチェックポイントとなっているのです。

過度なキャッシュリッチは「投資する先がない」場合も

一方、FCFが黒字を維持していればどうでしょう。企業は現金がどんどん貯まっていくことになります。最初は借入の返済などにその現金を充当するのでしょうが、やがて(実質的な)無借金になると余剰資金が積み上がり、いわゆるキャッシュリッチな企業へと変貌していくことになります。

株式投資という観点からは「安全性」が極めて高いと評価したいところです。しかし、それが過ぎると今度は株価の重石にもなってきます。余剰現金が積み上がるということは、それだけ「投資する先がない」ことを示唆しているためです。

一般に、現預金は寝かしているだけではほとんど利益が生まれません。利益追求最大化の宿命を負う企業としては、余剰資金を有効に使う責務があります。にもかかわらず、それでも投資先が見つかっていないということは事業の成長余力がないとも位置付けられるのです(もちろん、例外もありますが)。

昨今、アクティビストがキャッシュリッチ企業に「投資先がないなら配当を出せ」と要求する例が増えているのは、こういった背景があるためなのです。

財務政策には正解がありません。企業には財務リスクを負って投資を決断する局面もありますし、無借金経営を無条件で評価することもできません。財務欄のデータだけを見て「良し悪し」を判断するのは考えものなのです。

しかし、キャッシュフローを軸に財務全体を俯瞰すれば、その企業が置かれている状況を大まかに把握することができます。株式投資において企業戦略の研究が重要とするアドバイスは多いのですが、具体的に何をどう研究してよいのかわからないというのが現実でしょう。そういった時には、キャッシュフローを基準としたこの視点が非常に有効でもあるのです。