みなさん、こんにちは。『今どき、株で儲けるヤツは、「業種別投資法」を使っている』著者の長谷部翔太郎です。

株式市場は少し落ち着いた推移となり、久しぶりに日経平均は22,000円を回復する局面も出てきました。しかし、実体経済に目を向けると、実はここかしこで米中貿易摩擦の影響が国内企業に発現し始めてきたうえ、消費税増税はまさにこれからその影響が出てくることになります。

地合いの強さから楽観的な見方に転じたいのは山々ながら、筆者は引き続き当面の株式市場については慎重なスタンスで臨みたいと考えています。

大株主は大まかに4者に分類される

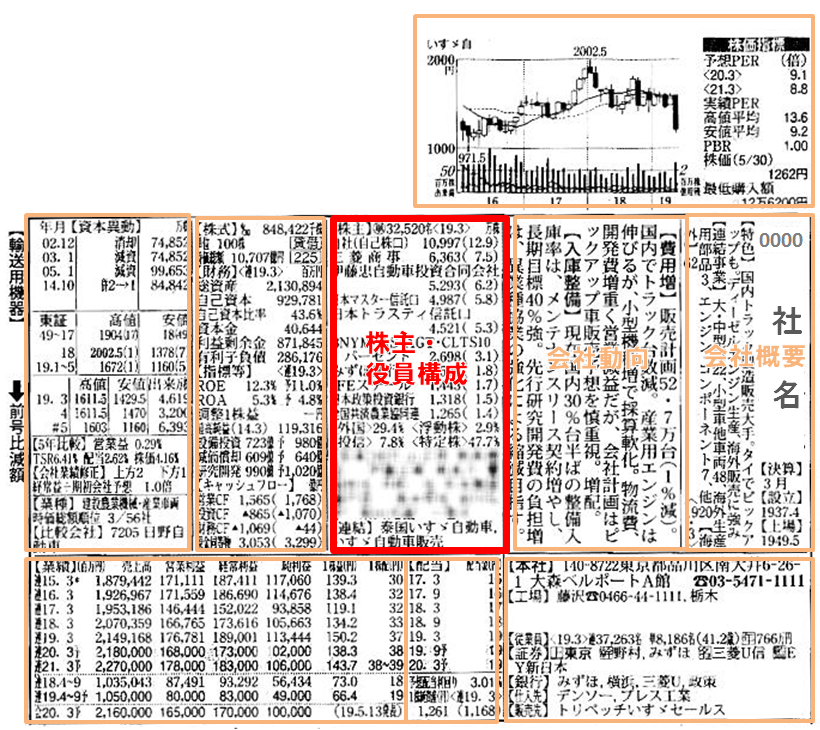

さて「アナリストが解説、会社四季報データ」基礎編の第5弾は、前回の続編として「株主・役員構成欄」の後編といたしましょう。

前回は株主属性の示す株価特性と役員構成を通したガバナンス対応力についてコラムをまとめましたが、後編となる今回はやはりこの欄で開示されている大株主についてその見方をチェックしたいと思います。

会社四季報では基本的に上位10位までの大株主が持株比率とともに記載されています。ここでは大株主の中身を俯瞰してみることが重要でしょう。

ここに登場してくるのは、大まかに事業会社、個人、金融機関、機関投資家の4者です。このうち、銀行や保険といった金融機関は通常取引の結果として株主となっているケースが一般的で、持ち株比率も5%を超えることはまずありません。

したがって、大株主に金融機関が多く名を連ねている場合は、それだけ株式が広く分散所有されているということであり、深い関係にある銀行が多いという状況が推察できます。これは、株主数が多く、銀行の目が入るという状況は経営へのガバナンスが効く一方、意見が百出するために経営スピードは一定の制限を受けやすいということでもあります。

当該企業への株式投資を考える際には、スピード感のある大胆な事業改革を求める状況が迫っていないか、また断行できる仕組みが設置されているのか、を調べておくことが必要かもしれません。

個人が大株主なら風通しのよさや後継者プランを確認

中堅以下の企業に散見されるのは、個人(あるいは個人の資産管理会社)が大株主になっているケースです。これは創業者や古参の幹部など上場前からの株主がそのまま残っている事例が多いと言えるでしょう。「株主・役員構成欄」下段に示される取締役の名前と照らし合わせることでその実態が確認できます。

そういった経緯から、この個人大株主の持株比率は概して高い傾向にあり、結果として迅速な会社の意思決定が期待できる構造にあると言えるのです。いわゆるたたき上げのオーナー企業でしたら、最前線で培ってきた一流の経営感覚が発揮されやすいと言えるかもしれません。

ただし、その副作用として、ガバナンスや視野の多面性という点が軽視されやすい一面も否定できないでしょう。将来的には後継者が「偉大なる創業者かつ大株主」の頸木(くびき)を課せられやすいというのも問題です。

当該企業への株式投資を考える際には、風通しのよさや後継者プランをいかに確保しているか、をチェックしておきたいところです。

事業会社の持ち株比率が50%以上なら当該企業は子会社に

事業会社が大株主にあるケースは、大株主のグループ会社としての位置付けにあるか、なにがしかの資本提携関係にあるか、という場合でしょう。

ここで重要なのは大株主である事業会社がどれだけの持株比率を有するかです。50%以上であれば当該企業は子会社となり、経営面で親会社のコントロールを受けることになります。親子上場にはメリット・デメリットがありますが、当該企業がしっかりと経営の独立性を確保できているかどうか、は投資に際しての重要な判断ポイントとなります。

これは50%以下の持株比率であっても同様です。子会社ではないものの、その事業会社が当該企業の経営に影響力を発揮していないかは、株式投資に際して確認しておきたいところです。

機関投資家個々の持株比率が変化した理由を推察する

そして、最後は機関投資家が大株主に多く名を連ねているケースです。ここでいう機関投資家には、信託口(何らかの理由で信託口座名義としている機関投資家の保有分)という名義の大株主も含まれます。

こういった企業の経営陣はドライに割り切る投資家から少なくないプレッシャーを経常的に受け、成長志向とガバナンスをうまくバランスさせなければなりません。ですが、これはむしろ健全な株主構成にあるとも言えるでしょう。

ここで重要なのは、機関投資家個々の持株比率の変化です。大株主欄を時系列で見てみると、実はかなり変動していることがわかります。投資家である以上、必ずどこかで当該株式を売ったり買い増したりすることは当然なのですが、そういったアクションを起こすには何がしかの合理的理由があったはずです。

もちろんその理由は外からはうかがい知れませんが、ここに他の投資家の思考プロセスを推察してみる機会が発生するのです。他者の見方を知ることが自身の投資判断においても参考になることは間違いありません。

大株主一覧に関する上記の見方はその基本であり、実際には複数のケースが混在していることも少なくありません。それをどう解釈し、投資するうえで何に着目するかが投資家としての腕の見せ所になってきます。そう思うと、大株主一覧は味気ないデータのように見えますが、なかなか興味深いネタの宝庫であると言えるのです。