みなさん、こんにちは。『今どき、株で儲けるヤツは、「業種別投資法」を使っている』著者の長谷部翔太郎です。株式市場はかなりの荒れ模様となってきました。米国では米中貿易摩擦の再燃懸念、長短金利の逆転などからジェットコースターのような展開となっています。

今のところ(これまでとは違い)、米国市場の波乱が日本市場に及ぼす影響は限定的となっていますが、国内でも当初の懸念通り、企業業績は決して楽観できる状況ではなくなってきました。

筆者は景気拡大が継続しているとの見方にはありますが、その伸び率が鈍化している感は否めません。これが景気腰折れに繋がるのか、一時的な速度調整に留まるのか、の分岐点は着実に近づいている印象です。当面の株式市場についても、貿易問題の先行きや10月の消費税増税を控え、予断は許されないと考えます。

4つの株主属性別の株数に注目する

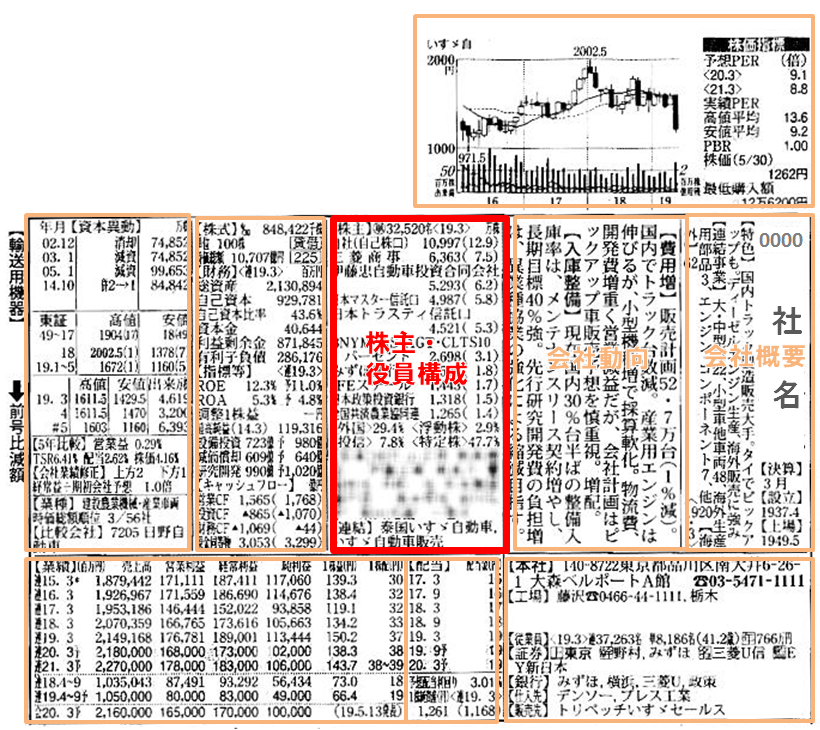

さて「アナリストが解説、会社四季報データ」の基礎編第4弾として、今回は「株主・役員構成」を取り上げましょう。

株主・役員構成欄は、書籍版の会社四季報では社名を含む会社動向欄のすぐ左隣りに配置されている区画です。ただし、この欄ではこれまでこのコラムで絶賛してきた「四季報文学」を見ることはできず、無味乾燥なデータが羅列している味気ない区画です。

しかし、実はこれが読み込むとなかなか深い洞察が可能なネタの宝庫なのです。そこで今回は前編と銘打って、複数回に分けてこの欄を解説していきたいと思います。

この欄の見方はいろいろあるのですが、投資対象と想定した企業に対して筆者が必ずチェックする株主構成の項目にまず注目しましょう。これは株主・役員構成欄の中ほどに記載されています。

これは属性別に株主の内訳を示したもので、外国、投信、浮動株、特定株の4つの株主属性下にある株数がそれぞれどのくらいあるかを明らかにしています。内容は以下の通りです。

・外国:外国人および外国籍運用機関(運用しているのは日本人というケースも多々あります)に保有されている株式の全体に占める割合

・投信:投資信託に組み入れられている株式の全体に占める割合

・浮動株:小口の株主に保有されている株式の全体に占める割合

・特定株:上位10位までの大株主及び役員持株会が保有する株式の全体に占める割合

端的には、浮動株は個人投資家の持株比率とみなすことができ、投信は機関投資家のスタンス、特定株は大株主の占有率ということができるでしょう。このデータにより、主に誰が当該株式を保有しているかをざっくりと把握することができるのです。

浮動株比率が高い企業の不祥事、株価はどうなる?

例えば、浮動株比率が高ければ、当該株式は個人投資家の影響が大きいということができるでしょうし、外国人持株比率が高ければ、ドライな外資流の投資動向に左右されるだろう、と見ることができます。

そもそも個人投資家と外国人投資家や機関投資家では(良いパフォーマンスを追求するという点では同じですが)投資スタンスがかなり違います。1つのニュースを見ても、個人投資家と外国人投資家では受け止め方がまったく異なることも少なくありません。

実際、企業の不祥事が発覚した際などはその典型ですが、個人投資家は(その参加人数の多さもあって)様子見を選択したり、適当なところで買いを打診したりするなど多様な動きが発生します。

対照的に、機関投資家や外国人投資家は運用ポリシーにそぐわないと判断すれば、(ストップ安も覚悟の上で)一気にポジションを落とすことも厭いません。自分のお金を自分で運用している個人投資家と違い、機関投資家は年金資金など他人のお金を運用しているために、投資対象は極めて厳格に設定されているのです。

調査している銘柄の主要株主を把握し、様々な事象に現株主はどう反応するだろうかをある程度予測しておくことが、投資アクションを考えるうえで非常に重要なことをわかっていただけるでしょう。

役員構成からガバナンスへの姿勢を見極める

そして筆者は、株主属性を大まかに把握した後、その下に記載されている役員構成をチェックします。特に注目するのは、取締役の数と社外取締役の数です。

企業規模に比べて取締役の数はバランスが取れているか、社外取締役(*印で表示)は十分に配置されているか、を見極めるのがその目的です。現在は執行役員制度が広く普及しており、経営と執行を分離させる動きが一般的となりつつあります。その流れに呼応して、概して取締役の数は減少基調にあると言えるでしょう。

そういった中、取締役の数が多いと感じる企業では経営と執行の分離が進んでいない可能性を懸念するのです。

社外取締役についても同様です。現在、社外取締役はほとんどの上場企業が配置していますが、それでも1人程度というのが圧倒的多数です。

いかに社外の声を反映させる意図があるとはいえ、1人では取締役会でその発言に影響力を持たせにくいことも事実でしょう。社外の視点を取り込める体制にあるかどうかの実効性については、まだ疑問が拭えません。

取締役は少ない方が良く、社外取締役は多い方が良い、といった紋切り型の評価は非常に危険ですが、少なくともガバナンスが効きやすい経営の仕組みになっているかどうかはこの役員欄からある程度確認することができるのです。

換言すれば、企業がガバナンスに対してどういったスタンスにあるかがうかがえると言えるでしょう。投資対象を絞り込む際には、こういった視点もまた重要なのです。