みなさんこんにちは。株式会社インベストラストの福永博之です。今週も窓について解説したいと思います。先週は都合で1回お休みしてしまいましたが、先週までの値動きの確認から始めましょう。

先週は8月24日、27日のあいだで窓をあけて始まりました。先ずこの窓がどの種類の窓かを分類しておく必要があります。なぜなら、そのあとの値動きの予測に役立つと考えられるからです。

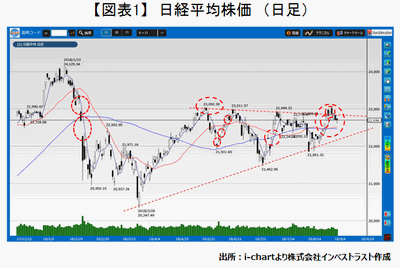

これまで解説してきた内容を思い出してみましょう。このときにあけた窓は過去の値幅の範囲内となっていることから、普通の窓(=コモンギャップ)であると考えられますが、実際の値動きから見て分かるように、8月28日にも窓をあけて始まり、上値の抵抗線となっている5月21日のローソク足の実体と6月12日のローソク足の実体を結んだトレンドライン(抵抗線)を上回る場面がありました。

この値動きを見るとブレイクアウェイギャップが発生したと考えてしまうかもしれませんが、5月21日の高値にも届かず取引時間中に伸び悩んで陰線を形成し始めたころからブレイクアウェイギャップの発生を疑う必要があったと言えます。この日のあとの8月30日でも5月21日の高値を超えることができずに押し返される結果となっているのが分かります。

また、今回のように抵抗線を上放れることができずに押し返されてしまい、上向きの5日移動平均線上を維持できずに割り込んでしまうようですと、下落基調に戻ってしまうことが考えられます。

さらに、下落基調に戻ってしまうということは一旦あけた窓を埋めにいくことも考えられますので、8月24日の高値(22,602円24銭)辺りまで下落することも視野に入れておく必要があることになります。

こうした状況から、下落基調が続くといった値動きが予想されるときは、売り時を逃さないようにする必要があるため、9月3日に5日移動平均線を下回って始まった時点で持っている株を売ってポジションを減らすか、0(ゼロ)にするというのが実践でのセオリーと言えるでしょう。

このように、発生したが窓がどの窓であるかを確認すると同時に、取引開始時に窓が発生したと考えられたときでも、窓を埋めてしまった時点で反落への警戒やコモンギャップを埋める可能性を思い浮かべる必要があると言えるのです。

こうした連想が生まれるには少し経験が必要ですが、窓が発生したあとどのような値動きになるのかについて予測しながら判断するようにし、株価の値動きを読み解くことができるようになってほしいと思います。