金利差から大きくかい離したユーロ高・円安

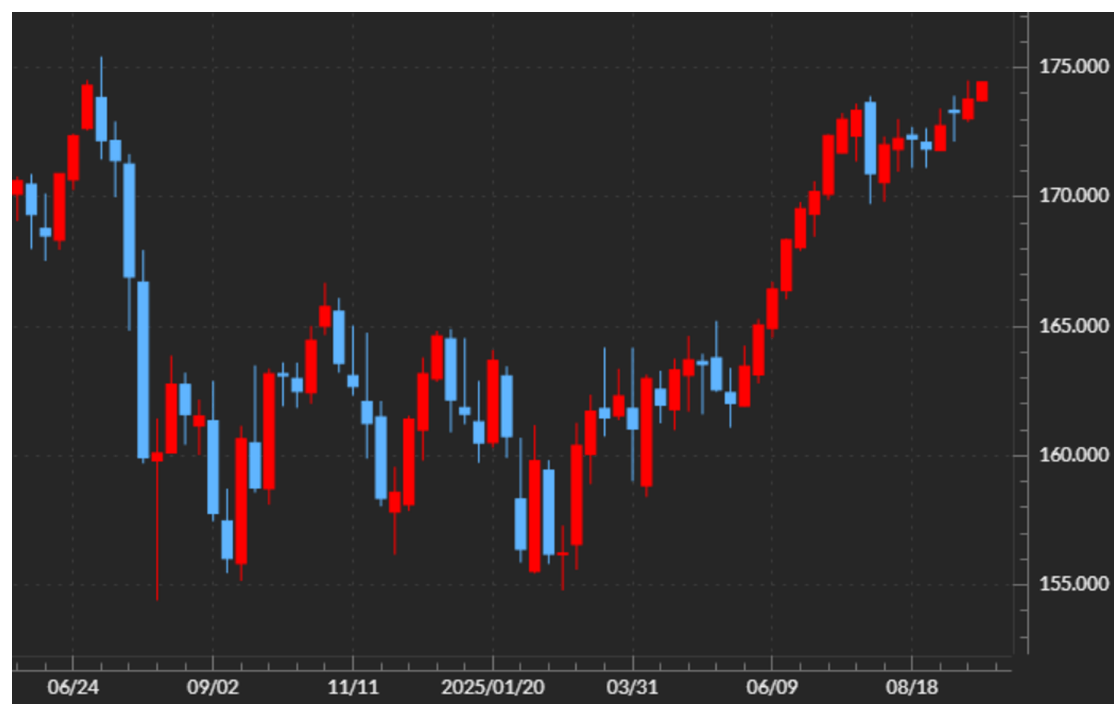

ユーロ/円は、2024年7月に175.4円の最高値を記録した後、一時は154円台まで20円以上も急落した。ただ2025年に入り、特に6月以降上昇が再燃すると、いよいよ2024年7月に記録した最高値に迫る動きとなってきた(図表1参照)。

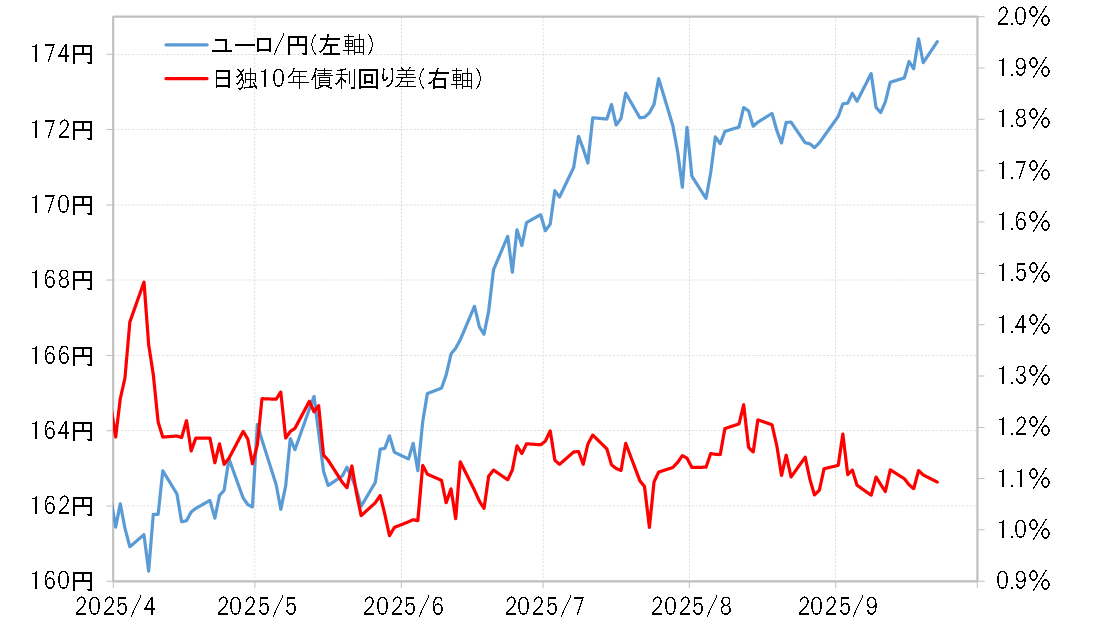

ただし、このユーロ/円の上昇は、日独金利差(ユーロ優位・円劣位)では全く説明できないものだ。日独10年債利回り差は、6月以降1.1%前後での横這いが続いた。それまでの日独金利差との関係からすると、ユーロ/円も160円台前半での小動きが続いていてもおかしくなかっただろう(図表2参照)。そうならず、金利差から大きくかい離したユーロ/円の大幅高が起こったのはなぜか。

株高とは連動=リスクオンの円キャリーが一因か

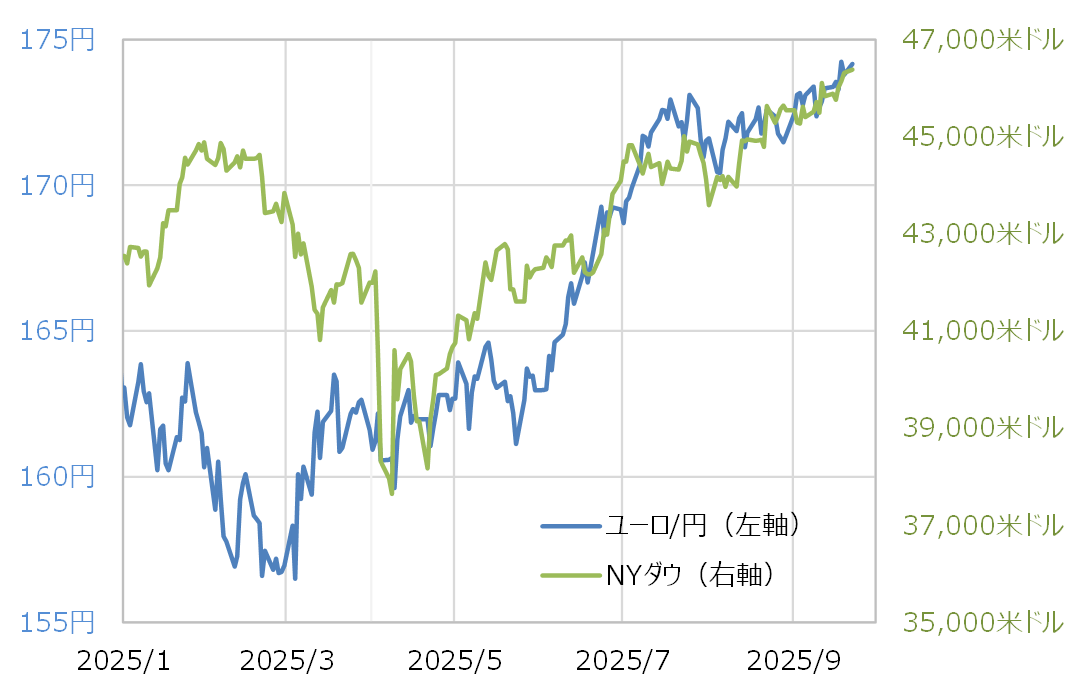

金利差から大きくかい離した6月以降のユーロ/円の急上昇の理由をある程度説明できそうなのは、米国株などの最高値を更新する動きだ(図表3参照)。その意味では、このユーロ/円の上昇はリスクオン局面において、低利で安く調達した円を売って高い利回りの先で運用する円キャリー取引が一因なのかもしれない。

ただし、ユーロの金利は米ドルなどに比べてそれほど高いわけではない。にもかかわらず円キャリー取引でユーロが選好されるなら、トランプ政権が米ドル高・円安に反発する可能性があることから、代替的に選好されている可能性があるだろう。金利差で説明できないユーロ高・円安は、これまでの関係を前提にすると、米国株などの最高値更新がどこまで続くかが1つの目安になりそうだ。

異例のユーロ/円単独介入はあるのか?

ユーロ/円が2024年7月に記録した最高値を更新した場合、金利差といったファンダメンタルズから著しくかい離した円安ということで、日本の通貨当局がユーロ売り・円買い介入に動くことはあるだろうか。

日本の通貨当局の為替市場への介入は、これまでの場合米ドル/円が前提となっていた。それは日本経済への影響を考える上では、米ドル/円の動きが圧倒的に大きいためだろう。ユーロ/円の介入が行われたことはあったものの、それはあくまで米ドル/円の介入を補助する目的が基本だった。

それでも物価高が続き、円安の影響も懸念される中で、その円安をユーロ/円が主導しているとして、行き過ぎたユーロ高・円安へ介入する可能性はゼロではないのかもしれない。

米ドル/円「介入ルール」で考えるユーロ/円の介入シナリオ

日本の通貨当局は、2022年と2024年に数回にわたり米ドル売り・円買い介入を行った。この介入には、以下の3つの共通点があった。

1) 米ドル/円が5年MA(移動平均線)を2割以上上回る。

2) その上で120日MAを5%以上上回る。

3) その上で前回の介入水準を更新する。

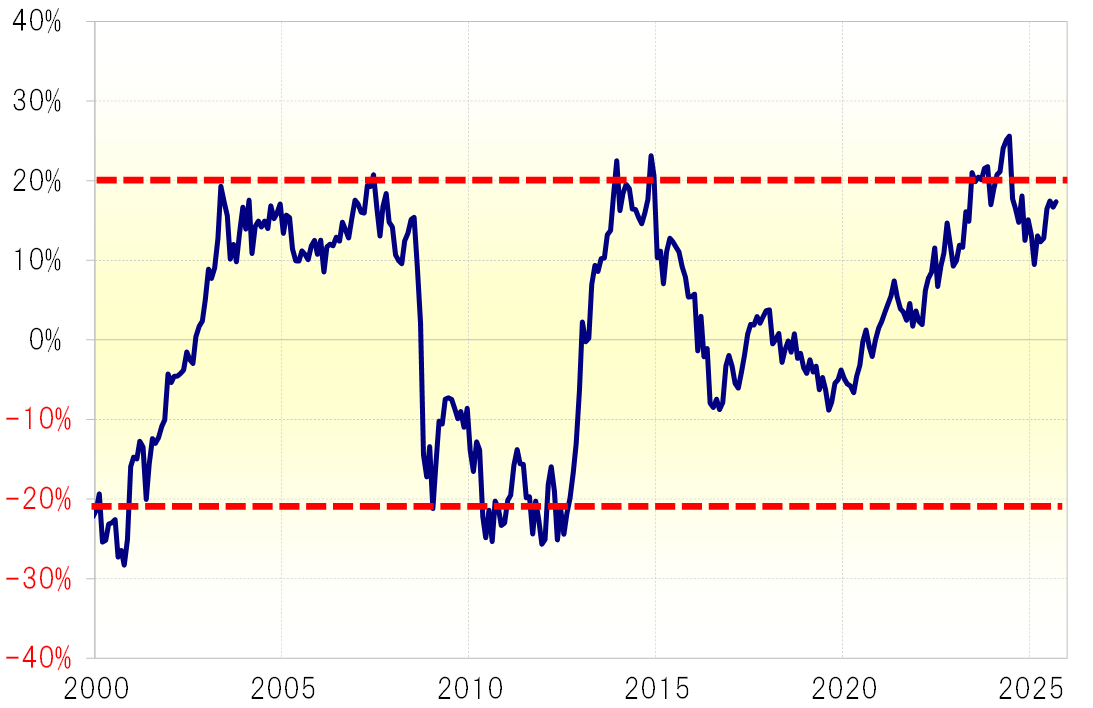

ユーロ/円の5年MAは足下で148円程度、従ってそれを2割以上上回るのは178円以上に上昇した場合という見通しになる(図表4参照)。その上で120日MAを5%以上上回るようなら、異例のユーロ売り・円買い単独介入の可能性が出てくるのかもしれない。