2024年12月11日(水)22:30発表(日本時間)

米国 消費者物価指数(CPI)

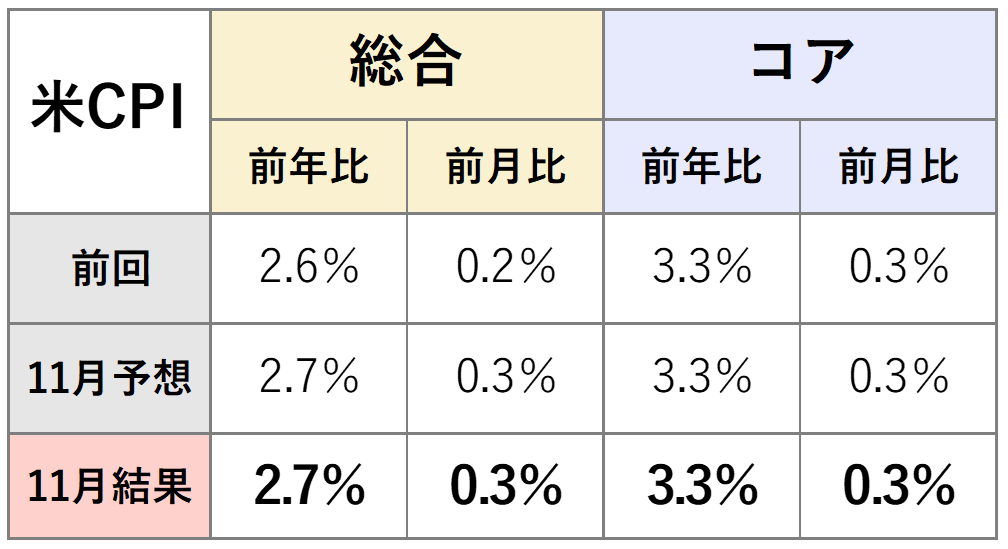

【1】結果:総合、コアいずれも市場予想通りの結果

11月の総合CPIは前年同月比+2.7%と前月の+2.6%を上回り、市場予想と一致しました。前月比でも+0.3%と市場予想通りの結果で、前月からは伸びが加速しました。

一方、食品とエネルギーを除いたコアCPIは前年同月比+3.3%で、市場予想通り前月から横ばいでした。前月比でも+0.3%と前月から同水準の伸びが続いています。全体として市場予想通りの結果で、12月のFOMC(米連邦公開市場委員会)での追加利下げ観測を高める結果となりました。

【2】内容・注目点:内訳を見ても大きな変化を示すような兆候はなし

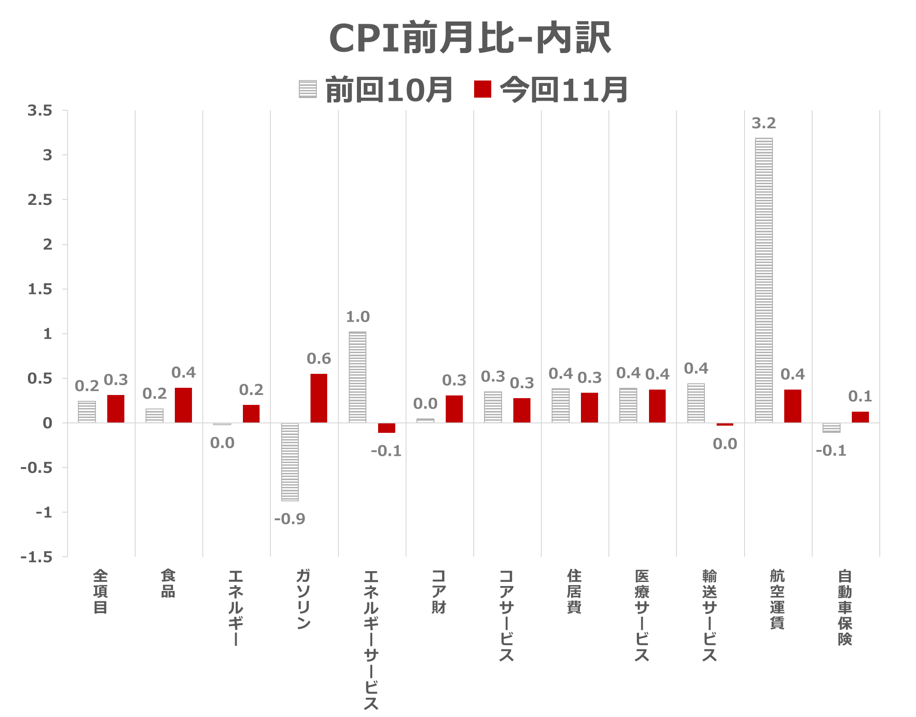

図表2に示されている通り、前月比ベースで内訳を詳しく見ると、食品は前月比+0.4%と10月の+0.2%を上回る伸びとなりました。今回の伸びの加速は、主に肉類・魚・卵が1.7%上昇するなど家庭食品が0.5%上昇したことによるものです。なお、シリアル・ベーカリー製品は1.1%下落し、1989年の調査依頼で最大の月次下落率となりました。

食品価格は米国民の生活に密接に関連していますが、2024年に入ってからは前月比+0.5%以内で比較的落ち着いた伸びを示しています。しかし、2022年には前年比で10%を超えるような食品インフレが発生しており、すでに高い水準に切り上がった状態の中で最近ようやく落ち着きだしたといった状況です。そのため、食料品の値段が高いことには変わりなく、依然として裁量的支出を抑える節約行動は続くと考えられます。

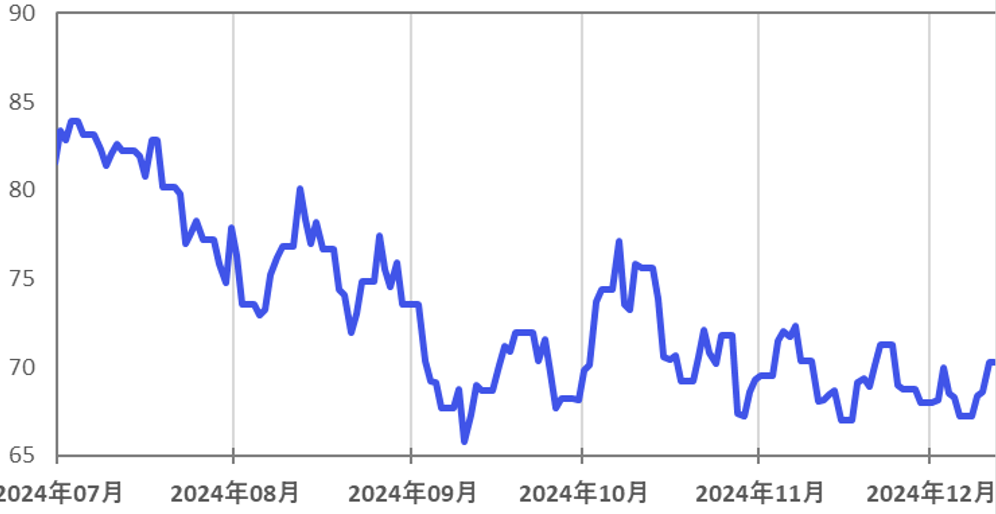

エネルギー価格は9月の1.9%減少、10月の±0.0%から11月は+0.2%と上昇に転じました。主因はガソリン価格が下落から上昇(-0.9%→0.6%)に転じたことです。この動きは、10月以降のWTI原油先物価格の下落が一服した状況と一致しています(図表3参照)。

エネルギー価格は今回上昇に転じたものの、もともと変動が激しい項目であり、そこまで大きなインパクトを与えるほどのものではありません。足元ではWTI原油先物価格がレンジ内で推移しているため、来月のCPIでエネルギー価格が大きく変動する可能性は低いと見込まれます。

食品・エネルギーを除くコア財は前月比+0.3%となりました。中身を見ると、長らく下落が続いていた中古車が前回に引き続き2%以上の上昇となりました。まだ一時的な反発かもしれず、中古車価格の下落が止まったと考えるのは時期尚早かもしれませんが、来月以降の数値にも注目です。また、アパレル・衣服も今回は+0.2%で前月の-1.5%から上昇に転じています。

コア財全体(前年比)として見ると、-0.6%と依然としてデフレ圏にありますが、底入れの兆しが見られます(図表4参照)。先日のISM製造業景気指数でも景況感の底入れが示唆されており、財の需要が徐々に復調しつつあるかもしれません。

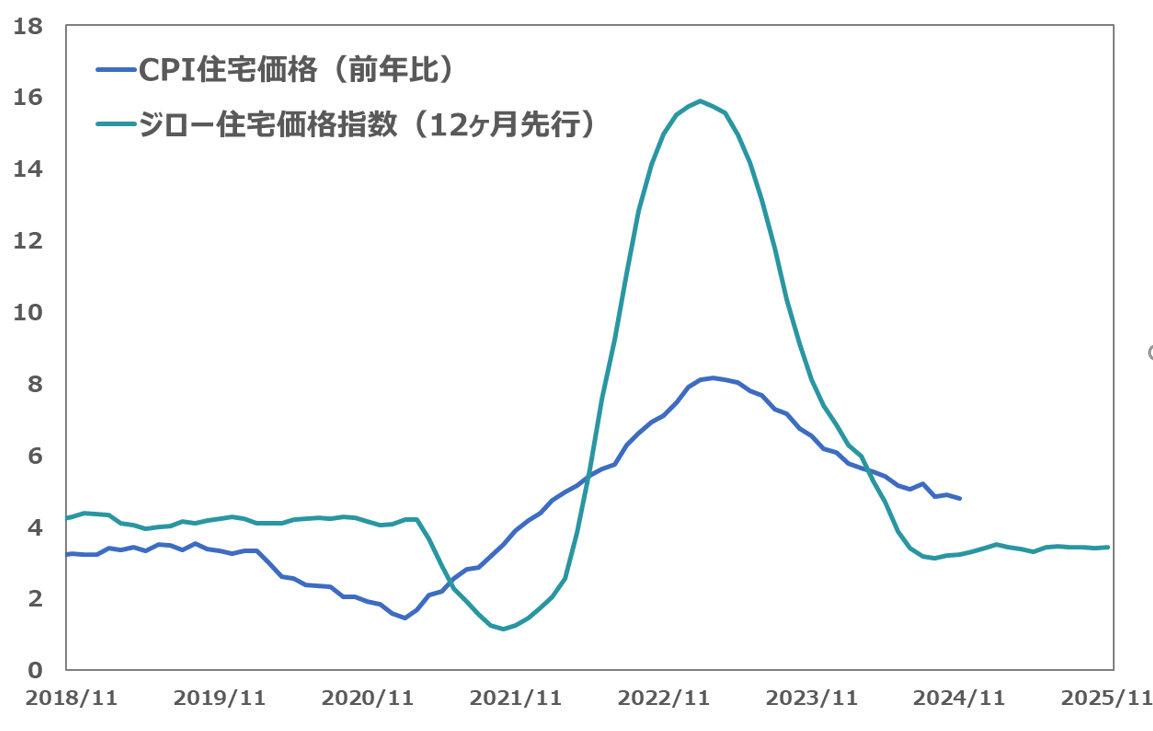

CPIの大きな割合を占め、粘着性が強いインフレ要因として注目されてきた住居費は、11月に+0.3%と、10月の+0.4%からやや伸びが鈍化しました。前年同月比でも+4.7%と、前月の+4.9%から低下しています。家賃は契約期間があるため価格上昇が継続しやすい特性がありますが、図表5に示される前年比の推移を見ると、緩やかな価格低下の傾向が確認できます。

また、CPIの住宅価格に1年程度先行するとされるジロー価格指数をみると、今後1年のCPI住宅価格は緩やかな低下、または横ばいで推移する可能性が高いと見込まれます。

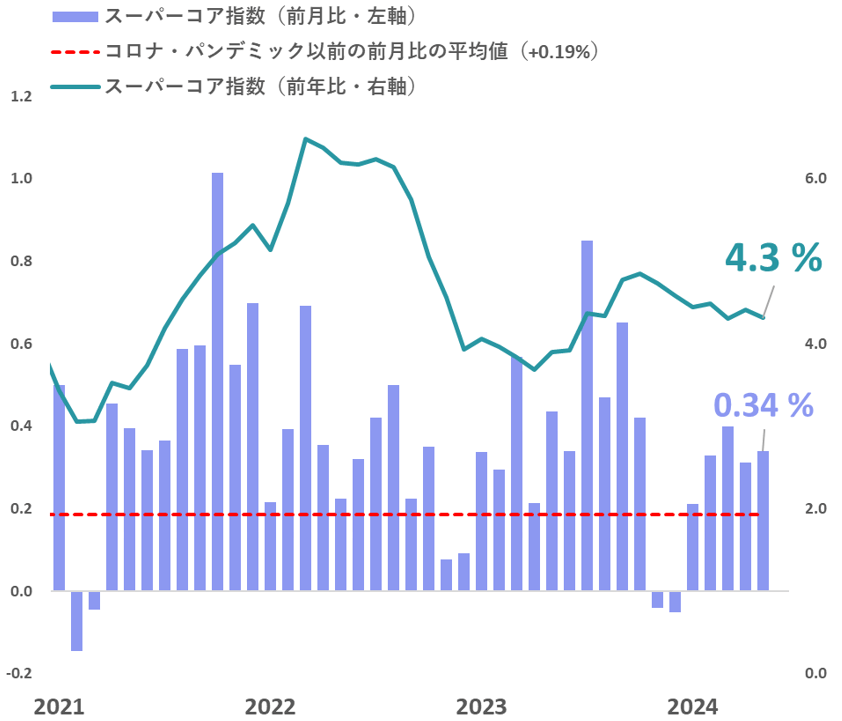

ただし、住居費は遅行性が強く、FRB(米連邦準備制度理事会)が金融政策を考えるうえでも取り扱いがやや難しい品目のため、FRBのパウエル議長はコアサービスから家賃を除いた「スーパーコア」に注目しています。そして、11月のスーパーコアは前月比+0.3%と前月と同水準の伸びになりました。5ヶ月連続でコロナ前の平均値(+0.19%)を上回っており、サービスインフレの粘り強さが依然として示されています。

こうした動きは、先日の米雇用統計で平均時給(前年比)が+4.0%を示し高い伸びが継続している点と整合的です。賃金も家賃と同様、基本的に契約期間があり継続性があるため、サービス価格における粘り強いインフレは今後も続く可能性があります。とはいえ、全体的な傾向としては大きく急伸するような動きは見られなかったため、今のところそこまで大きな不安材料ではないでしょう。

【3】所感:12月利下げはほぼ確実視されるが、今後の焦点は2025年以降の「利下げの道筋」

11月の米CPIは、12月のFOMC(連邦公開市場委員会)での政策判断に影響を与えるため市場の注目が集まりましたが、大きな波乱はなく安心感につながる結果だったといえます。この結果を受け、市場では12月FOMCでの0.25%利下げを95%程度織り込み、利下げがほぼ確実視されています。

一方、コアCPIは前年比+3.3%と前月から横ばいで、水準としてやや高止まりしている状況には変わりません。このような状況が続くと、FRB高官らが牽制するように早急かつ継続的な利下げの不要論にもつながります。実際、CPIの先行指標となる米PPI(生産者物価指数)はここのところ上昇基調にあり、今後のインフレ再燃懸念は残っています。12月の利下げが確実視されるようになったなか、12日に公表されるPPIの注目度は低下しましたが、今後の物価動向を占ううえでも引き続き注目です。

フィナンシャル・インテリジェンス部 岡 功祐