2024年10月4日(金)21:30発表(日本時間)

米国 雇用統計

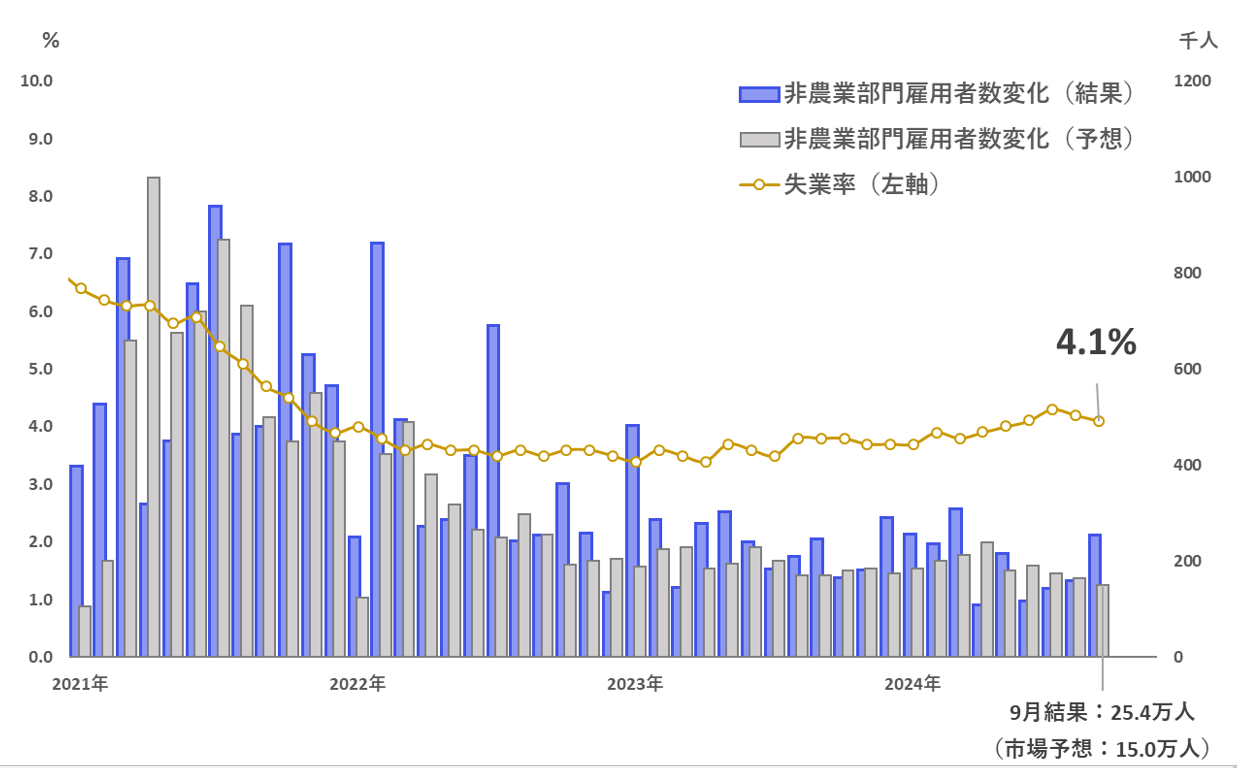

【1】結果:非農業部門雇用者数は25.4万人増で予想を大きく上振れ、失業率は4.1%に低下

2024年9月の米国非農業部門雇用者数は、前月比で25.4万人増と市場予想の15万人増を大きく上回りました。また、7月分は8.9万人増から14.4万人増へ、8月分は14.2万人増から15.9万人増へと、それぞれ上方修正されています。一方、失業率の値は4.1%と、前回結果から0.1ポイント改善しました(図表1)。平均時給は前年比4.0%増と、市場予想の3.8%と前回結果の3.9%をともに上回りました。

【2】内容・注目点:民間主導で雇用増加、サーム・ルールは消灯間近

非農業部門雇用者数(事業所調査)の詳細:今回の雇用増は民間主導

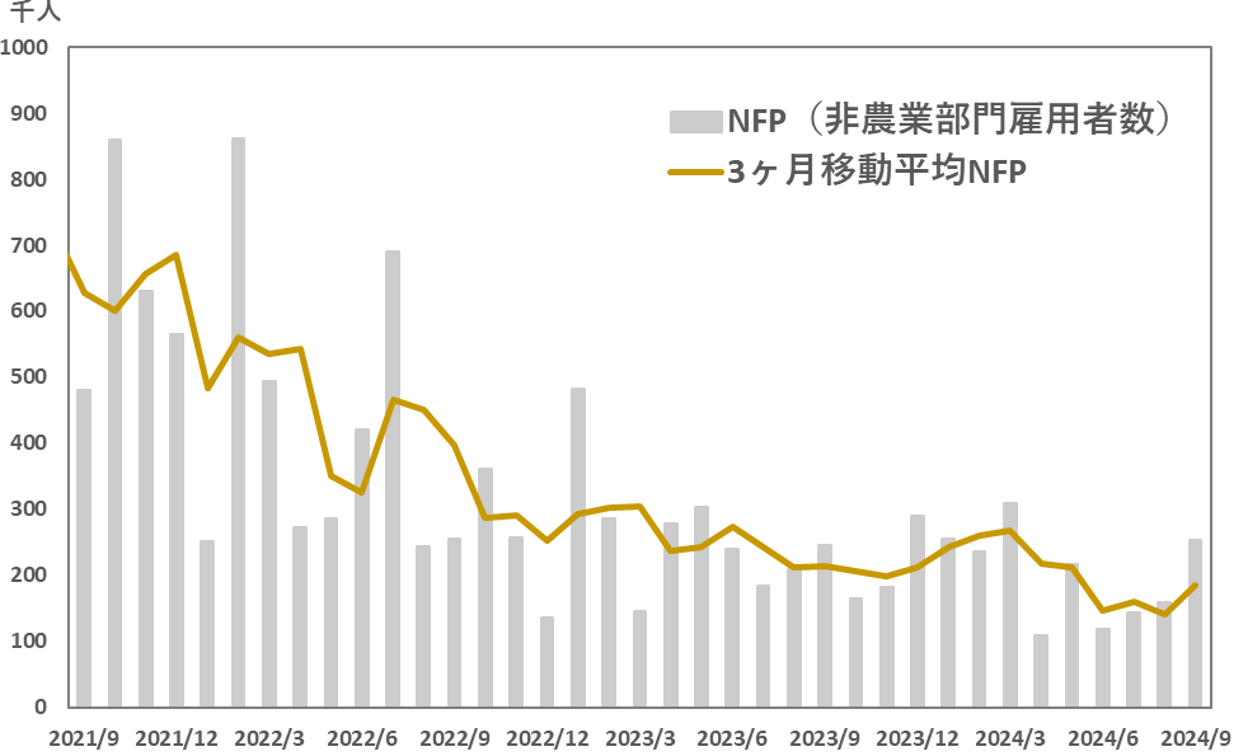

今回発表された9月のNFP(米国非農業部門雇用者数変化)は、市場予想の15万人増に対し、25.4万人増と予想を大幅に上回る結果となりました。月次の数値は、ノイズが大きいためFRB(連邦準備制度理事会)は3ヶ月移動平均で平準化した推移を注視しています。その推移をみると、これまでの低下傾向から横ばい・上向き傾向に転換していることが分かります(図表2)。NFPの速報値は翌月以降に修正されることが多く、来月以降の下方修正の有無にも注目です。

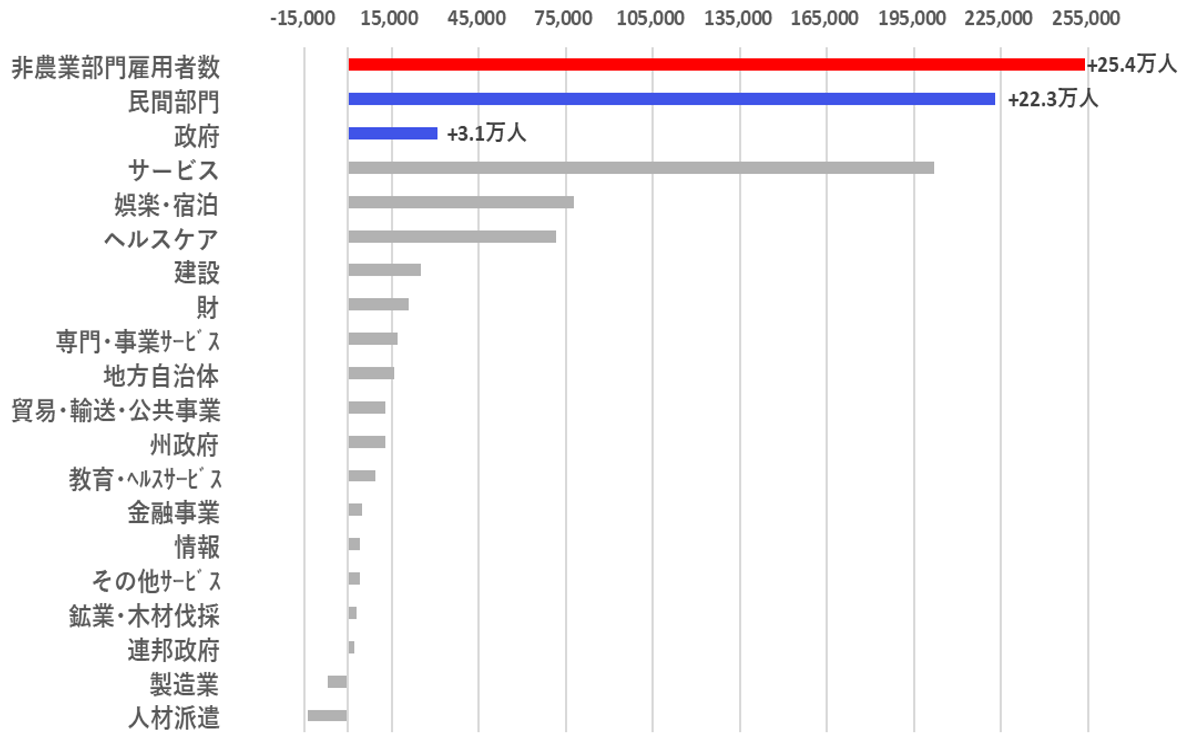

非農業部門雇用者数変化の内訳(図表3)を見ると、民間部門の雇用者数は22.3万人増、政府部門は2.4万人増で、今回の雇用増は民間主導と言えます。特にヘルスケアや建設業での雇用増が目立ち、これらは政府需要との関連が意識されますが、娯楽・宿泊や教育などのサービス業でも広く雇用の伸びが見られ、民間部門の堅調さがうかがえます。

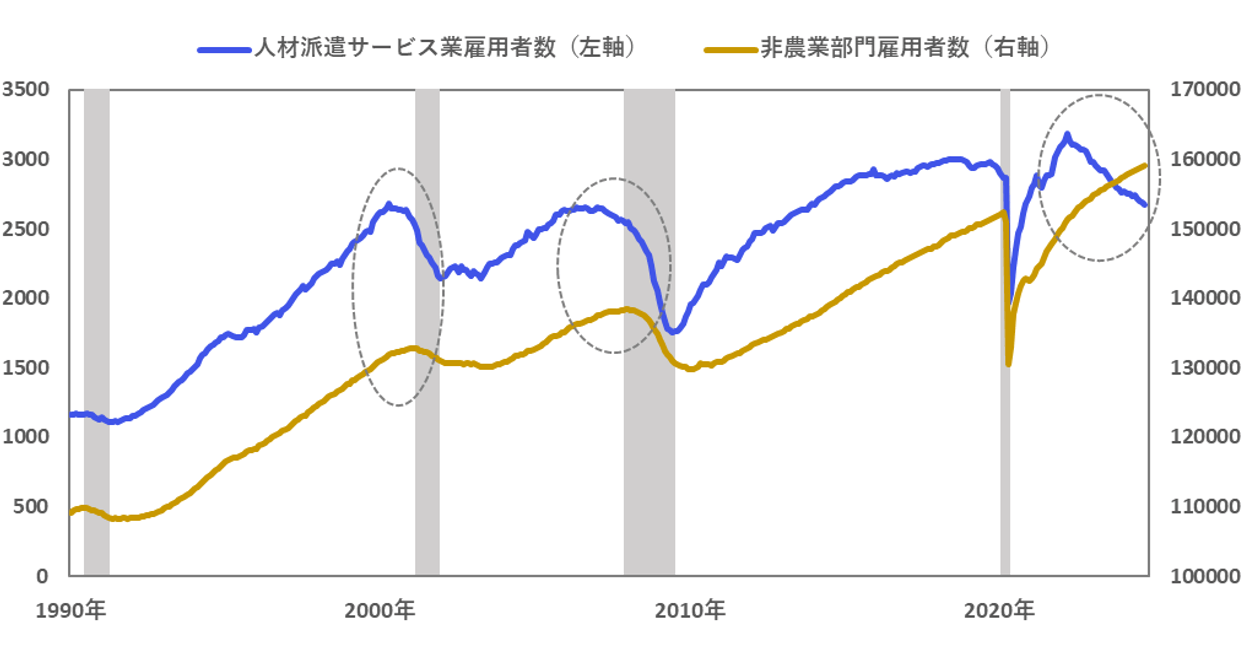

一方、ISM景気指数からも不況が示唆される製造業では雇用減が見られたほか、人材派遣サービス業でも雇用減少が続いています。人材派遣サービス業は労働市場の先行指標とされ、過去の統計では2000年や2007年にこの分野での雇用減少が始まると、遅れて非農業部門全体の雇用者数も減少する傾向が見られました。現在も人材派遣サービス業での雇用減少が続いているため、今後、非農業部門全体の雇用も減少に転じる可能性があります(図表4)。

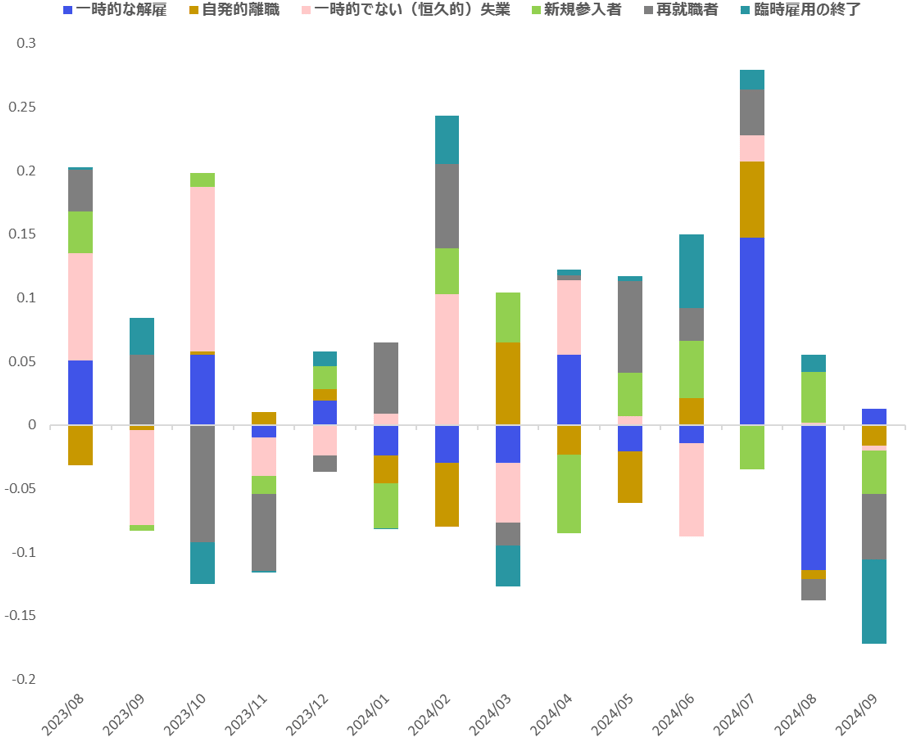

失業率の詳細:9月は4.1%に低下、幅広い理由で低下が見られる

失業率は、8月の4.2%から9月は4.1%に低下しました。8月の失業率低下は一時解雇の解消が主な要因でしたが、9月はより幅広い理由で低下が見られました。図表5に示されている通り、9月の失業率に上昇圧力を与えたのは一時解雇のみとされ、その他の要因は失業率低下に寄与しています。

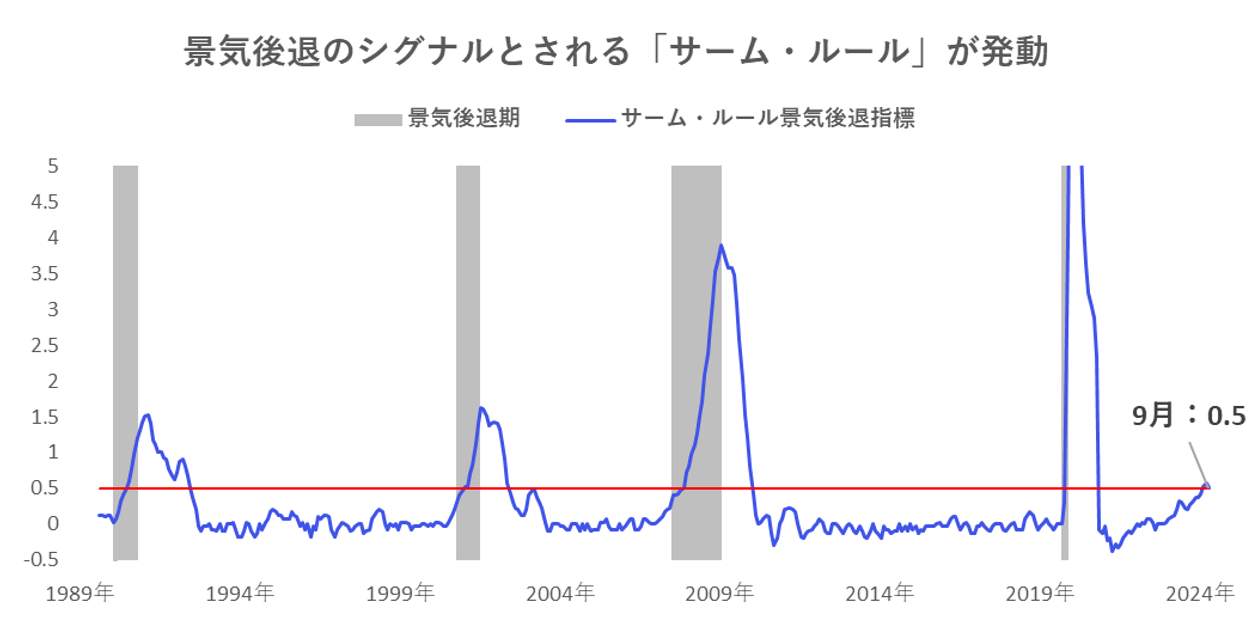

また、前々回の雇用統計で失業率が急上昇した際に注目された「サーム・ルール※」は、今回は0.50%と前回の0.57%から低下しました。リセッションの初期兆候とされる0.5%付近に達しましたが、次回の失業率が4.2%となれば、サーム・ルールは解除されます(図表6)。

※「サーム・ルール」とは、元FRBエコノミストのクラウディア・サーム氏が考案したもので、「失業率の3ヶ月移動平均が、過去12ヶ月の最低値から0.5%上昇した時に景気後退が示唆される」というものです。

平均時給は上昇

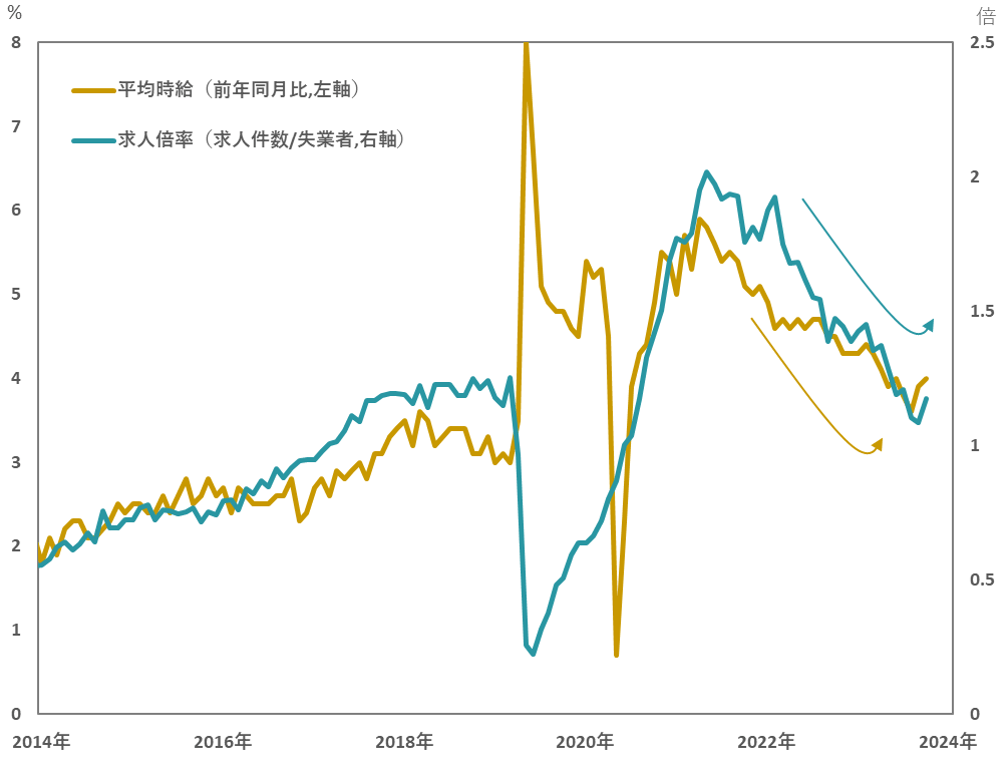

平均時給は前年同月比+4.0%と市場予想および前回結果を上回り、4ヶ月ぶりに4%台に戻りました。この上昇の背景には労働市場のひっ迫があると考えられます。9月の雇用統計に先立ち、10月1日に公表されたJOLTS(雇用動態調査)によると、8月の求人件数は前月比32.9万件増の804万件でした。

「失業者≒求職者」とすると、求人件数を失業者数で割った求人倍率は1.18倍となります。図表7の通り、求人倍率はトレンドとして低下傾向にありますが、直近は求人件数が増加し、失業者数が減少したため、求人倍率が上昇し、労働市場が引き締まった結果、平均時給が上昇したと考えられます。

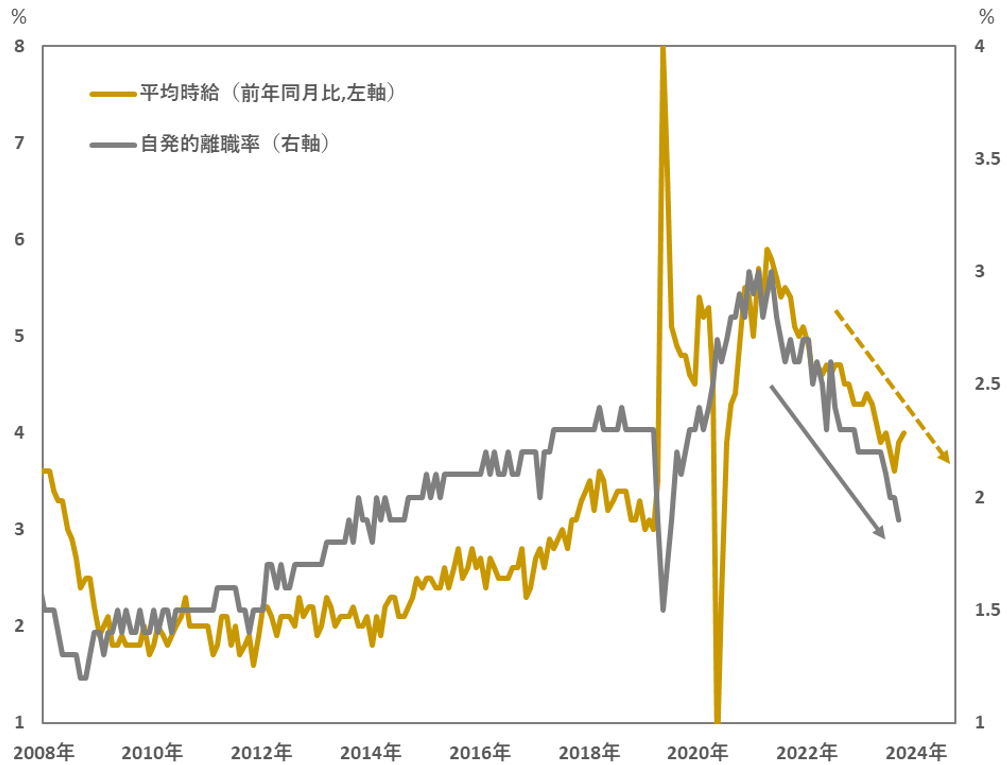

ただし、JOLTSで公表された別の賃金の先行指標※である自発的離職率をみると、直近では低下しており、賃金の鈍化基調は変わっていない可能性があるため、今後の動向に引き続き注目です(図表8)。

※米国では、より良い雇用条件を求めて転職する人が多いですが、労働者が自発的に離職する背景には、企業と有利な交渉ができるという見込みがあるからです。逆に雇用環境が悪いときには自発的離職は低下する傾向にあります。そのため、自発的離職者数の動向は雇用市場の状況を反映しており、賃金上昇率に対する先行指標となるとされます。

【3】所感:ソフトランディング期待を高める良いサプライズ、11月の利下げ幅を左右するCPI・PPIに注目

9月の雇用統計では、労働市場が予想以上に強いことが確認されました。景気後退が懸念されていた中で、良い意味で期待を裏切る結果だったと言えます。ハリケーン「ヘレン」の被害や米東海岸の港湾ストライキ(終結済み)の影響が心配されており、来月以降の持続性にはやや疑問が残りますが、今回の結果はソフトランディングへの期待を一段と高めるものとなりました。

ソフトランディングへの期待が高まる一方、ここにきてインフレ懸念が再浮上しています。賃金上昇がサービスインフレに繋がる可能性があり、さらに中東情勢の悪化による原油高といった影響とあわせて、インフレ目標達成の「ラストワンマイル」がまた遠のくかもしれません。市場では11月のFOMC(連邦公開市場委員会)での0.5%の大幅利下げの期待が消え、むしろ据え置きの可能性が織り込まれ始めています。今後の金融政策や市場動向を見極めるためにも、10月10日、11日に発表される米CPI(消費者物価指数)と米PPI(生産者物価指数)に注目が集まっています。

フィナンシャル・インテリジェンス部 岡 功祐