8月の振り返り=円急反騰、投機円売り「バブル破裂」か?

8月の米ドル/円、1ヶ月でほぼ20円暴落した背景

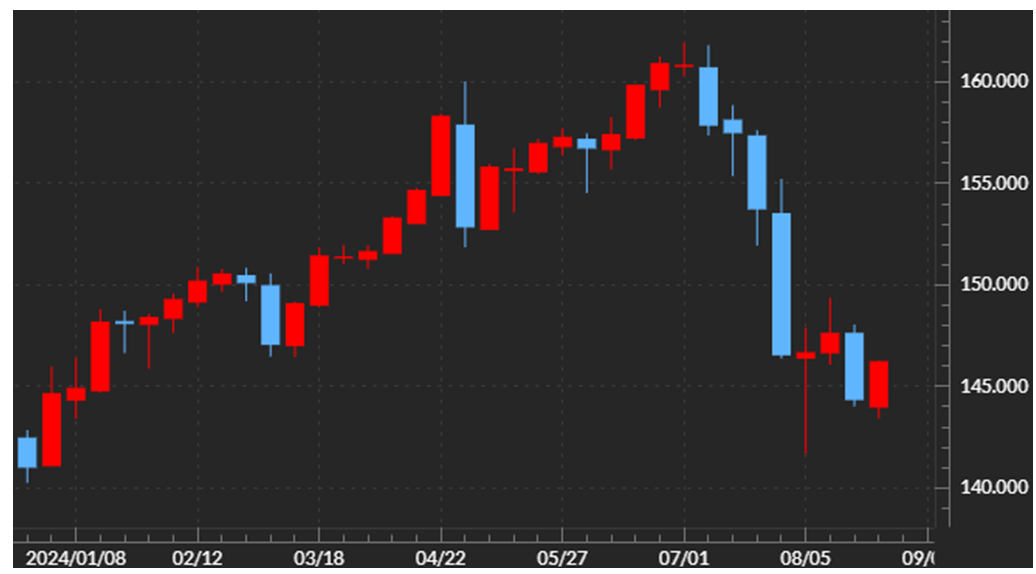

8月の米ドル/円は、一時141円台まで急落しました。この間の高値は、7月3日に記録した161.9円、それが8月5日には141.6円まで下落しました(図表1参照)。ほんの1ヶ月で、ほぼ20円もの暴落が起こったわけですが、それはなぜだったのでしょうか。

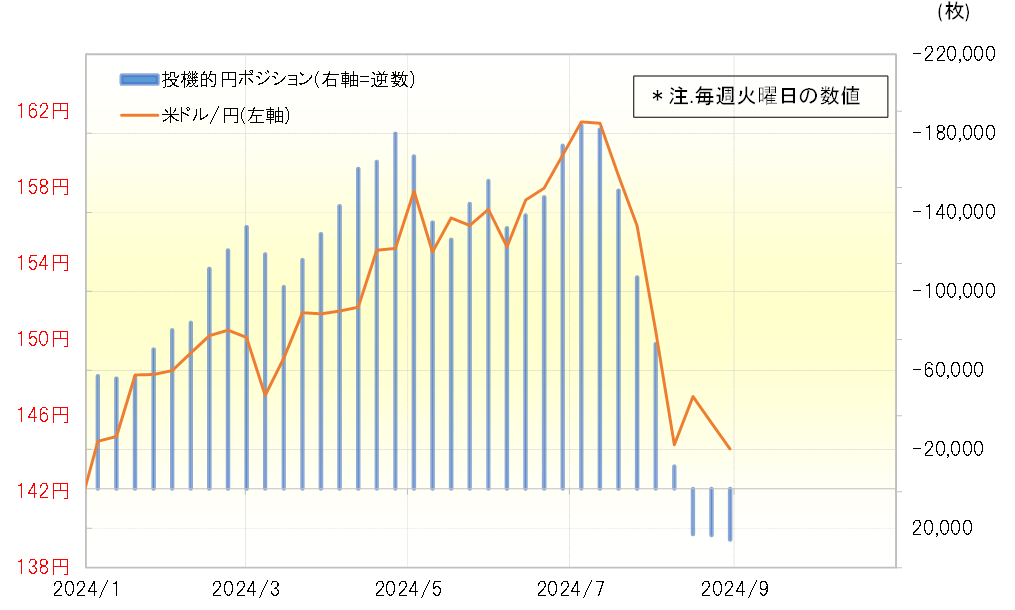

この20円もの米ドル/円の暴落が起こった局面における大きな変化の1つに、投機筋の米ドル/円のポジションがありました。CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、7月初めに売り越し(米ドル買い越し)が18.4万枚と、2007年に記録した過去最高にほぼ肩を並べたものの、8月前半にはほぼ消滅しました(図表2参照)。

投機筋のポジションに米ドル/円のグラフを重ねてみると、両者は強く連動していたことが確認できます。つまり、投機円売りがピークを付けたタイミングで、米ドル/円は161円台の歴史的円安を記録し、その後の約1ヶ月で投機円売りが一気に消滅した中で、米ドル/円の約20円の暴落が起こっていたわけです(図表3参照)。

以上のように見ると、161円台までの歴史的円安と呼ばれた動きは、投機筋による極端に行き過ぎた円売り、投機円売りの「バブル化」によってもたらされた面が大きく、そしてそれは円売りの「バブル破裂」により、一転して急激に円高へ戻すところとなったのではないでしょうか。

こうした中で、8月の米ドル/円は141円台まで下落しましたが、それでもかろうじて140円割れは回避されました。急激な円高をもたらした主因と見られる投機筋の円売りポジションの手仕舞い(円買い戻し)は、CFTC統計などを見る限り一巡しました。では、それに伴い、米ドル安・円高への戻りはこれで終わりなのでしょうか。

米ドル安・円高トレンドに転換、2026年にかけて120円台を目指すイメージか

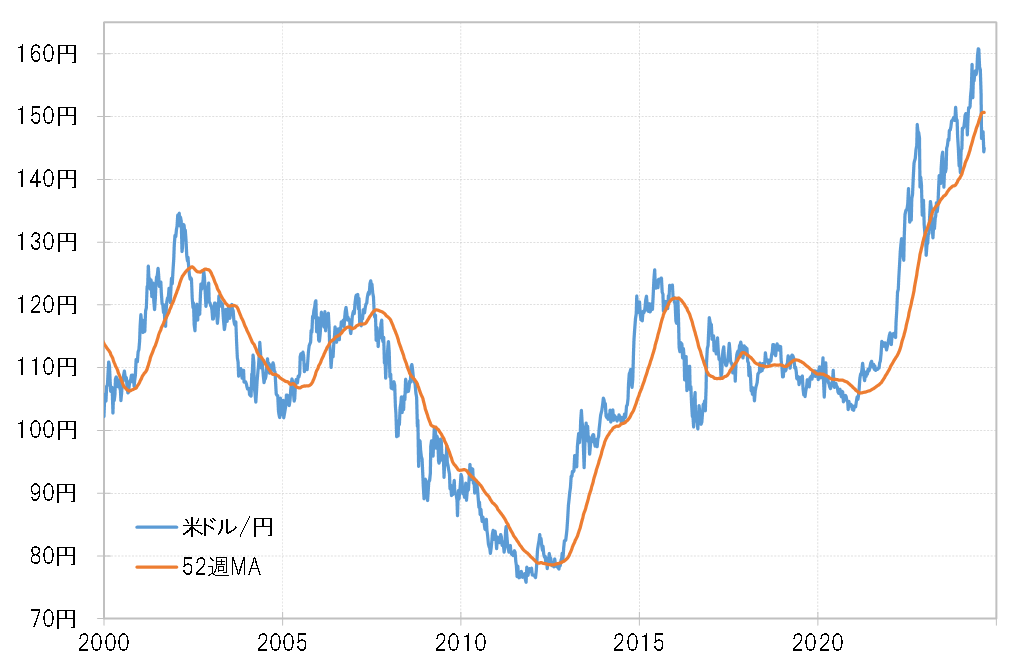

8月にかけての米ドル/円の急落により、米ドル/円は52週MA(移動平均線=8月末現在、150.6円)を先週まで5週連続で下回りました。このように「長く」「大きく」52週MAを米ドル/円が下回ったのは、2021年1月から米ドル/円の上昇トレンドが展開してきた中では初めてのことです(図表4参照)。

その意味では、今回の米ドル/円の急落は一時的なものではなく、米ドル高・円安はあの161円で終わり、継続的な米ドル安・円高の流れ、つまり米ドル安・円高トレンドに転換している可能性があるでしょう。

米ドル安・円高トレンドが展開する中でも、相場なので一時的にそれと逆行する米ドル高・円安は起こります。ただそれは、経験的には最大でも52週MA前後までがせいぜいとなりそうです。足下150.6円程度の52週MAが今後下落に転じるようなら、米ドル/円は一時的な上昇でも150円を大きく越えられず、この間の安値141円台を割り込みに向かうという見通しになりそうです。

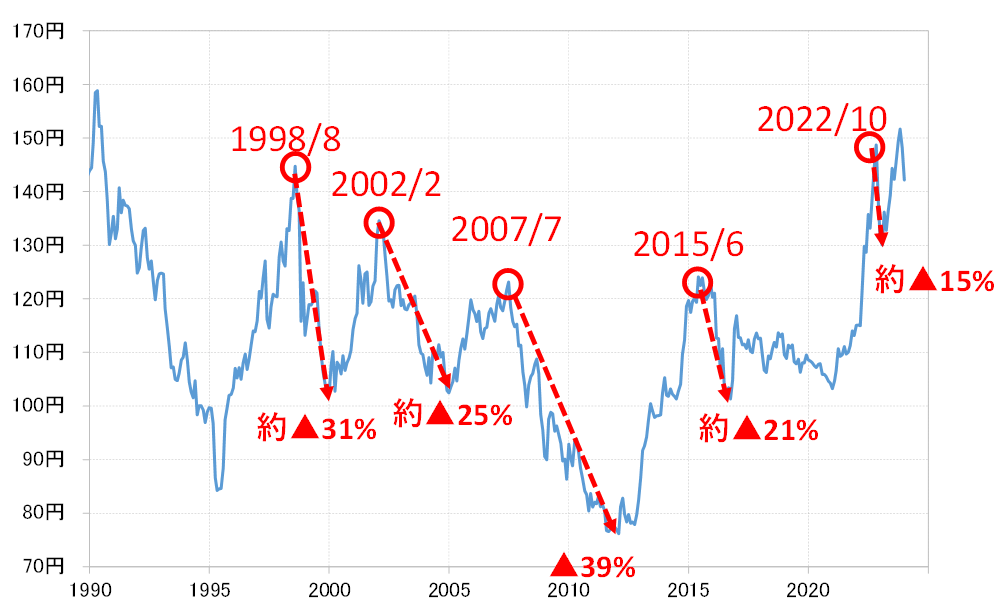

過去の主な円高トレンドは2年以上続き、その中で米ドルが2割以上下落するのが平均的パターンでした(図表5参照)。これを参考にすると、2024年7月161円から始まった今回の米ドル安・円高トレンドは、2026年にかけて120円台を目指すイメージが基本になるのではないでしょうか。

9月の注目点=FOMCにらみ、141円の安値更新はあるか?

9月中に141円台の安値更新の有無を決める目安とは

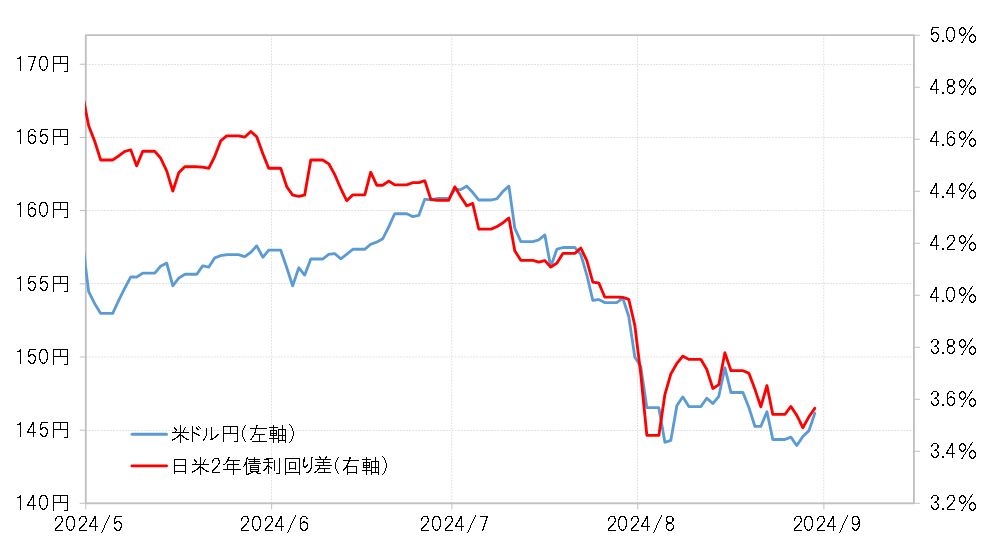

これまで見てきたように、米ドル/円は下落トレンドに転換した可能性が高そうです。では、この9月は8月に記録した安値の141円台を割り込んでいくことになるでしょうか。7月頃から、米ドル/円は日米金利差との相関関係が復活しました(図表6参照)。9月に早くも141円台の安値を更新するかどうかは、日米金利差の動きが手掛かりになりそうです。

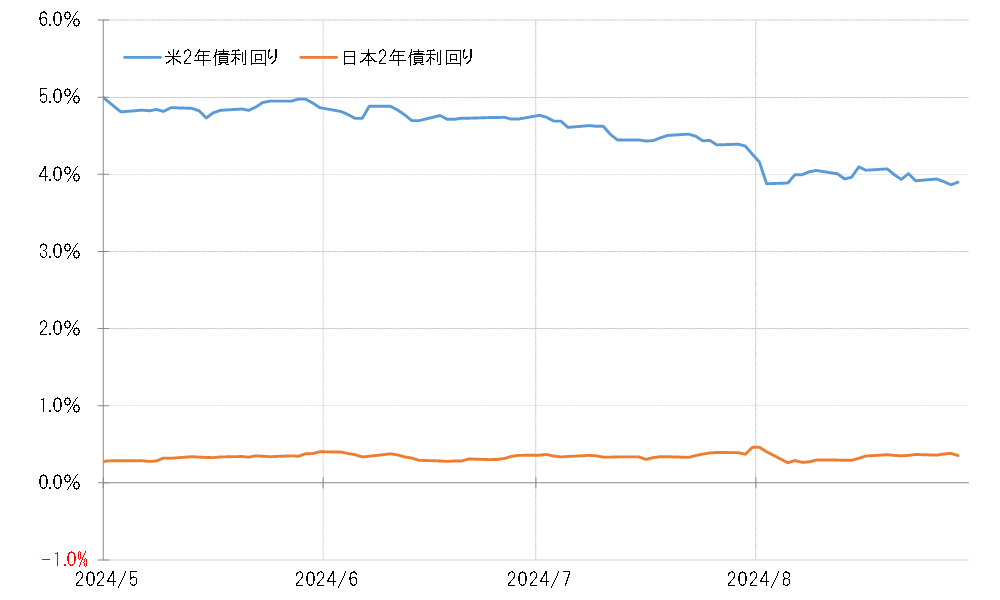

この日米金利差は、金融政策を反映する2年債利回り差米ドル優位で見ると、7月初めの4.4%程度から一時は3.4%程度まで、約1%と比較的大きく縮小しました。これは米金利が低下する一方で日本の金利が上昇したことで起こったものですが、基本的には米金利低下の影響が大きかったでしょう。この間のそれぞれの最大変動幅は、米2年債利回りが0.9%、一方の日本の2年債利回りは0.2%に過ぎませんでした(図表7参照)。

日銀は7月31日の日銀金融政策決定会合にてに利上げを決定し、一方で、FRB(米連邦準備制度理事会)の金融政策変更はありませんでしたが、市場金利は米利下げを先取りした米金利低下が、日本の金利上昇以上に日米金利差変化には大きく影響したと言えるでしょう。

9月は18日にFOMC(米連邦公開市場委員会)、20日に日銀金融政策決定会合が予定されていますが、FOMCはこの局面での最初の利下げを決めるとの見方が有力になっています。それが0.25%か、それとも0.5%以上の大幅になるのか、さらに年内11、12月のFOMCでの連続利下げにつながるかの織り込み方次第で米金利低下が再燃するかどうかが、9月中に141円台の安値更新の有無を決める目安ではないでしょうか。

2007年の米利下げペースと米ドル/円動向から、今後の米ドル安・円高の見通しを考える

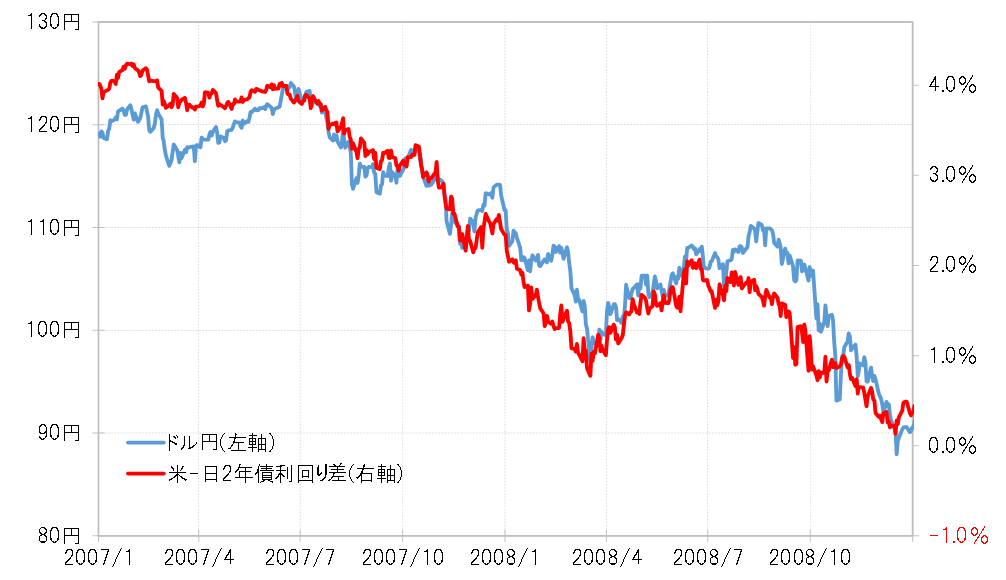

なお、投機円売りバブルで展開した円安が、バブル破裂で円高に転換したここまでの動きとよく似ていたのが2007年でした。2007年は6月末で円安が終了、そして8月にかけて米ドル/円は10%以上の急落となり、米ドル/円の細かい値動きまで最近と似ていました。

2007年は、9月にFRBがこの局面での最初の利下げを0.5%の大幅で決定、さらに11、12月と0.25%の利下げを連続的に行いました。そうした中で、米ドル/円は11月に入ると8月の安値を更新し、一段の下落に向かうところとなったのです(図表8参照)。このような2007年の米利下げペースと今回を比較するのは、今後の米ドル安・円高の見通しを考える1つの手掛かりになるかもしれません。

2024年7・8月の米ドル/円は、2ヶ月連続で10円前後の大幅な値幅となりました。さすがに、9月は値幅が縮小しそうですが、なお相応に荒い値動きは続くと考えるのが基本ではないでしょうか。円高にトレンド転換したなら、それと逆行する米ドル/円の上昇は限られそうです。一方で、9月FOMCをにらみながら、この間の安値141円台を大きく更新するのも簡単ではなさそうです。以上を踏まえると、9月の米ドル/円の予想レンジは140~148円で想定したいと思います。