2024年1月期には最高業績を記録した、米国を代表するオフプライス小売業者

ティージェイエックス・カンパニーズ(以下、TJXカンパニーズ)[TJX]は、アパレルとホームファッションのオフプライス小売業者です。米国オフプライス小売市場で50%超のシェアを誇る最大手であり、フォーチュン500の第87位にランクインする米国を代表する企業です。

「TJ Maxx」や「Marshalls」、「HomeGoods」といったブランドを通して9ヶ国で4,900を超える店舗を運営。高品質でファッショナブルなブランド商品を、フルプライス小売業者(デパートや専門店、大手オンライン小売)の通常価格より20~60%安い価格で販売しています。ECサイトも6つ運営していますが、オンライン売上はわずか3%に過ぎません。小売業界でEC化が進む中にあっても実店舗販売で成長を続けており、2024年1月期には最高業績を記録しています。

「三方良し」のオフプライス小売

実店舗小売で成長を遂げている理由は、「オフプライス小売」のビジネスモデルにあります。オフプライスストアでのショッピングは、高品質なブランド品を最低価格で探し出す喜びを得られることから、昔から「宝探しショッピング」と呼ばれます。実店舗で購入する楽しみが大きいのが最大の特徴というわけです。オフプライスストアでの販売価格は定価の20~60%も安くなっていますが、これは、創立から47年の歴史で構築してきた「調達システム」によって成り立っています。

同社は21,000を超えるベンダーとの提携の下、世界100ヶ国から商品を調達しています。ベンダーは、有名ブランドからデザイナーレーベル、新進気鋭のレーベルまで幅広いカテゴリで構成されます。商品は、流行のトップスやハンドバッグから、大胆なネクタイや靴、高級調理器具や家具、ハイキング用品やスポーツウェアまで幅広く、いずれも人気のブランドやデザイナーによる商品で構成されています。メーカーから直接購入するので、品質が保証されているのもポイントです。

そして、このベンダーネットワークを基に、メーカーの過剰在庫や返品された商品、シーズン終了時の売り切りセールなどで生じた余剰在庫を機動的に購入します。購入の量はその時々で異なりますが、シーズンごとに仕入れを行う小売業者とは異なり、入荷は週に数回行われます。

ただし、全サイズや全色、全シリーズが揃っているなどは考慮されていません。(同社によると「店長でさえ何が届くか分からないこともよくある」とのこと)。これにより、かなりの割引価格で購入することができるのです。ブランド側にとっては、過剰在庫を処分できる機会となるので、Win Winのビジネスモデルとなります。さらに消費者にとっては高品質のものを低価格で手に入れられるので、オフプライス小売は「三方良し」のビジネスモデルということになります。

ニッチ、しかし巨大な市場でトップシェア

オフプライス小売は、米国を中心に成長を遂げてきた市場で、その規模は2024年に3426億ドルに達し、2031年までに6065億ドルに達すると予想されています。この間8.5%のCAGRで拡大することになります。

世界のオフプライス小売のうち、8割を米国が占めています。その米国オフプライス小売市場は、同社、ロス・ストアーズ[ROST]、ブライトン・ストアーズ[BURL]を中心とした大手数社で形成されていると言います。競合がかなり多い伝統的な小売とは異なる事業環境です。米国オフプライス小売市場で同社の売上規模は圧倒的であり(2024年売上:同社540億ドル、ROST 27億ドル、BURL 97億ドル)、ニッチでありながら巨大な市場でトップを取っていることがうかがえます。

米国事業が8割を構成、規模拡大が続く

TJXは、元々1956年に「ブランド品をより安く」をコンセプトに設立されたZayre(ザイール)傘下のTJ Maxxを前身とします。1987年に管理会社となった後、1989年にZayreの事業を後継したのが今のTJXの始まりとなります。それ以降、オフプライス事業の拡大に注力し、今や9ヶ国に4,900店舗を構えるまでに成長を遂げました。2024年5月4日現在の店舗数は4,972店舗となっており、このうち3,601店舗が米国内に存在しています。

「TJ Maxx」「Marshalls」「Sierra」「HomeGoods」「Homesense」のブランドを通じて運営されています。中心となるのは「TJ Maxx」と「Marshalls」(「Marmaxx」として統合管理)で、合わせた店舗数は2,523店舗と米国店舗全体の7割を占めます。売上の8割は米国からのものですが、海外でも展開しており、カナダでは「Winners」「HomeSense」「Marshalls」、欧州では「TK Maxx」と「Homesense」、オーストラリアでは「TK Maxx」を展開しています(この 他6つのECサイトを運営していますが、現在のところ売上の3%に過ぎません)。

店舗数は5,000店舗に近づいていますが、同社は数年後には6,275店舗となることを目標としています。規模の拡大は利益率の改善をもたらします。規模のメリットによって交渉力が高まり、商品をより安く購入できる可能性も高まり、固定コストも低下する効果が期待できるためです。また、在庫処分をしてほしいベンダーにとって同社の存在価値が増すことで商品調達力が高まり、その結果、客足が増えるといった好循環が期待できます。

力強い業績とキャッシュ創出力、高い財務水準と株主還元を評価

業績は好調です。「宝探しショッピング」への需要は旺盛で、この3年間は年間平均+19%で売上を伸ばし、2024年1月期には過去最高業績を達成しました。足元でも全ての部門で既存店売上が前年を上回っています。

通期予想では既存店売上成長率は据え置かれましたが、これは保守的と見られます。現在のペースを維持できれば計画を上回る業績が期待されますし、それに加えて母の日に向けた購入、またこの春は降水量が例年より多かったこと(それで3月と4月の取引量が減った)を考えると、それ以降の反動増も期待できるからです(2024年2月の第4四半期決算発表で、2月の悪天候後に既存店売上が伸びたという経緯があります)

もちろんリスクとして、落ち着かないインフレに対して米連邦準備制度理事会(FRB)が金利引き下げを延期し、それによってオフプライス商品に対する支出をも抑制してしまうという可能性もあります。ただ一方で、そうなれば正規価格の商品はもっと売れず、ブランド側は激安でも在庫を処分せざるを得ない状況となり、またそれまで来店しなかった層も来店するようになるなど、オフプライス店への需要が高まる可能性もあります。好況でも不況でも需要があるのがオフプライス小売の特徴でもあります。いずれにせよ、成長の勢いは強く既存店売上高の成長が維持され、粗利益率(足元の30%)を維持できるかが注目されるところです。

財務内容は健全で、約29億ドルの有利子負債に対し51億ドルをキャッシュとして保有しています。つまり22億ドルのネットキャッシュポジションを持つ、実質無借金の状態ということになります。また、S&P Globalから小売業として最高とされる「A」の信用格付けを受けており、財務面に不安は感じられません。

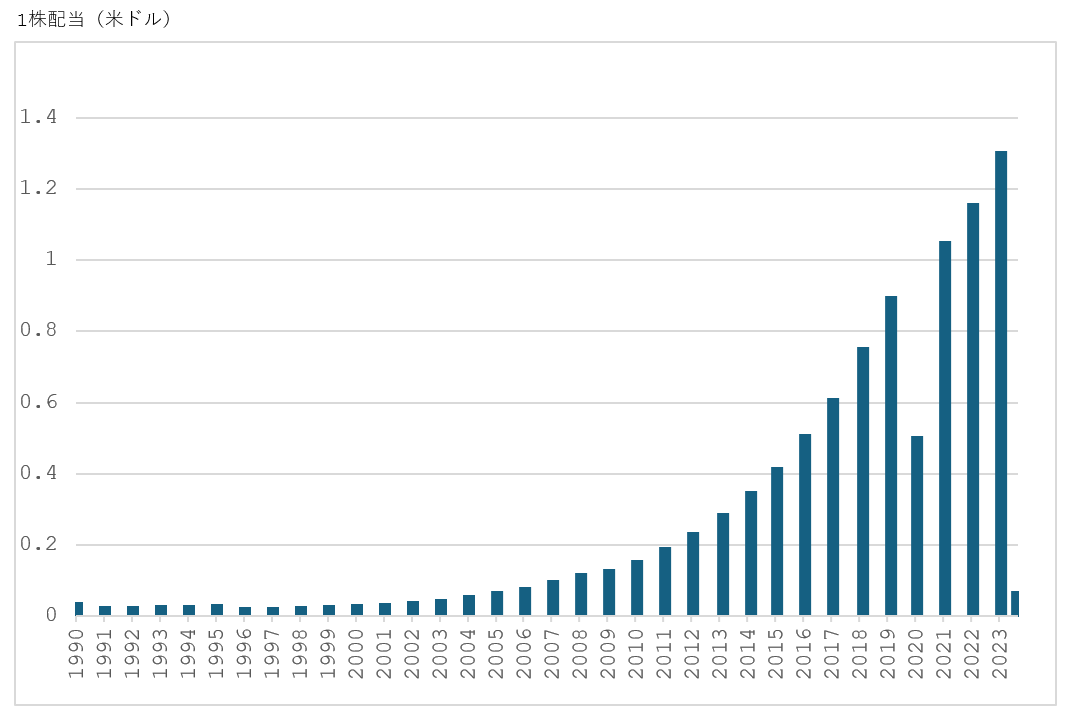

ネットキャッシュポジションはコロナ禍で21%の減収と97%の最終減益となった2021年1月期においても維持されました。この強い財務基盤は高いキャッシュ創出力から来ています。営業キャッシュフロー、フリーキャッシュフローともにプラスで推移しています。2024年1月期は過去最高益によって、営業キャッシュフローは前年の約1.5倍となる61億ドルとなり、フリーキャッシュフローは前年の1.6倍となる43億ドルを記録しました。

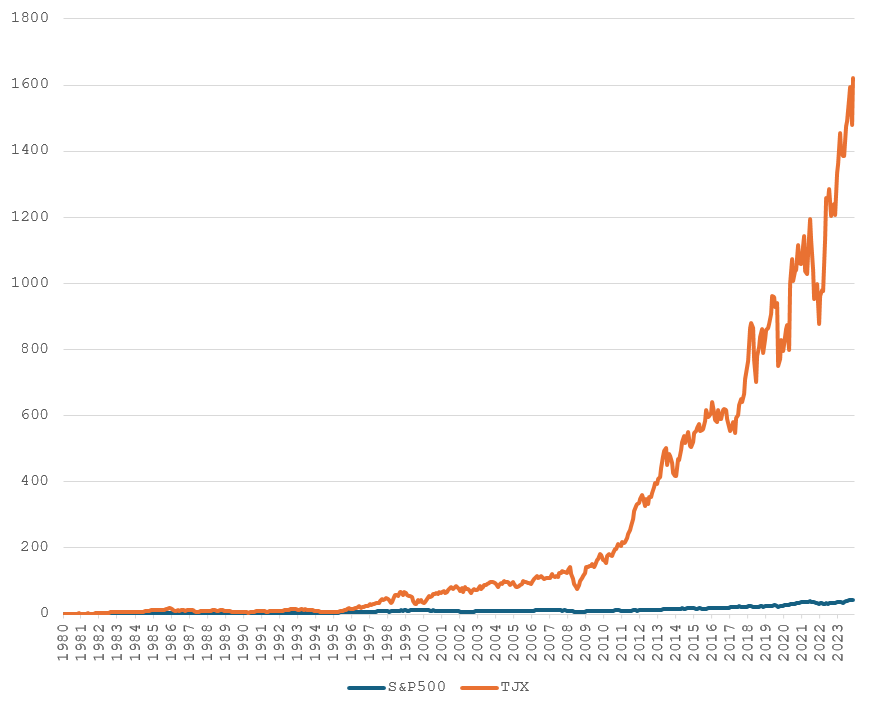

※BMI株価は1980年7月31日を1とした数値