4月の日経平均は4ヶ月ぶりの下落となり、2024年の年初からの急上昇局面は一旦休憩することとなりました。折しも、中東情勢の緊迫化や急激な円安などが相場の勢いを冷やし始めました。

前回のコラムでも触れましたが、急激な円安は追加利上げも催促する状況となっており、追加利上げのリスクもまた株式市場は織り込み始めたと考えて良いでしょう。日々の値動きも荒いものとなっており、高値を警戒していた投資家からすれば、相場の転換点が到来したと受け止める向きも出てきたように感じています。私は、これらは依然として健全な日柄調整の範囲内であり、強気相場のトレンドには変化がないとの見方を継続したいと思います。

5~9月のダウ平均は低調傾向。「セルインメイ」の経験則とは

さて、今回は相場のアノマリーとも言える「Sell in May(セルインメイ:5月に株を売れ)」を採り上げてみましょう。ここもとの日経平均下落は、特に最近株式投資の世界に足を踏み入れた投資家に不安を感じさせるのには十分なインパクトがあると考えます。

長期投資のはずが、目先の状況に右往左往してしまい、「セルインメイ」という相場格言に慌てて反応してしまうということも出てくるのではないでしょうか。本日(5月1日)から丁度5月に入りました。まさに「セルインメイ」そのままの季節です。そこで今回は、このアノマリーについてもう少し考えてみたいと思います。

そもそもアノマリーとは、論理的な説明はできないものの、経験的に実現するマーケットの癖と言えます。有名なものでは曜日効果というものがあり、これは週明けの月曜は下落しやすく、金曜は上昇しやすいというものです。これらには全く理論的根拠はありませんが、人間の行動心理がそういったマーケットの癖を作ってしまうということなのでしょう。セルインメイもそういった経験則の1つであり、実際に5月から9月までの米国のダウ平均の推移は(それ以外の期間と比較して)低調な傾向が知られています。

一説によると、これは9月から始まる米国の新学期に関係しており、その直前の6~8月の間の夏休み期間の前に投資の手仕舞いが集中するのだという解釈もあるようです。また、間違えてはいけないのが、「5月に株を売れ」というのは「5月に株価が下がるから」ではなく、「5月以降の株価調整期間が訪れる前に売れ」という経験則であることです。なんとなく5月に株価が下がるということのように感じますが、株価が下がってから売るのでは遅いということを肝に銘じておく必要があると考えます。

過去30年のパフォーマンスから考察する日本の「セルインメイ」

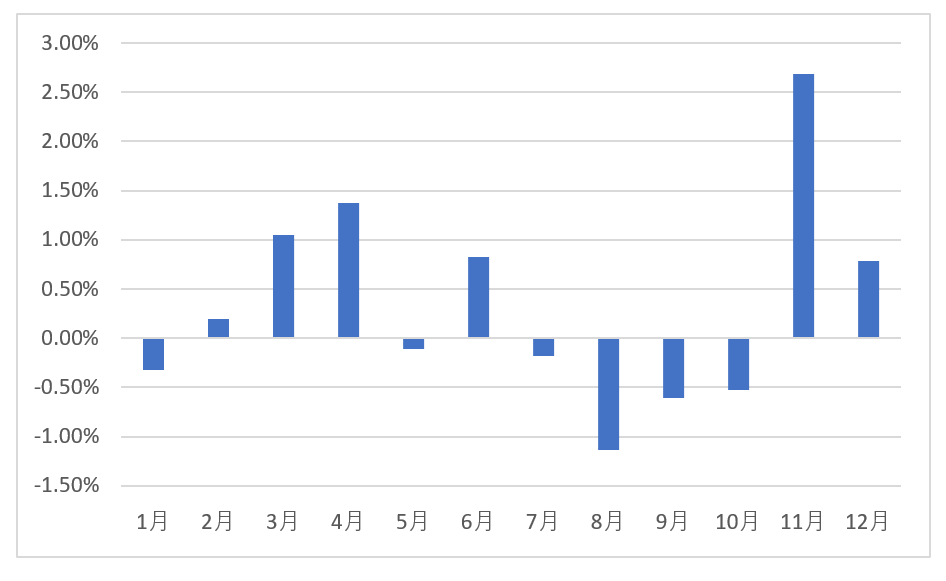

それでは、日本版の「セルインメイ」は実際のところ、どのくらい機能しているのでしょうか。過去30年の日経平均月別パフォーマンス(対前月比)を平均ベースで見ると、もっとも高いパフォーマンスを示しているのが11月でした(+2.7%)。

次に、4月(+1.4%)、3月(+1.1%)、6月(+0.8%)と続きます。一方で、一番厳しいパフォーマンスを示しているのが8月(▲1.1%)、9月(▲0.6%)、10月(▲0.5%)となります。

ちなみに、注目の5月は▲0.1%でした。トレンドを見ると、11月から4月までが比較的良好なパフォーマンスを示すのに対し(この間、プラスパフォーマンスが5ヶ月、マイナスパフォーマンスが1ヶ月)、5月から10月は厳しいものになるなど(この間、プラスパフォーマンスは1ヶ月、マイナスパフォーマンスは5ヶ月)となっており、明暗がしっかり分かれる結果となっています。とすれば、経験則的には、その低迷期に入る直前の4月に「売る」というのが理に適っていると言えるでしょう。日本では「セルインメイ」ならぬ「セルインエイプリル」がアノマリーと言えるのかもしれません。

もちろん、アノマリーは経験則である以上、毎回そうなるというものではありません。前段の「セルインメイ」は米国ならではの事情(夏休み~新学期)が、その背景にあるとの仮説も指摘されていますが、日本においてこれは当てはまらず、どうして「セルインエイプリル」が経験則として成立しているのか、その理由も不明です。

言わば、経験則(アノマリー)はチャート分析のようなものと位置付けられるのかもしれません。チャート分析は、「株式市場が何をどこまで織り込んでいるのか」を知るための重要な手段ですが、チャートそのものは過去の株価の動きに過ぎません。その過去の時点における将来を織り込んではいるのですが、現実にはそういった予想を上回る(下回る)変化が起きることも多々あります。チャートだけでわかったと考えるのは、これから起こる天変地異もわかっていると宣言するに等しいでしょう。

つまり、「チャートだけが重要なのではなく、チャートも重要」だということです。アノマリーも同様です。アノマリーだけで判断するのではなく、アノマリーも見て判断することが重要と言えるでしょう。読者の皆様には、落ち着いて投資判断されることを願って止みません。