米国株における「セルインメイ」の投資効果

5月1日から東京株式市場は5月相場を迎えます。4月は新年度入りによる新規資金流入や海外投資家による日本株買いなど過去のアノマリーが話題になることが多いのですが、5月のアノマリーや特徴についてはあまり聞きません。国内企業の決算発表が多くなる時期でもあり、指数よりも個別動向に目が向きやすい時期でもあるのでしょう。

一方で、米国株式市場では有名な“Sell in May and go away. Don’t come back until St Leger day.”、つまり「5月に手仕舞いして相場から撤退せよ、セント・レジャー・デー(9月の第2土曜日)まで戻ってくるな」という格言があります。

なるほど、この格言は過去を検証すると納得できます。S&P500の1995年12月を100として、1996年から毎年、10月から5月までS&P500で運用し、6月から9月までは市場から撤退するという投資方法を採用したとします。

2024年4月(4月25日まで)までの約28年間でその投資方法を続けた場合、累積リターンで864%、年率で10.20%となり、実際のS&P500で通年運用した場合の累積リターン720%、年率9.43%を上回るパフォーマンスとなります。

逆に、6月から9月までS&P500で運用し、10月から5月までは市場から撤退するという投資方法を採用した場合、この28年間は全く利益を得られず、累積リターンは-15%、年率-0.69%とマイナスになります。

※ データは2024年4月25日までを使用

ただ、これはあくまでも米国株のデータです。日本株にも通用するのでしょうか?

日本株に「セルインメイ」は通用するのか

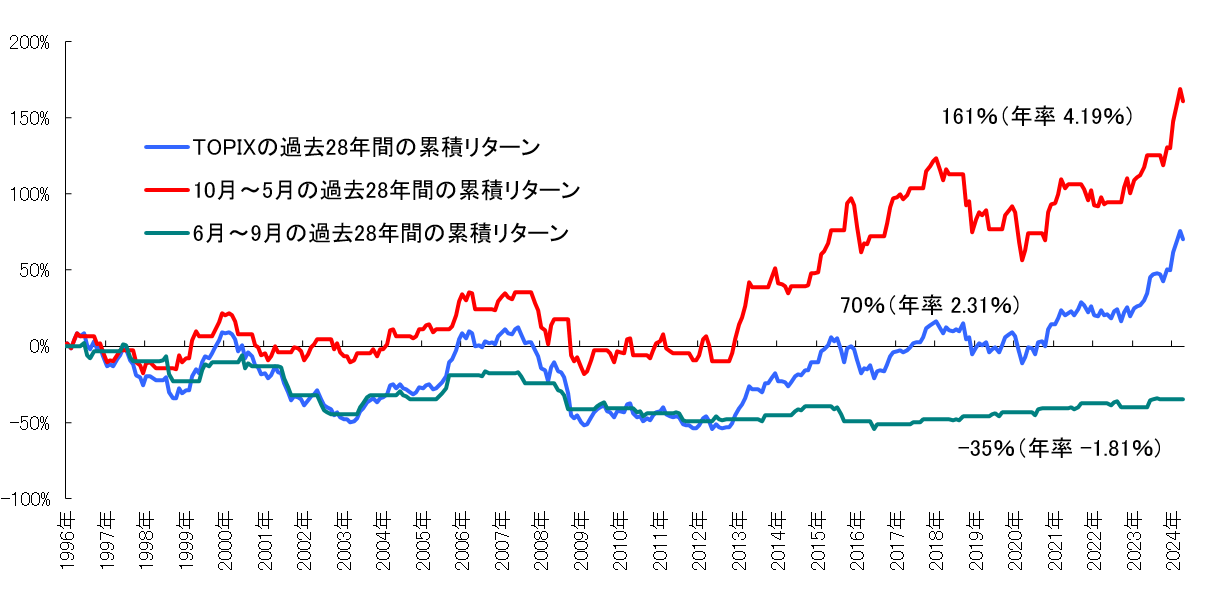

TOPIX(東証株価指数)の1995年12月を100として、1996年から毎年、10月から5月までTOPIXで運用し、6月から9月までは市場から撤退するという同じ投資方法を採用したとします。

そうすると、累積リターンで161%、年率で4.19%となり、実際のTOPIXで通年運用した場合の累積リターン70%、年率2.31%を大きく上回るパフォーマンスとなります。

逆に、6月から9月までTOPIXで運用し、10月から5月までは市場から撤退するという投資方法を採用した場合、この28年間は全く利益を得られず、累積リターンは-35%、年率-1.81%とマイナスになりました。

※ データは2024年4月26日までを使用

S&P500(米国)とTOPIX(日本)に大きな収益格差は生じますが、これは28年間のトレンドの違いによるものであり、「セルインメイ」は日米ともに効果が高いことがわかります。