上値が重い日本株、調整にも一巡感

先週のレポートでも指摘したことだが、日本株の調整局面入りはリーズナブルな動きである。日経平均が史上最高値に近づいた時、高値更新を見ないと気が済まないという機運がマーケットにはあふれていた。最高値を更新して3万9000円台に達すると、次は何がなんでも4万円台をつけるという雰囲気になった。4万円までは一気にセンチメント主導で、いや勢いだけで駆け上がった相場だ。4万円台に乗せれば目標達成感が出るのは当然である。

予想PER(株価収益率)などバリュエーションの面でも、ここ数年のピーク圏に達した。移動平均からの乖離率やRSIなどのテクニカル指標も行き過ぎを示唆していた。日本株の上値が重い理由として日銀のマイナス金利解除を指摘する声が多いが、それはあくまで表面的なことであり、実態は「調整するべくして調整している」 - つまり、自律調整というのが本当のところだと思う。

実際、日経平均が25日移動平均を割り込んだところで下げにはブレーキがかかった。日経平均の予想PERは17倍台手前で上昇が止まり、16倍台前半に低下した。調整一巡感が出たのだろう、特に理由がなくても昨日(14日)の午後から日経平均は切り返して4日ぶりに反発した。理由がなくても反発するのは自律調整内の動きだからである。

来週は金融政策決定会合、波乱の相場展開に警戒

来週の金融政策決定会合については、政策変更の有無とそのインパクト次第で市場は一時的に乱高下するかもしれない。一応、波乱の展開を警戒しておくべきだ。しかし、基本的な見方としては、その後は「材料出尽くし」でリバウンドの動きとなるだろう。株価は戻し、為替は円安になると思う。

調整は年度内いっぱい、春以降の景況感改善に期待

さて、調整にも一巡感が出た、と述べた。確かにテクニカル指標では株価と移動平均の乖離率は縮小した。PERも低下、つまり予想利益と株価の乖離も縮小したということだ。しかし、まだ乖離が修正されない点がある。マクロ・ミクロのファンダメンタルズとの乖離である。

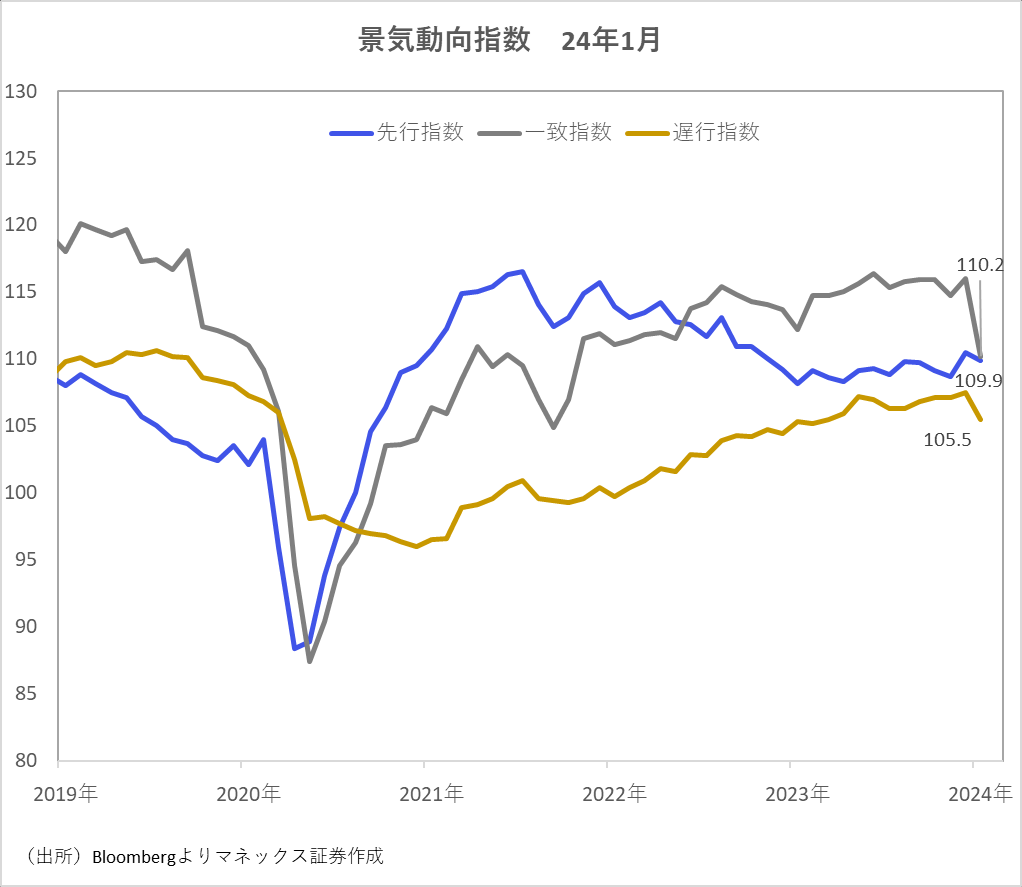

24年1月の景気動向CI指数は、3指標ともに前月比で下降した。中でも、一致CI指数は前月比で5.8ポイントと大きく下降し、2020年5月以来の下げ幅となった。一致CI指数の下降に寄与したのが、構成系列で鉱工業生産指数、鉱工業生産財出荷指数、耐久消費財出荷指数、投資財出荷指数の4系列。自動車メーカーの工場稼働停止の影響で生産・出荷が落ち込んだ。

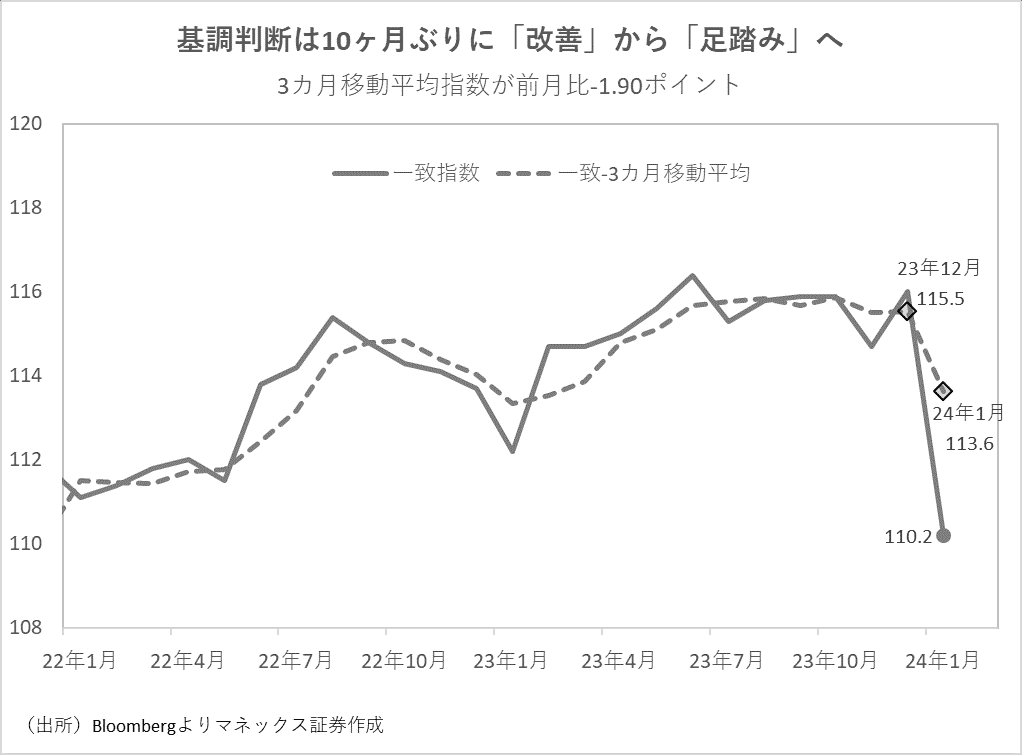

内閣府が発表する景気動向の基調判断は、昨年12月までは景気の拡張を示す「改善」と評価されていたが、今回、景気の拡張が弱まる「足踏み」へ変更された。

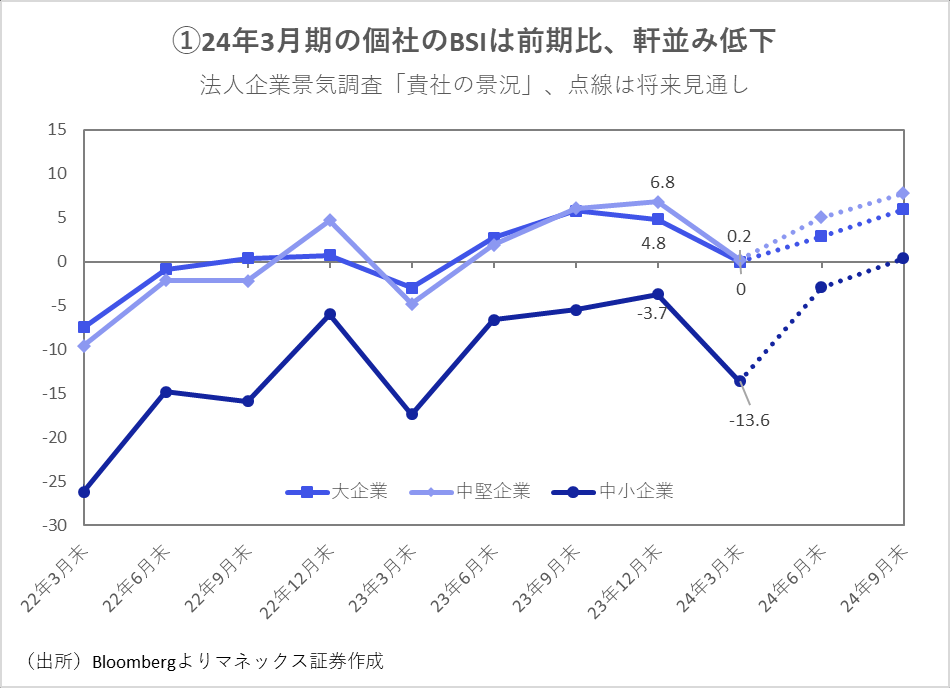

24年1-3月期の法人企業景気予測調査(貴社の景況判断BSI)も悪化している。マイナスとなった要因は、大企業では製造業の下振れが大きく、業種では、「自動車・同付属品製造業」と「化学工業」のマイナス寄与が大きい。やはり、自動車関連企業では工場稼働停止の影響を織り込み、今期の景況感を保守的に判断したものと考えられる。

ただ、グッドニュースとしては先行きは持ち直す見通しであることだ。春以降の景況感の改善に期待したい。4月になれば毎年恒例の外国人の日本株買い越しの季節性や、最近は日本株の評価が高まっていることから新年度は国内機関投資家の日本株のアロケーションも増えるだろう。ニューマネーの流入が期待される。いずれにせよ、調整は年度内いっぱいだろうと思う。