先週の振り返り=日銀副総裁発言を材料に一段の米ドル高・円安

予想以上の「ハト派」発言が円売り材料に

先週の米ドル/円は、一時149円半ばまで一段高となりました(図表1参照)。きっかけは、2月8日の日銀・内田副総裁の発言が予想以上に「ハト派」だったとして円売り材料になったことでした。この日だけで、米ドル/円は148円丁度近辺から149円半ばへ、最大で1.5円程度もの米ドル高・円安となりました。

日銀関連のイベントは、為替相場を大きく動かす要因になることがこのところ繰り返されています。例えば、過去2回の日銀金融政策発表日の米ドル/円最大値幅は1.7~2.7円にも達しました。

「日銀大相場」の代表例は、やはり植田総裁の「チェレンジング発言」をきっかけに米ドル/円が急落したケースでしょう。これは2023年12月7日の出来事でしたが、この日の米ドル/円最大値幅はなんと6円以上にも拡大したのでした。今回の内田副総裁の発言を受けて一段の米ドル高・円安が広がったのも、最近の傾向通りとは言えるでしょう。

米ドル/円は1月中旬から約3週間も、147~148円半ばといった1.5円程度の狭いレンジを中心とした小動きが続いていました。小動きが長く続くほど、相場のエネルギーが溜まり、小動きのレンジを抜けると溜まったエネルギーの発散で一方向に大きく動きやすくなります。

今回、相場を大きく動かすきっかけになりやすい日銀関連のイベントである内田副総裁の発言を受けて、米ドル/円がこの間の小動きのレンジを上放れたことで一段高に向かったのではないでしょうか。

日銀関連の材料は投機的に扱われるという実態も

一方で、日銀関連の材料は、必ずしも相場の動きを論理的に説明できるものではないことも少なくありませんでした。例えば、上述の植田総裁「チャレンジング発言」は、早期のマイナス金利解除要因と受け止められ円急騰をもたらしたとされましたが、その後行われた2023年12月の日銀金融政策決定会合でその可能性はすぐに否定されました。

そして2024年に入ると、能登半島地震の影響でマイナス金利解除は先送りされる可能性が出てきたとの見方が浮上しました。しかし、これもその後行われた金融政策決定会合で否定され、マイナス金利解除は3月ないし4月の金融政策決定会合で決まる可能性が高いという見通しになりました。

以上のように見ると、日銀関連のイベントで為替相場が円高、円安に大きく動くことから、それを金融政策見通しに後付けると、すこぶる投機的材料として扱われているというのが実態ではないでしょうか。その点は、今回の内田副総裁発言への反応でも同じだった可能性があるのかもしれません。

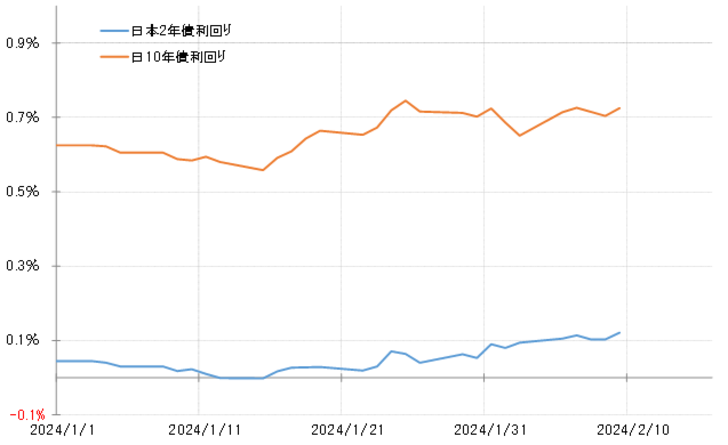

内田副総裁の発言で、円売り材料とされたのは、「(マイナス金利解除後も)どんどん利上げをしていくようなパスは考えにくい」との部分と見られました。これが市場において未だ織り込まれていないことであれば、本来は円金利が大きく下がりそうですが、日本の長期金利の10年債利回り、そして金融政策を反映する2年債利回りは、ともに2月8日も下げ渋り、翌9日は小幅ながら反発しました(図表2参照)。

米ドル高・円安に振れたのはテクニカルな要因の影響か

日銀の金融政策分析の専門家はBOJウォッチャーと呼ばれますが、彼らの中ではそもそもマイナス金利は解除するものの、日本政府の巨額の債務残高を考えると、利払いの増加につながるゼロ金利解除以降の実質的な利上げはまだまだ難しそうとの見方が基本でした。彼らからすると今回の内田副総裁の発言は織り込み済みで、そうであれば今回円金利が低下しなかったのもおかしくなかったのでしょう。

円金利は低下しなかったものの、米ドル高・円安に振れたということは事実なので、それならそれはマイナス金利解除後のさらなる利上げ見通しの後退とは別な反応と考えるのが自然です。すなわち、ボラティリティ(値動き)が高くなりやすい日銀関連のイベントをきっかけに、米ドル/円がこの間の小動きのレンジを上放れたというテクニカルな要因の影響が大きかったのではないでしょうか。

今週の注目点=米経済指標発表で米金利は上昇するか?

上放れた相場は、これまでのレンジの上限にサポートされて上値トライが続くのが基本です。その意味では、これまでのレンジ上限148円半ばにサポートされている限り、米ドル上値の模索が続く可能性が高そうです。

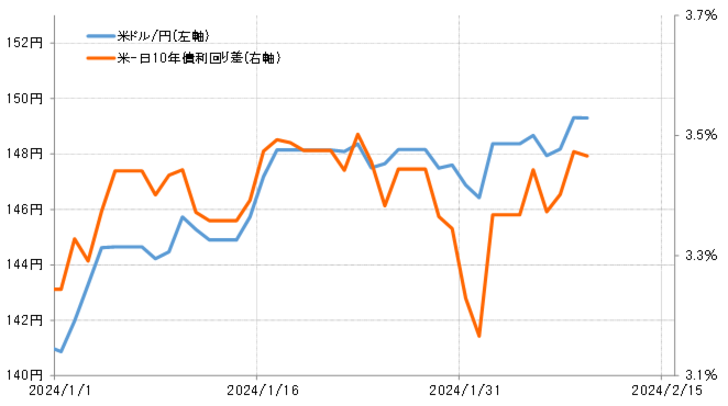

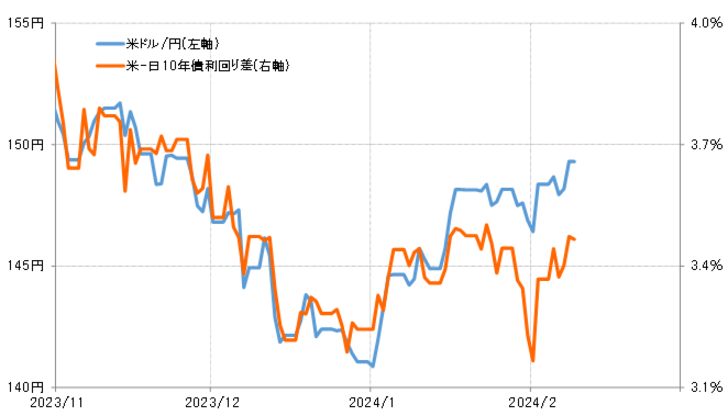

ただ少し気になるのは、このところ日米金利差から米ドル高・円安へのかい離が目立ってきたということ。特に2023年末までの両者の関係からすると、最近は金利差拡大に比べて米ドル高・円安の動きが大き過ぎる感じがあります(図表3、4参照)。大幅な金利差を収益機会と位置付けて金利差で正当化される以上に米ドル買い・円売り取引が拡大している可能性があるのではないでしょうか。

CPIなどのインフレ指標、予想通りの結果なら米ドル上値模索も限られるか

今週は、下記のように注目度の高い米経済指標の発表が多く予定されています。これらの結果を受けて米金利が上昇し、日米金利差拡大が米ドル高・円安を裏打ちできる動きになるかに注目したいと思います。

2月13日:1月CPI総合=前回3.4%、予想2.9%

同コア=前回3.9%、予想3.7%

2月15日:1月小売売上高=前回0.6%、予想0.1%

2月NY連銀製造業景気指数=前回-43.7、予想-10

2月16日:1月PPI総合=前回1%

同コア=前回1.8%

今のところ、CPI(消費者物価指数)などのインフレ指標は前回より上昇率が低下し、インフレ是正の進展を確認するという予想になっています。そうした予想通りの結果となり、米金利が上げ渋るようなら、米ドル上値模索も限られる可能性があるでしょう。以上を踏まえると、今週の米ドル/円の予想レンジは148~151円で想定したいと思います。