米ドル急落のもう一つの理由

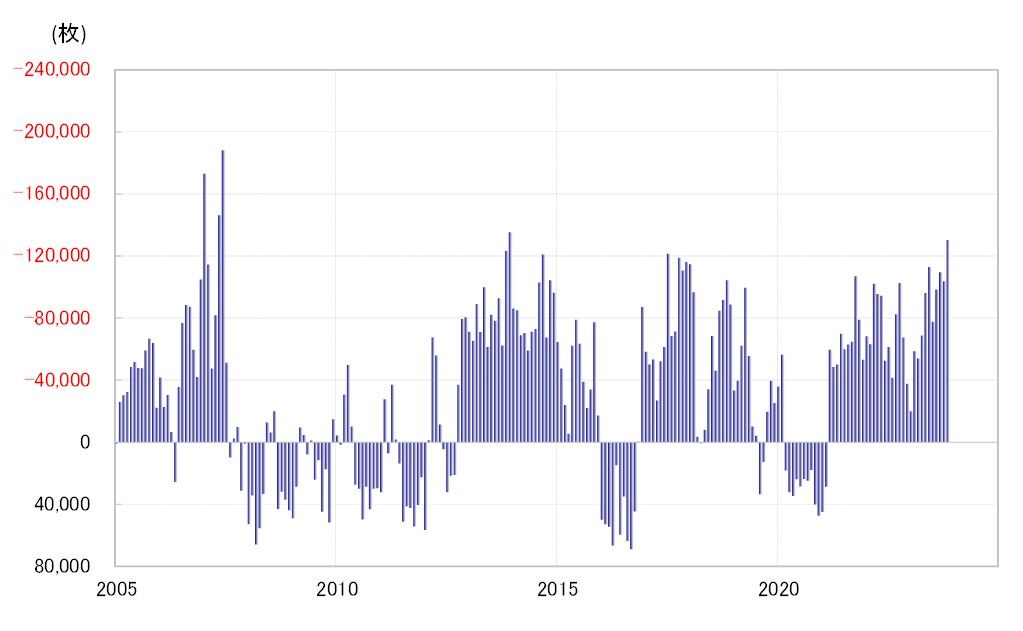

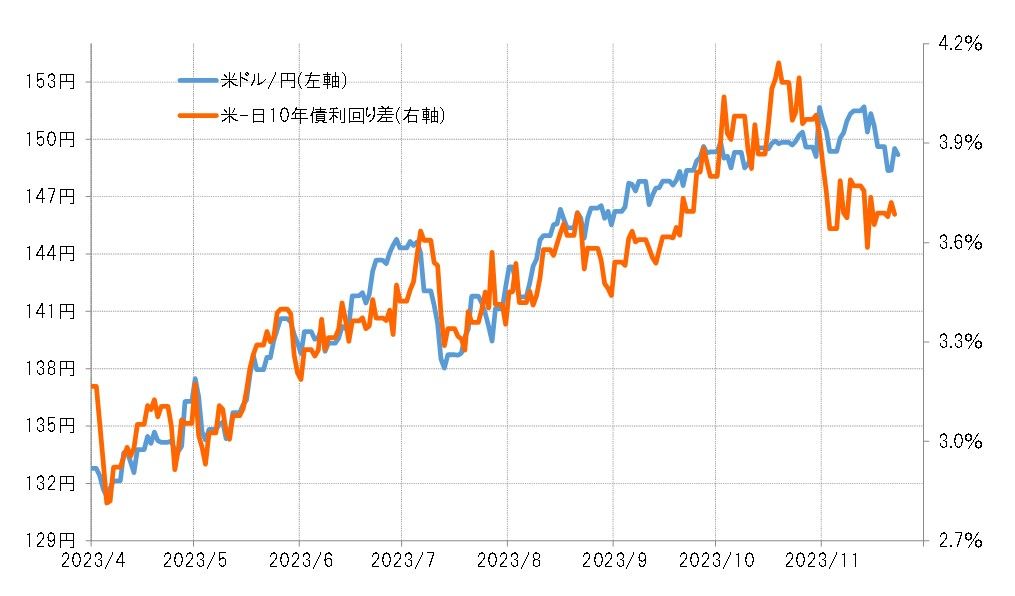

今週に入り米ドル/円は、9月下旬以来約2ヶ月ぶりに147円台前半まで急落した(図表1参照)。これは、CFTC(米商品先物取引委員会)統計の投機筋の円売り越しが13万枚以上に拡大したことが示すように、大きく米ドル買い・円売りに傾斜したポジションについて、感謝祭休暇を前に調整が広がった影響が大きかったとの見方が多かった(図表2参照)。その上でもう一つ、日米の金利差との関係も影響したのではないか。

出所:マネックストレーダーFX

日米10年債利回り差の米ドル優位は、一時3.5%台まで縮小した。これは9月中旬以来、2ヶ月以上ぶりの水準まで金利差米ドル優位が縮小したといった意味だった。こうした中で、金利差から見ると米ドル高・円安の行き過ぎが目立っていた(図表3参照)。その意味では、金利差から見た行き過ぎた米ドル高・円安の修正も米ドル/円が急落した一因だっただろう。

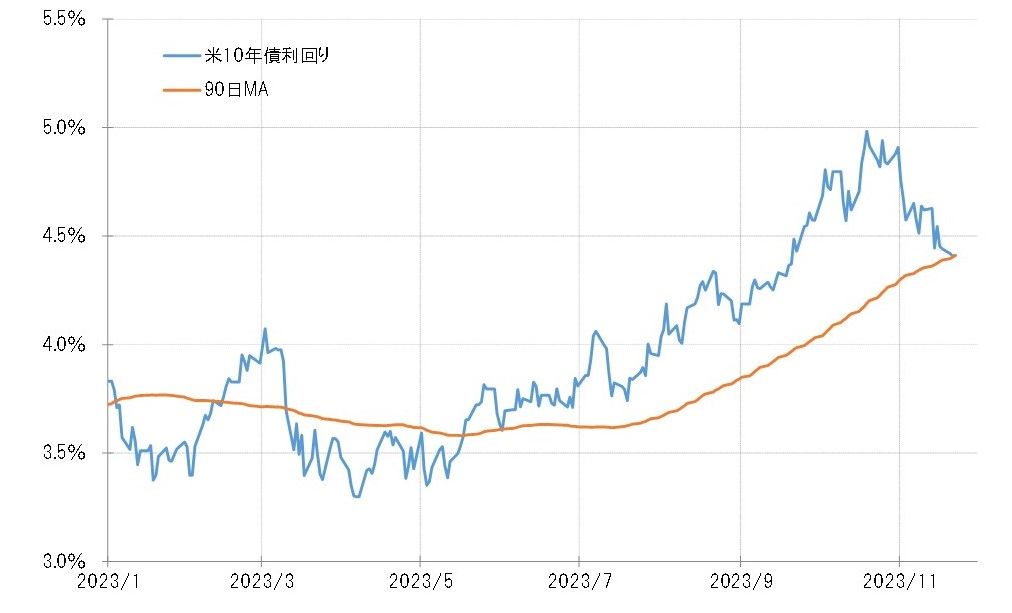

このような日米金利差米ドル優位縮小の主因は米金利の低下だ。一時5%まで上昇した米10年債利回りは、最近にかけて4.4%を割れるまで低下した(図表4参照)。背景は、7~9月期の米実質GDP・速報値が4.9%といった異例の高い伸びとなった「強すぎる米景気」が、さすがに減速の可能性が出てきたことだろう。これについてテクニカルな観点で考えるなら、短期的な金利「上がり過ぎ」の反動ということになりそうだ。

「上がり過ぎ」から是正された金利差の先

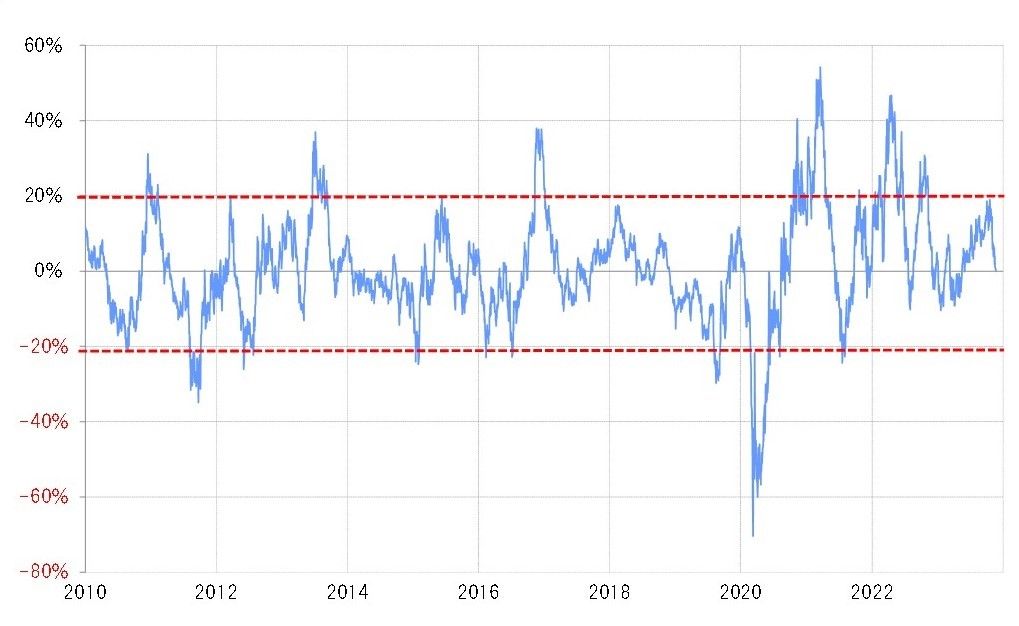

90日MA(移動平均線)かい離率は、米10年債利回りが5%まで上昇したところで短期的な「上がり過ぎ」の目安であるプラス20%近くまで拡大したが、最近にかけての米10年債利回り低下を受けてほぼゼロまで縮小した。まさに短期的な金利「上がり過ぎ」の修正の動きと言えるだろう(図表5参照)。

同かい離率がほぼゼロになったということは、90日MAとの関係では金利「上がり過ぎ」が是正されたといった意味になる。ただ過去の経験からすると、「上がり過ぎ」修正の米金利低下は、勢い余って90日MAを5~10%下回るまで続くのが基本だった。その意味では、米金利低下はまだ続く可能性がありそうだ。そうであれば、金利差との関係からすると、米ドル高・円安は限られ、むしろ今週の米ドル安値、147円台前半を下回る可能性もあるのではないか。