北米最大の原油供給地域パーミアン盆地で最大の生産者が誕生

エクソン・モービル[XOM]がパイオニア・ナチュラル・リソーシズ[PXD]の買収発表

民間石油会社として世界最大の米エクソン・モービル[XOM]は10月11日、米シェール大手パイオニア・ナチュラル・リソーシズ[PXD]を約595億ドル(約8兆8000億円)で買収すると発表した。エクソンとしては1999年にモービルを買収して以来の大型案件となるだけではなく、米エネルギー業界の企業M&A(合併・買収)としても、ここ数十年で最大規模のものとなる。

こうした大型買収には財務的なリスクがつきものだ。例えば、オクシデンタル・ペトロリアム[OXY]の場合、2019年にアナダルコ・ペトロリアムの買収合戦で米シェブロン[CVX]に勝利し、パーミアン盆地で首位の座を占めるようになった。しかし、この買収は高額だった上にタイミングが最悪だった。買収直後の2020年に原油価格が急落し、一時マイナスに転じることもあるなど、オクシデンタルは多額の負債を背負うことになったのだ。

しかし、原油価格が持ち直すに伴い、過去2年間においては相当なリターンをもたらし始めている。4月10日付けのウォール・ストリート・ジャーナルの記事「米エクソン、パーミアンで首位の座を狙う」によると、昨年(2022年)、オクシデンタルの投下資本利益率(ROIC)は26.2%とエクソンを上回ったとのこと。さらに今回、エクソンが買収するパイオニアのリターンはオクシデンタルを上回っていたと指摘されている。

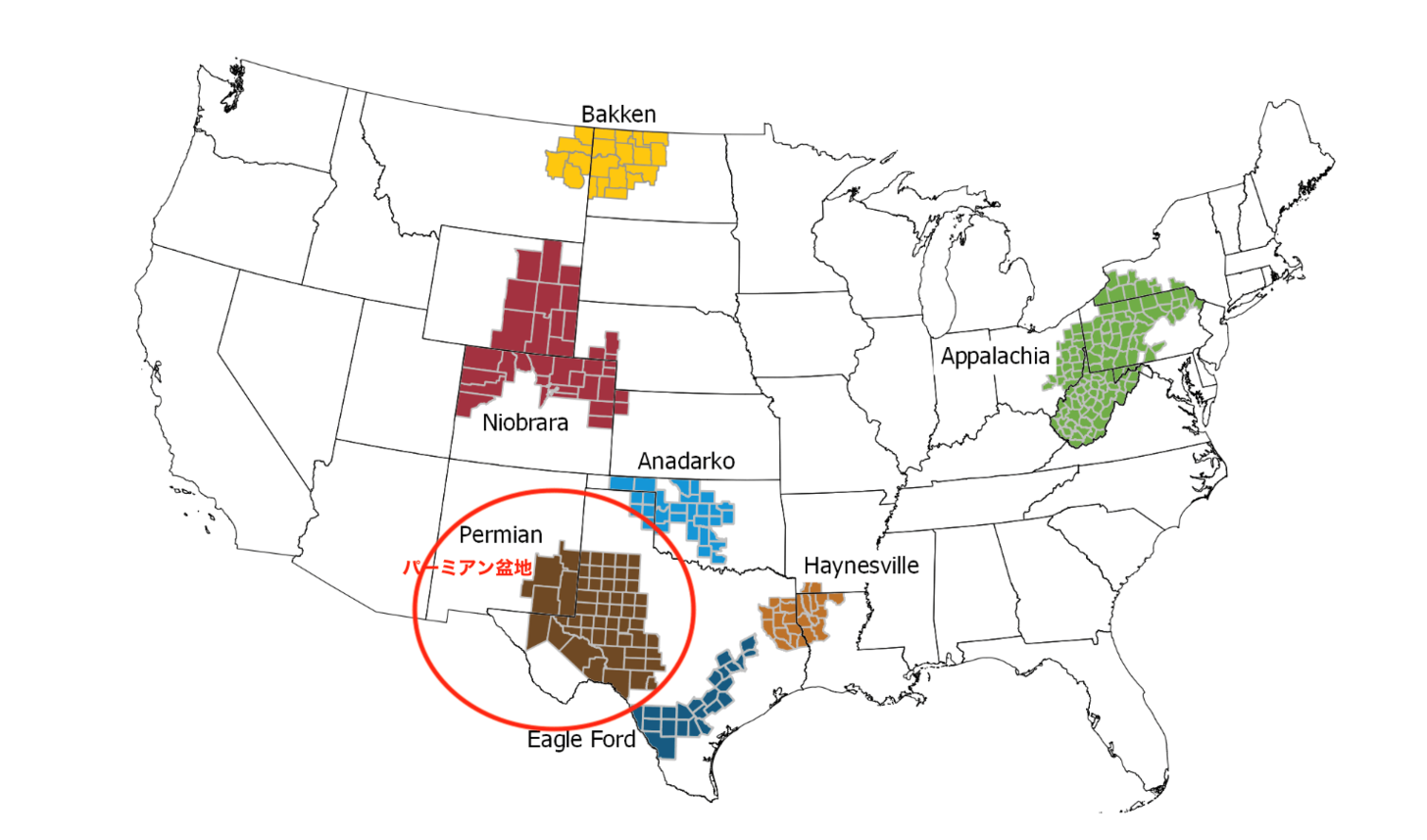

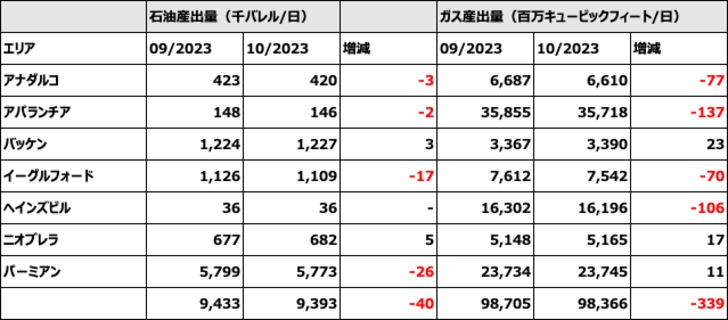

パイオニアは、テキサス州とニューメキシコ州にまたがる米南部パーミアン盆地においてシェブロン、コノコ・フィリップス[COP]に次ぐ生産量を持っている。EIA(米国エネルギー情報局)のデータよると、パーミアン盆地の日量石油生産量は600万バレル近くと北米最大の原油供給地域である。エクソンによるパイオニア買収が実現したことで、パーミアン盆地で大規模に権益を保有する2社が統合する。エクソン・モービルは現在トップのオクシデンタルを抜き、このエリアで最大の生産者に躍り出ることになる。

2027年にはイラクの原油生産量を上回るか

日本経済新聞10月12日付けの記事「エクソン、化石燃料に逆張り投資 シェール大手に9兆円」によると、買収について2024年前半に完了し、2027年には石油・天然ガスの生産量を現在より約3割多い日量500万バレル(原油換算)まで高めるとしている。達成すれば産油国イラクの原油生産量を上回る規模になるという。

今回の買収の背景にあるのは、化石燃料の需要は今後もかなりの期間にわたって底堅いとみる冷静な戦略だと、前述の日本経済新聞の記事は論じている。

ESG投資の揺り戻しとともに、資産運用会社らも慎重姿勢

ここ数年、化石燃料を取り扱う企業からクリーンエネルギーを標榜する業界へと資金が流出する大きなうねりが起きていた。ESG(環境・社会・ガバナンス)投資である。しかし、ここに来てその揺り戻しが起きている。ESGを重視してきた資産運用会社も方針転換や慎重姿勢に転じてきている。

金融環境が緩和の時代から引き締めの時代へと大きく変化している。手持ちの資金が限られる中、投資家は高いリターンを得るためにはどこに投資すべきなのか、その選別はますます厳しくなってくるだろう。石油メジャー各社は、需要が旺盛な化石燃料に見切りをつけるという判断を先送りしたようだ。脱炭素に向けた取り組みはやらなくてはならないが、一筋縄ではいかないのが現実のようだ。

原油価格の下値は固い?コモディティはスーパーサイクルに入ったのか

エクソンが4月に発表した2023年1-3月期決算で純利益は前年同期比2.1倍の114億3000万ドルと、1-3月期としては過去最高を更新した。こうした欧米石油メジャーの歴史的な高収益を背景に稼いだ資金の使い道に注目が集まっており、以前より業界再編観測が浮上していた。

日本経済新聞の4月29日付けの記事「石油メジャーの1〜3月、純利益4.6兆円の見通し」は、2023年1-3月期の純利益は大手5社で計340億ドル(4兆6000億円)規模となる見通しで、各社は株主還元を強化するほか、債務を返済して財務体質も改善。さらには積み上がった手元資金を使って業界再編に乗り出す可能性もあると報じていた。

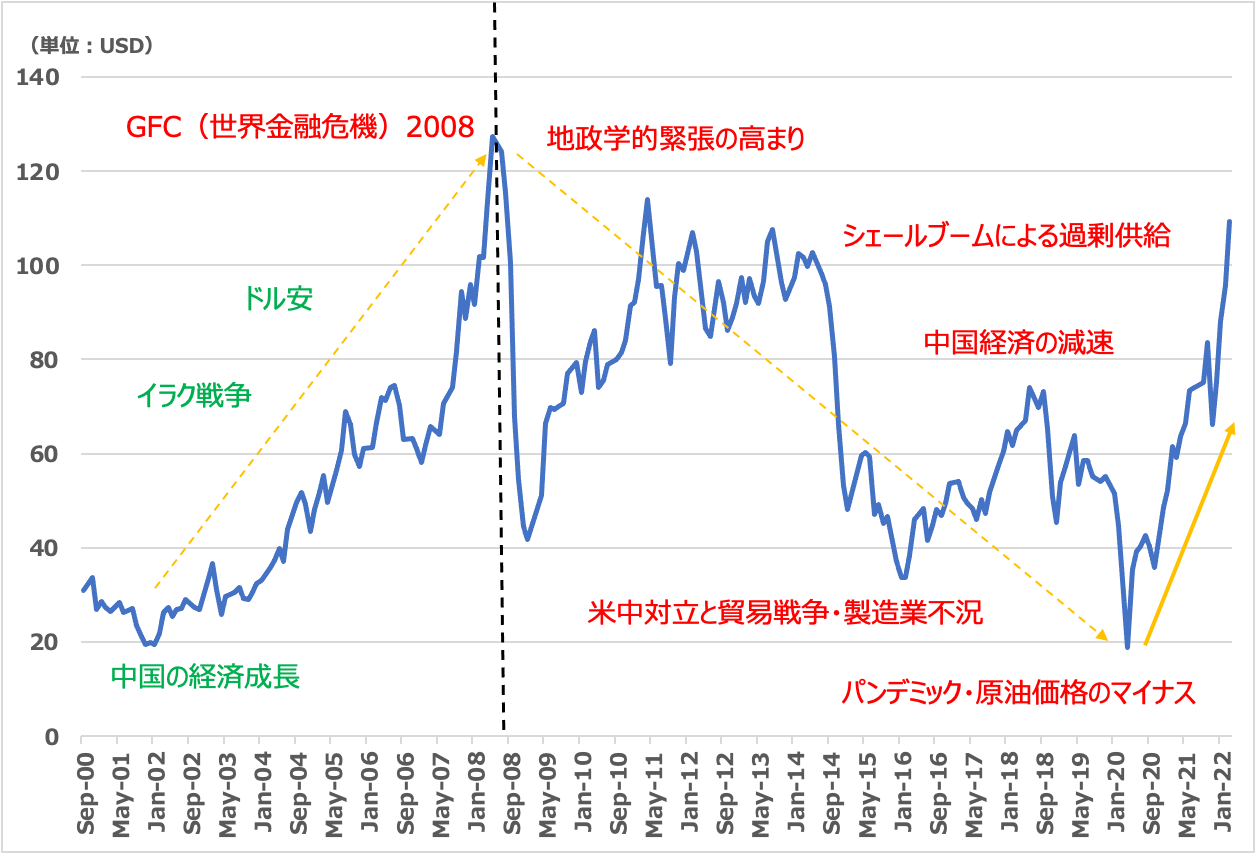

以下は1970年以降の原油価格の動向を示したものである。直近ではピークアウト感も出ているものの、再び上昇傾向を示している。ロシアによるウクライナ侵攻、ハマスによるイスラエルへの攻撃だけではない。紛争の火種は世界のそこかしこで燻っている。しばらくは原油価格の下値は固そうだ。

JPモルガンは2022年、コモディティにおける長期のダウンサイクルは終わり、新たなコモディティの上昇、特に原油の上昇サイクルが始まったと指摘している。世界は次のコモディティの「スーパーサイクル」に突入したという予測である。

過去100年間で、一般的に4回のコモディティスーパーサイクルがあったと言われている。前回の1つは1996年に始まった。そのスーパーサイクルは2008年(拡大の12年後)にピークを迎え、2020年(12年の収縮後)に底を打ち、新しいスーパーサイクルの上昇局面に入ったというものだ。

1996年からのスーパーサイクルをけん引した重要なドライバーは、中国を含む新興国の経済的な台頭であった。当時、米ドルは弱含んでおり、資産運用会社はポートフォリオを分散させるためにコモディティへのエクスポージャーを追加するケースが増えていた。その後、2008年の世界的な景気後退は、欧州(2011年)と中国(2015年)のさらなる減速と相まって、コモディティ価格を下押し。トランプ政権時代の「貿易戦争」やそれに続く世界的な製造業の不況、そして原油価格を史上初めてマイナスの領域に送り込んだ悲惨なパンデミックを経て、12年のダウンサイクル(価格下落サイクル)の終わりを告げたと見ている。

化石燃料業界が取り組む低炭素事業CCS

世界各国の企業が開発にしのぎを削る、二酸化炭素の回収プロジェクト「CCS」

コロナ禍を経て経済活動が正常に戻ってきているため、世界における石油需要は増加している。一方、ESGバブルの波は後退しつつあるものの、地球温暖化を抑えるためには中長期的な視点で脱炭素に向けたエネルギー転換を進めることが求められている。

エネルギー業界の復活が鮮明となる中で、今後、中長期的な視点での脱炭素に貢献すると想定されている事業がある。二酸化炭素の回収プロジェクト「CCS」だ。地球温暖化対策として世界各国の企業が現在CO2の回収、貯留技術であるCCSの開発にしのぎを削っている。

CCSとは「Carbon dioxide Capture and Storage」の略で、発電所や化学工場などから排出されたCO2を他の気体と分離させた上で回収し、地中深くに圧入、貯留する技術のことである。資源エネルギー庁のHPでは、国際エネルギー機関(IEA)の報告書において、パリ協定で長期目標となった「2C°目標」を達成するため、2060年までのCO2削減量の合計のうち14%をCCSが担うことが期待されていることを紹介している。

また、「CCS」を発展させた「CCUS」にも期待が集まっている。「CCUS」は「Carbon dioxide Capture, Utilization and Storage」の略で、CCSで回収したCO2を、貯留するだけではなく、他のものに利活用する技術だ。

例えば米国では、CO2を古い油田に注入し、油田に残った原油を圧力で押し出しつつ、CO2を地中に貯留するというCCUS事業がすでに行われており、CO2削減と石油の増産が同時に実現できるビジネスとして成立しているという。

エクソン・モービルがCCSとCCUSの事業化で有利だと言える理由

一方で、CCSとCCUSを事業化するにあたっては、課題も多く存在する。最も大きいのがCO2を分離し回収する際にかかるコストだ。また、十分な量のCO2を貯留するための地層を探し出すのも、容易なことではないという。

エクソンは30年以上にわたってCO2を回収し、輸送して地層へ安全に注入するという実績を持っており、現在も技術を磨いてきている。さらにこれまで化石燃料の掘削をしてきたことから、回収したCO2を貯留するための地層をすでに持っている。これはCCSとCCUSを手がけるにあたり有利な点である。

ロイターの4月20日付けの記事「CO2回収・貯留、2050年までに市場規模4兆ドル=米エクソン」によると、エクソンはこの分野の市場規模が2050年までに4兆ドルになるとの試算を明らかにしている。同時期の石油・ガス市場の規模が6兆5000億ドルと推計されているため、CCS事業はその6割程度に相当することになる。

この技術が注目を浴びている理由はもう1つある。それは2022年8月に可決されたインフレ抑制法(IRA)に含まれる税制優遇措置だ。2022年11月19日付けの米CNBCの記事「The big new Exxon Mobil climate change deal that got an assist from Joe Biden(ジョー・バイデンからの支援を受けたエクソン・モービルの気候変動に関する新しい大型契約)」によると、インフレ抑制法は、エクソンの手がけているようなCCS取引がトレンドになるかどうかを決定付けるかもしれないと指摘している。

IRAには産業用途からの炭素回収に対する税額控除を拡大することが盛り込まれており、炭素回収に対する既存の税額控除が1トン当たり45ドルから85ドルに引き上げられる。こうした動きは、大手石油会社の低炭素化ビジネスの将来を占う上で重要な意味を持つ可能性がある。

エクソンは2023年のエネルギープロジェクトへの投資額を230億から250億ドルとする計画を明らかにした。2027年までは毎年200億~250億ドルの投資を計画しており、化石燃料事業への投資と両睨みで低炭素事業への投資も加速し、水素や二酸化炭素の回収・貯留(CCS)などを事業の柱に育てるとしている。

石原順の注目5銘柄