世界第5位の半導体メーカー。主力の事業セグメントは、半導体ソリューションとインフラストラクチャソフトウェア

ブロードコム[AVGO]は、世界第5位の半導体メーカーです。半導体業界のうち、CPUやGPUといったロジック半導体(演算処理や機器の制御)の分野で事業を展開しています。ティッカーが[AVGO]となっている理由は、前身のアバゴ・テクノロジーを引き継いでいるためです。

同社は2016年にHP(ヒューレット・パッカード)[HPQ]の半導体部門を起源とするアバゴ・テクノロジーが、旧ブロードコムを買収し誕生しました。社名は知名度が高かったブロードコムに変更されました。

アバゴ・テクノロジーは、ハイエンドスマートフォンに使用されるRF(高周波)フィルターやパワーアンプなど無線通信をはじめ、有線インフラや企業向けストレージを展開していました。一方、旧ブロードコムはスイッチや通信機器向け半導体、Wi-FiやBluetooth通信のための接続チップなどを展開していました。

現在では、無線通信向け半導体に強みを持ち、無線(ワイヤレス、ブロードバンド)および通信インフラ向けの半導体を主力に、データセンター、ネットワーキング、ソフトウェア、ブロードバンド、ワイヤレス、ストレージ、産業などの重要な市場にサービスを提供しています。

特に大きな顧客はアップル[AAPL]で、売上の20%がアップルによるものとなっています。そのため、2023年1月にニュース(アップルが2025年にはブロードコム製から自社製のチップに変更することを示した)が出た時には、同社株は5%近く下落したこともあります。しかし最近、改めて数十億ドル規模の供給契約が締結され、2027年までは同社製のチップを使われることとなりました。

展開する事業セグメントは、半導体ソリューションとインフラストラクチャソフトウェアの2つです。半導体ソリューションが売上の78%を占めます(2022 年度売上332億ドル)。半導体ソリューションはさらに、ネットワーキング(総売上高の20%)、ワイヤレス(同23%)、ブロードバンドインフラストラクチャ(同18%)、サーバーストレージ(同17%)で構成されています。

ソフトウェア部門では、サイバーセキュリティやSAN(Storage Area Networking)などを提供しています。売上構成比は22%ですが、同社では5割まで引き上げたいと考え、買収による事業拡大に注力しています。

例えば、2019年8月にはエンドポイントセキュリティ製品やEメールセキュリティ、WEBセキュリティゲートウェイを展開するウイルス対策ソフト大手のシマンテックの法人向け事業を107億ドルで買収(うちサイバーセキュリティ事業は2020年1月にアクセンチュアに売却)しました。2022年5月にもITインフラストラクチャの仮想化市場で世界一を誇るVMware[VMW]の買収を発表するなど(この件については後述します)ソフトウェア部門を強化しています。

AI需要を直接享受できる技術、製品を展開

主力の半導体ソリューション部門で売上の40%をもたらしているネットワーキングはAIの採用拡大による恩恵を受けています。AI(人工知能)は、機械学習と呼ばれる膨大なデータ量の計算を行い、AIに学習させてAIの頭脳となる「AIモデル」を作り、出力するにも膨大な計算を行います。データセンターは膨大な処理能力を求められます。つまり高速な計算処理機能が必要であり、そしてその処理には、高いパフォーマンスのネットワーキングソリューションが必要となります。

International Data Corporation の世界人工知能支出ガイドによると、世界のAI支出は 2022 年~2026 年にかけて 27%の年平均成長率(CAGR)で拡大すると予測されています。AI市場拡大に伴いハイパースケール市場も拡大します。世界のハイパースケール市場は2021年~2026年にかけて毎年20%成長すると予想されています。ハイパースケールサイトの数は5年前の約500サイトから、2024年末までに1,000サイトを突破すると予想されています。現時点でも約314が開発中となっています。

同社は初期からAI 固有のネットワーキング製品に注力してきたリーディングカンパニーであり、ハイパースケーラー(100万台以上の巨大規模なサーバーを保有する企業)やクラウド大手に採用されてきた実績を持ちます。今では、イーサネットスイッチチップ市場においては80%という驚異的な市場シェアを獲得しています。

ネットワーキングでは、同社はハイパースケール向けの「Tomahawk」、企業向けの「Trident」、通信事業者/サービスプロバイダ向けの「Jericho」から成る3つの主要なスイッチチップ製品を提供しています。

最近発表されたイーサネットスイッチング「Tomahawk 5」と「Jericho 3 AI」は、データセンターやHPC(ハイパフォーマンス・コンピューティング:膨大なデータに対し複雑な演算処理を高速に行う)環境でAI および機械学習(ML)を高速化するように設計されており、AI開発に不可欠な存在となっています。

製品別で特徴を述べると、Tomahawk 5チップは業界最高帯域幅のスイッチチップで、データセンターにおける次世代HPC および AI/ML 要件に大きなメリットを与えると見られています。また、ハイパースケールデータセンターを対象としたJericho3-AIチップは最大32,000台のGPUユニットを接続し、同時に完了時間を10%短縮し、他の代替製品と比べてもAIアクセラレータを 10%効率的に実行できると言います。

同社によると、マイクロソフト [MSFT] は現在、この新しいJericho3-AI チップの半分の速度の古いシステムを使用して GPTトレーニングを実行していると言います。それを考えるとJericho3-AI チップはマイクロソフトにとって魅力的であり、切替えの可能性は高いと言えるでしょう。

いずれも本格的な出荷はまだのようで、現在のAI売上は約75%が Google TPUによるもののようですが、決算発表時に2つのスイッチチップが大量の受注を受けたことが報告されており、今後数四半期に渡り業績寄与が続く見通しです。同社は、AIイーサネットスイッチからの収益について、2023年には8 億ドルになると予想しています(2022年度の2億ドルから4倍)。

また、高速演算処理の面で、同社は超特殊なタスク向けに設計される特定用途向け集積回路チップ(ASIC:エーシック)の市場で35%のトップシェアを獲得しています。同社のASICは、機械学習とAI に関連するハイパースケールクラウドプロバイダをターゲットとしています。AIの採用拡大を背景に需要が拡大しており、同社におけるAI ASICの生産量は2018年の3倍に増加しています。

足元で収益の伸びを牽引しているのは、グーグル[GOOGL](アルファベット)独自に開発された特定用途向け集積回路(ASIC)「Tensor Processing Unit(TPU)」です。TPUは機械学習(ML)/深層学習(DL)に特化して設計されたマイクロプロセッサで、CPUやGPUなどの汎用プロセッサよりも効率良く ML/DL演算ができることを特徴とします。

足元では、TPU に対するグーグルからの注文が加速しているそうです。旺盛な需要を受け、2023年におけるクラウドカスタムチップ(ASIC)の売上高は、2022年の20億ドルを大きく上回る30億ドルと予想されています。今後もグーグルからの受注増は続く見込みで、2024年度に売上高は 40億ドルを超えていく可能性もあると言います。

イーサネットスイッチの需要増、グーグルによるTPUへの需要を背景に、AI関連売上の見通しは実に明るく、AI関連売上は2023 年度に約 41 億ドル、2024年度には約 78億ドルに倍増すると予想されています。これに伴いAI関連売上が半導体売上高に占める割合は、2022年度の10%→足元約15%→2024年には25%を超える見通しです。

高い収益力とキャッシュフロー創出力、株主還元を評価

Vmwareの610億ドルの買収もあり、同社には390億ドル以上の借入があります。2023年7月末時点で、現金を除いた純有利子負債は自己資本の1.24倍の規模となっています。一方、自己資本比率は30.6%、流動比率は2.5倍となっており、支払い能力には問題ありません。さらに言うと、同社のキャッシュ創出力を考慮すると、この借入レベルでは懸念材料とはなりません。

同社は製品ポートフォリオの拡大と高付加価値化により、高い利益率を実現しています。総利益率は66.6%(2022年度。同業種は54.6%)、営業利益率42.84%(同18.6%)、ROE 48.2%(同17.8%)と言う内容で、いずれも同業種を大きく上回る水準です。この高い収益性により、キャッシュフローも一貫してプラスで推移しています。

フリーキャッシュフローは過去5年間平均20.1%で増加を続け、足元TTM(12ヶ月間)フリーキャッシュフローは171億ドルと2022年から18.5%増加しています。負債の負担は大きめですが、このキャッシュフロー創出力で十分支えられるはずです。さらにVMwareの買収により、収益基盤の安定性がさらに高まることも評価するところです。SaaSビジネスによる利益改善も期待できるかと思います。

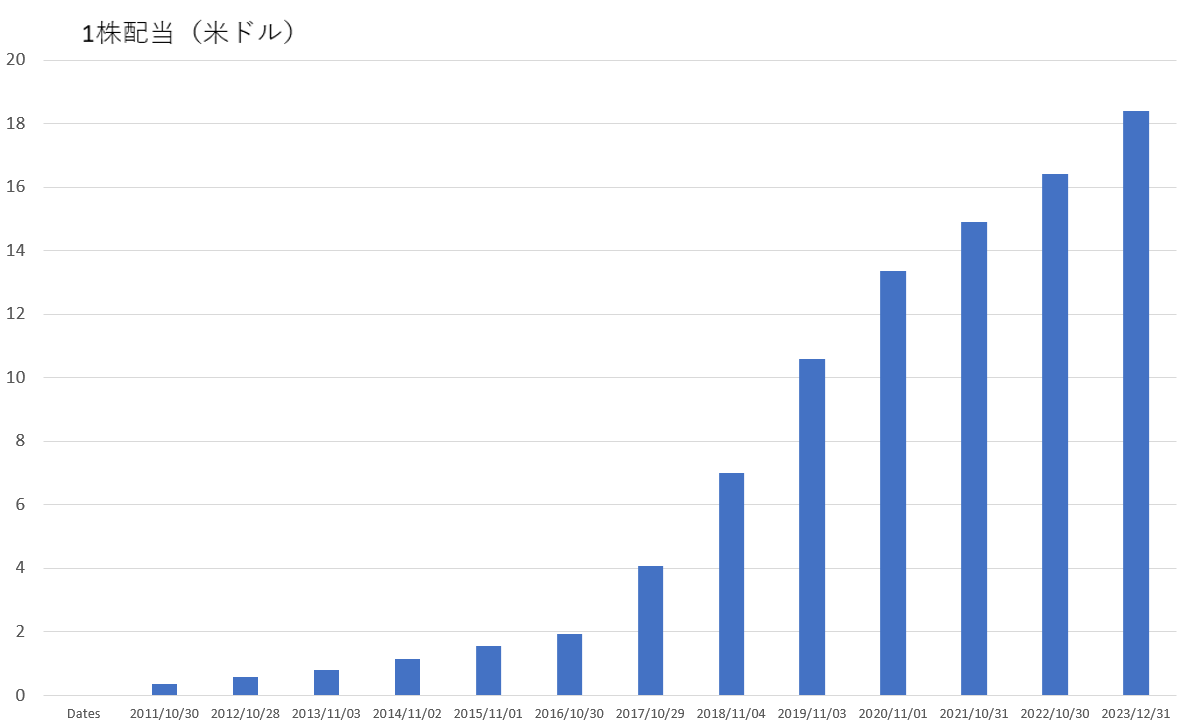

そしてキャッシュフローは株主還元にもしっかり向けられています。まず、同社は自社株買いを実施しており、この第 3 四半期だけでも 290万株を21億 7000万ドルで買い戻しています。そして配当も13年連続で増配しています。直近では一株当たり4.60 ドルの四半期配当が支払われました。

配当利回りは2.1%と目立たないですが、配当成長率は10%を超えており(TTMで12.2%、5年間平均で21%)、また配当性向は56%と持続可能性を残しています(ただし、VMwareの買収により、フリーキャッシュフローの配分が返済に移されると増配率や自社株買いは鈍化する可能性はあります)。

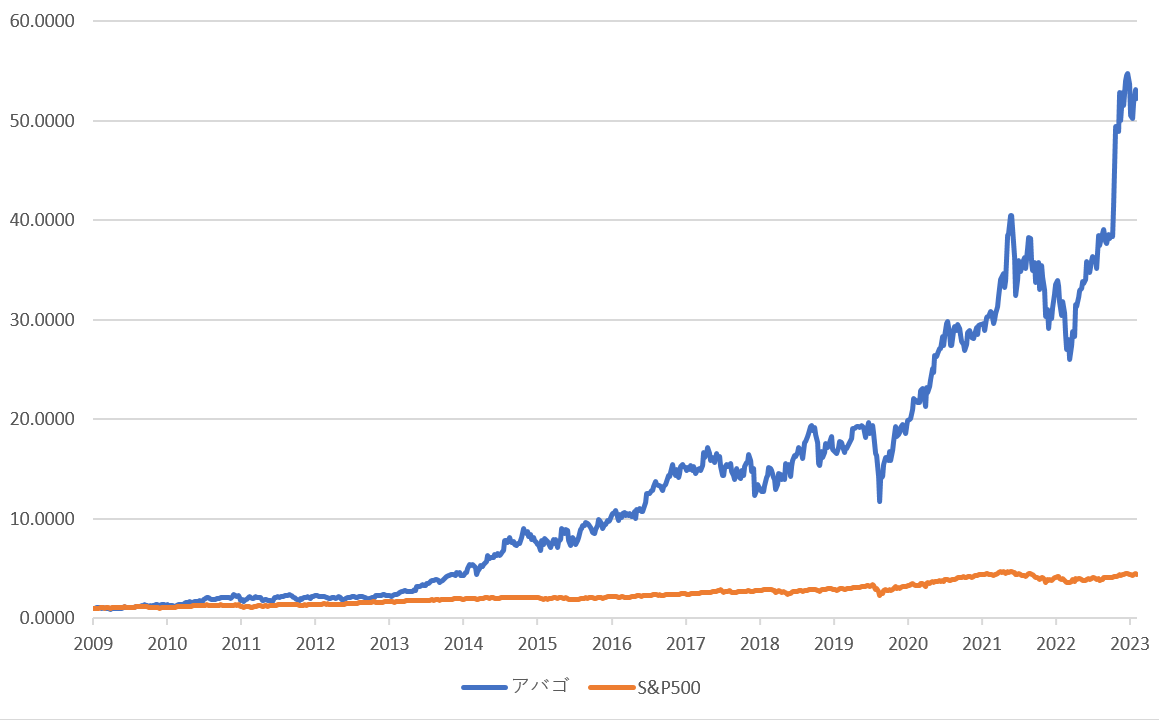

株価は、エヌビディア[NVDA]を中心としたAI関連株が人気化する中、同社株も買われ年初来+52%のパフォーマンスを見せています。ただ、それでも予想PERは18倍程度と高くありません。

株価の重しとなってきたVMware買収の可否(10月末に完了予定とアナウンスされた)とAppleのライセンス契約問題(2027年まで同社製チップが使われることとなった)というリスクが解消された今、同社株は今後数年間で大きく飛躍する可能性あると思います。50%近いフリーキャッシュフロー利益率を持ち、それが成長投資、力強い配当成長率と安定的な配当利回りを持っていることを考えると、魅力的な銘柄だと思います。