米ドル/円 週間予想レンジ:129.00~133.00

メインストラテジー:押し目買い

・FOMC次第で波乱

・波乱でも堅調か

・無風通過の可能性も

アナリシス:

米ドル/円相場は先週保ちあい、値幅も限定的であった。今週の米連邦公開市場委員会(FOMC)待ちなので、ごく単純な値動きだったが、じわじわ地合いの改善が見られた。

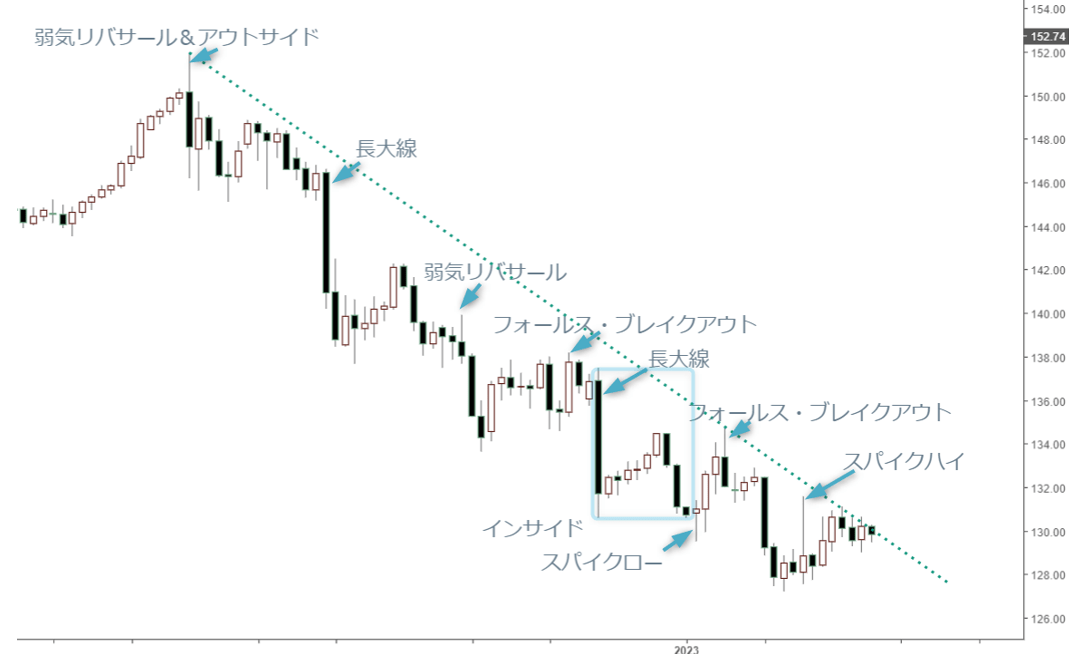

なにしろ、先々週は切り返し、一旦下げ止まりを果たした。さらに先日の大幅続落は一旦127.46円をトライしたこと、また先々週の安値が127.22円まで一旦更新したことに鑑み、同週の切り返しが重要なサインを灯したわけで、先週の値幅限定自体が切り返しの一環と位置付けられる。

先々週は日銀会合があっただけに、事前の憶測が多かった。日銀会合で緩和政策の再修正ありと市場関係者らの思惑が濃厚だった上、一部の過激な予想では、イールドカーブ・コントロール(YCC)の撤回や利上げさえ見込まれた。こうした予想が出た分、もはや売られ過ぎの状況が一段と深刻化し、これからの底打ちになるタイミングのため、先々週から先週までの値動きは、底打ちの一環や前兆とみている。

そもそも1月16日の一旦安値更新自体、2022年高値から反落波の一環として位置づけできるものの、その延長で大分行き過ぎをもたらし、前述のような過激な噂が影響した結果であった。そのため、先々週、日銀政策の維持により、一旦131.59円まで急伸したのも当然な成り行きだった。要するに、投機筋が一旦一掃されたわけだ。2022年12月安値に連結する支持ラインの制限もあり、下値余地があっても127円関門前後に制限される可能性が証明されたと言える。

ただし、日銀政策に関する思惑が根強い。そのため、底打ちされたとしても、なお安値鍛錬の時期にあり、先週の値幅限定自体も想定の範囲内だ。プライスアクションの視点では、安値再更新があって、1月6日の陰線自体が「フォールスブレイクアウト」のサインとして成立、仮に一旦底打ちがあっても、同日高値の134.79円を上回らない限り、弱気変動に留まるため、楽観過ぎる見方も禁物だ。

今週の米連邦公開市場委員会(FOMC)の結果次第とはいえ、続伸しやすい地合いにある、というメインシナリオは不変である。あくまで底打ちの一環としてみなされ、たちまち強気変動に復帰するとは限らないが、底固い推移が見られるだろう。

目先の焦点はやはり18日罫線が示した「スパイクハイ」のサインや同日から形成してきた「インサイド」にあり、同日高値131.59円ブレイクの有無が肝心である。終値をもって同水準を上回れば、日足における大型「下落ウェッジ」の上放れにつながるから、一段堅調な値動きをもたらす見通しだ。

豪ドル/円 週間予想レンジ:92.00~95.00

メインストラテジー:押し目買い

・上放れを果たした

・強気基調を強化

・上値を試す機運

アナリシス:

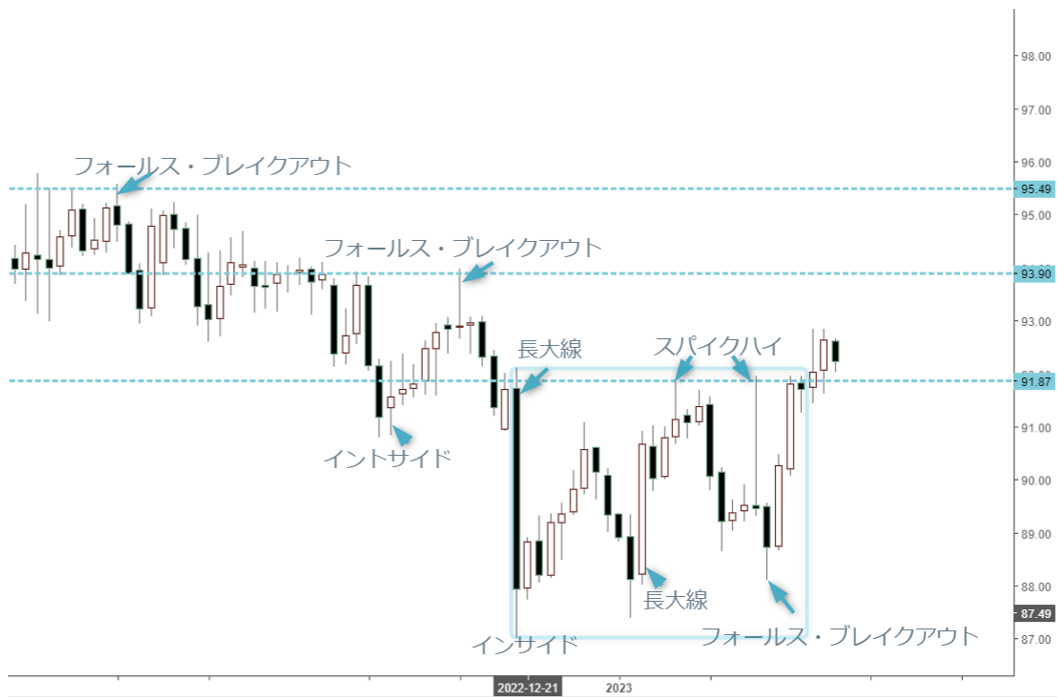

豪ドル/円相場は先週大きく続伸し、92.85円の打診をもって上放れを果たした。1番大きなポイントはやはり2022年12月20日の高値を上放れしたこと、同日から1月24日にまた大きな「インサイド」のサインを灯していただけに、高値再更新でこれからの上値余地を大きく拡大したと言える。

そもそも上放れ自体が紆余曲折であった。先々週再度波乱した分、上放れに失敗する可能性もあった。日銀会合があった1月18日に一旦92円関門直前まで迫ったものの、その後一転して大きく売られ、翌日88円関門直前まで打診と、過激な変動ぶりを見せただけに、その後の底割れ回避が非常に重要なサインとなった。

1月9日も一旦92円関門手前まで迫った。しかし、日銀政策に関する噂に左右され、大きく反落。再度88円後半の打診をもって上放れの一旦失敗を示唆していた。ただし、底打ちの構造、即ち日足における「ダブル・ボトム」の構造を維持したことで上値志向自体が維持されると推測していたが、結果として正解であった。

この意味合いにおいて、先々週の波乱は強気の見方を検証する好機でもあった。また1月18日の波乱が大きかった分、先週の続伸や上放れを本物と見なせるだろう。言ってみれば、18日の「スパイクハイ」のサインは典型であった分、その否定(上放れ)がもたらす意味合いが大きい。

繰り返し強調してきた通り、豪ドルの優位性を検証するもっとも大きなサインは、2022年12月20日の大陰線に対する安値再更新回避にあった。他の主要クロス円が軒並み同日安値を大きく割り込んでいたなか、豪ドル/円は同様の値動きを回避。また先週の上放れがあっただけに、これからの強気変動を示唆している。

12月20日高値の92.11円をブレイクしていく公算が高く、一気に上放れするより、多少の紆余曲折が想定されるが、上放れさえ確認できれば、豪ドルの優位性が一段と証明され、また新たな変動レンジ入りが示唆される。先週の値動きはまさにその証明となったわけだ。

つまり、プライスアクションにおける重要な視点として、昨年12月20日の大陰線に包まれる形で大きな「インサイド」のサインを形成していたが、同サインの上放れを確認した以上、新たなレンジ入りを確認でき、強気変動を維持できるだろう。また同「インサイド」の中における波乱が「コップの中の嵐」とみなされ、「嵐」が多かった分、これからの強気変動を一段と証明できる。

今週の米連邦公開市場委員会(FOMC)次第で、また波乱があってもおかしくないが、総じて底固く、押し目買いのスタンスを維持。場合によっては、押し目待ちに押し目なしのリスクも意識し、更に高値を追う展開もあり得る。