ロシアのガス供給停止で冬に在庫枯渇の懸念

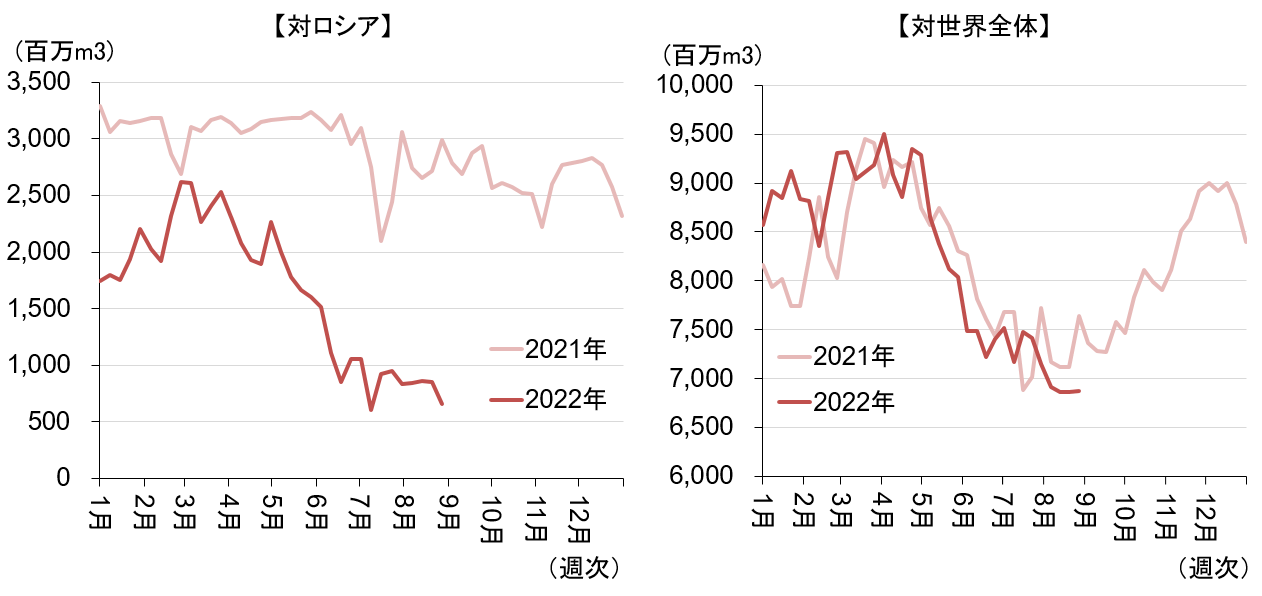

ウクライナ侵攻に伴うロシアと欧州の関係悪化を受けて、ロシア国営ガスプロムが欧州連合(EU)諸国向けの天然ガス供給を相次いで削減した。これにより、EUのロシアからの天然ガス輸入量が春から大幅に減少し、6月中旬には2021年の水準の2~3割程度まで落ち込んだ(図表1左)。

一方、その代わりに米国などからの液化天然ガス(LNG)の輸入やノルウェーからのパイプライン経由での輸入が増加したため、輸入全体で見れば昨年比での減少幅が限定的にとどまってきた。ただ、足元ではロシアからドイツ向けの天然ガス供給の大半を担うパイプライン「ノルドストリーム1」がほぼ完全に停止するなど(※1)、いよいよ輸入の減少が顕著となりつつある(図表1右)。

※ データは9月7日時点

在庫目標を前倒しで達成したが、予断を許さない

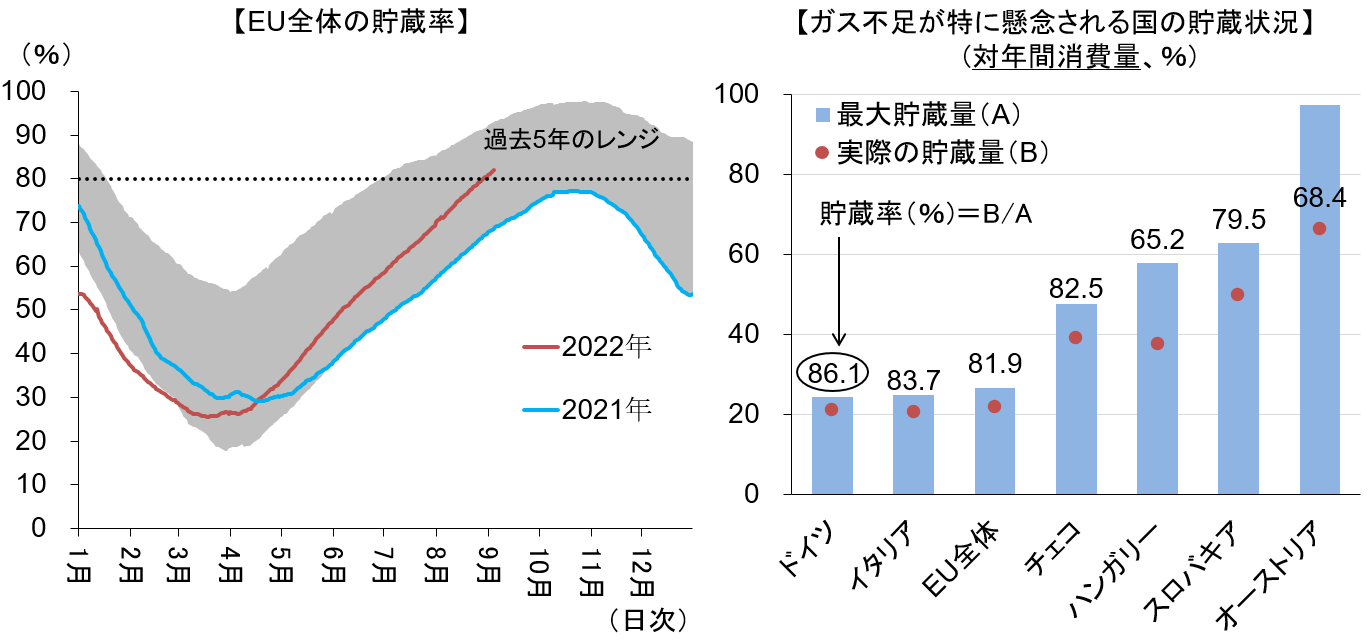

欧州は例年夏期に天然ガス在庫を蓄え、冬期に在庫を取り崩すことで暖房需要等に対応するが、2022年は十分な在庫を確保できず冬期に在庫が枯渇する懸念がある。このような中、EUはロシア以外からの輸入拡大等によって8月までは在庫確保が順調に進み、事前の対応策として設定した「11月1日までに貯蔵率80%を確保する」目標を2ヶ月前倒しで達成した(図表2左)(※2)。

この貯蔵率の数字を見ればすでに十分な量が確保された印象を受けるかもしれないが、対年間消費量の貯蔵水準を確認すると楽観視はできない。

国際通貨基金(IMF)がガス不足のリスクが高いと指摘(※3)するドイツ、イタリア、チェコ、ハンガリー、スロバキア、オーストリアの6ヶ国に注目してみると、特にドイツとイタリアは国内の貯蔵能力が年間消費量の2割程度と小さく、貯蔵率目標を達成したとしても国内の在庫だけでは年間消費量の6割以上を占める11~3月の冬期を乗り切るのに十分とは言えない(図表2右)。

もしEUの第1位、第3位の経済大国である両国がガス不足に陥れば、欧州経済にも甚大な影響が及ぶ懸念がある。

※ データは9月4日まで。

ガス消費の削減と追加のLNG調達がカギ

EU当局は、まさに今現実味を帯びているように、ロシアからの天然ガス供給が完全に停止する事態を視野に入れて在庫確保以外にも事前準備を進めてきた。具体的にはLNG 調達の拡大とガス消費の削減である。

LNG 調達については上述のとおり一定の効果を発揮してきたが、さらなる調達拡大においては受入基地や域内パイプラインなどの輸送能力が供給制約となりうる(例えば、大規模な受入基地を有するスペインからフランスへの輸送能力が乏しい)。

そのため、ガス不足懸念が強いドイツは今後国内の少なくとも2ヶ所に新規の受入基地を建設するほか、再ガス化設備を搭載し、工期を大幅に短縮できる浮体式LNG受入基地(以下FSRU)も導入する。

9月7日時点の報道によれば、同国は計5基のFSRUのリースを計画しており、うち2基は早ければ年内の稼働開始が見込まれる。供給能力はロシアからの天然ガス輸入の2割以上、5基合計で5割以上を補えるという。

一方、ロシアからの輸入減少分の全量をLNG で埋め合わせることは非現実的であるため、国内のガス消費の削減も重要となる。EUは7 月末に「8月から2023年3月までガス消費量を過去5年平均比15%削減」を目指すことで合意している。

また、ドイツは2023年初めごろに懸念される在庫枯渇を回避するために消費量を 20%削減する必要があるとの認識を示しており、状況次第では共通の目標以上の消費削減を進める見込みである。私の試算では、ドイツは消費量の20%削減を達成して、ようやく今冬の在庫枯渇をなんとか回避できるかどうかの瀬戸際にあると見ている。

今冬を乗り切れても経済に打撃。ガス不足懸念は2023年も続く

上記取り組みによって今冬のガス在庫の枯渇を回避できたとしても、経済への打撃は不可避である。ユーロ圏の直近8月の消費者物価上昇率(速報値)が同圏創設以降最高の前年比+9.1%を記録するなか、ガス不足懸念を受けてガス・電力価格の高騰が続き、高インフレの長期化と家計の消費意欲減退が懸念される。

産業部門ではガス消費量の多い化学品や鉄鋼、ガラス産業などを中心に消費削減策による生産抑制の影響を受けやすいとみられる。また、金融面では中央銀行に対する引き締め圧力が強まり、財政面では政府が家計・企業の負担軽減策を実施するための原資確保が課題となる。ガス不足懸念と急激な物価上昇との複合が経済、金融・財政のあらゆる面で欧州を圧迫し、景気後退入りのリスクを高めている。

また、ガス不足の懸念が今冬で終わるとは限らない。今冬に在庫をほぼ使い尽くしてしまうと、来冬に向けた在庫積み増しの出発点が2022年よりも低くなり、場合によっては2022年よりも状況が厳しくなる可能性がある。EUが2023年もLNG調達の拡大とガス消費の削減に取り組まなければならないことは確実だろう。

(※1)ノルドストリーム1の供給量は6月中旬に2021年の水準の6割減まで減少し、7月末には8割減、8月末にはほぼ完全に供給が停止している。9月7日時点で供給再開の目途は立っていない。

(※2)ガス不足のリスクが大きいドイツはEUの貯蔵率目標とは別に「10 月 1日までに 85%、11 月 1 日までに 95%」というより厳しい目標を掲げており、後者の95%の達成が危ぶまれている。

(※3)IMFは天然ガス輸入における対ロシア依存度やエネルギー消費における天然ガス依存度の高さを念頭に、上記6ヶ国のガス不足懸念が強いと指摘している。International Monetary Fund (2022/7/19) “Natural Gas in Europe: The Potential Impact of Disruptions to Supply”を参照。

コラム執筆:堅川 陽平/丸紅株式会社 経済研究所シニア・エコノミスト