先週の動き、3週間ぶり安値から反転もパウエルFRB議長の講演で押し戻される

先週のニューヨークコメックスの金先物価格(NY金)は、週初めに前週からの下げから反転し、反発基調を高め1,780ドル近辺まで水準を回復したものの、週末にかけて上げ幅を削ることになった。

米連邦準備制度理事会(FRB)のパウエル議長が8月26日の講演で、高インフレの抑制について「やり遂げるまでやり続けなければならない」と利上げ継続を強く表明したことを受け、今後の米長期金利の上昇とそれに伴った米ドル上昇を予見した金市場は、ファンドが売りで反応することになった。

週末8月26日のNY金の通常取引は前日比21.60ドル安の1,749.80ドルで終了。週間ベースでは、13.10ドル(0.74%)下落で2週連続の下げとなった。レンジは1,740.20~1,778.80ドルとなったが、取引の中心価格帯は1,760ドル台だった。

週初めまで前週に続いて下げ基調(6営業日続落)となり、3週間ぶりの安値である1,748.40ドルで8月22日は終了。その後、ドル指数(DXY)の上昇が続き、一時は109ポイント台と20年ぶりの高値水準となったものの上値の重さを感じさせると、NY金は水準を維持し、むしろ反発に転じていた。

これはDXYの上昇が、米ドル高というよりもロシアからのエネルギー供給の遮断を手掛かりとしたユーロ安が押し上げ要因となっており、力強さに欠けたことが背景にある。

さらに日足ベースで前週から続落の過程で、アジアを中心にした実需の押し目買いが伝えられたことがあった。しかし、それも週末8月26日の下げで、結局、週初めの水準(1,748.40ドル)に押し戻されて終了(1,749.80ドル)となった。

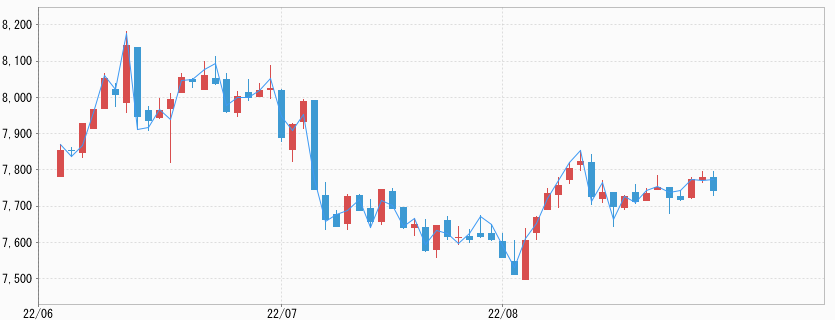

この間の国内JPX金は、NY金の値動きに沿った値動きとなった。このところ国内価格に影響が大きい米ドル/円相場は、136、137円台に滞留したことから変動要因としては後退したものの、NY金の上下動を相殺し価格変動を抑えた印象の1週間となった。

JPX金のレンジは7,590~7,716円と小幅なものにとどまったが、この数字は8月26日の日中取引までの結果であり、パウエルFRB議長の講演を受けたNY金の動きは反映されていない。

パウエル講演、8分40秒に込められた強力なメッセージ

8月26日、ワイオミング州のジャクソンホールで開催されたカンザスシティー地区連銀主催の経済シンポジウムでのパウエルFRB議長が講演した。この講演は注目度が非常に高かったが、予定時間30分のところ、わずか8分40秒で終了した。

しかし、短時間ではあるもののFRBのインフレ対応に関する指針を明確に示した。むしろ短時間ゆえに要点を押さえ、市場に対するメッセージ性は高まったと思われる。

パウエルFRB議長は、物価が上がり利上げしては失業率が上がると、慌てて利下げする対応を繰り返し、その結果高インフレが長期化した1970年代の金融政策の失敗例を挙げ、「歴史は時期尚早な金融緩和を強く戒めている」とした。

「やり遂げるまでやり続けなければならない」と、2%インフレ目標達成に向けた利上げ継続を強く示唆した。その過程で「家計や企業にある程度の痛みが伴う」とした。「インフレを抑制するための不幸なコストはかかるが、物価の安定を取り戻せなければより大きな痛みを伴う」と訴えた。

7月の利上げで政策金利の上限は2.50%に達しており、この水準は従来からFRBが景気を熱しも冷やしもしない「中立金利」としている水準となる。この水準を上回れば上回るほど、景気にブレーキをかけることになるが、パウエルFRB議長は「ここで(利上げを)止めることはない」と明言した。

物価を下げるために「(1.8%程度の)潜在成長率を下回る成長を続ける必要がある」とし景気の下支えよりも物価抑制を強調した。

内容としては直近の複数のFRB高官の発言内容と大差はなかったが、それ以上に掲げた表現や事例から引き締めスタンスの強さを印象付けた。利上げ強硬策に関してパウエルFRB議長から何か妥協的な発言が飛び出すことを期待した市場は、足元をすくわれることになった。

大きく反応したのは、報じられているように株式市場である。この夏場に2023年早々の利下げ観測まで織り込んで買い戻されていたが、ダウ30種は1日で1,000ドルを超える下げを記録し、ナスダック総合株指数は約4%急落し、1日としては6月16日以来の大幅な下げとなった。NY金の8月26日の下げ率は1.2%だった。

複数のFRB高官が事前にパウエル議長講演に沿った発言

パウエルFRB議長の講演前に複数のFRB高官の発言が伝えられていた。

先行したのは、8月18日に米ウォール・ストリート・ジャーナルのインタビューに応じたセントルイス連銀のブラード総裁だった。9月のFOMCについて「私は現時点では0.75%利上げに傾いている」とした上で、早期の利下げを期待する市場は「間違いなく時期尚早」としていた。

さらに、高いインフレ率は「ウォール街の多くの人々が考えているよりも、もっと長く続くだろう」と指摘していた。同総裁は2022年のFOMCの投票権を有し、ここまで急ピッチの利上げを事実上リードしてきたことで知られる人物でもある。

パウエルFRB議長のジャクソンホール講演の前日には、大会ホストのカンザスシティー地区連銀のジョージ総裁が、「FRBは未だ政策金利を景気抑制的な水準まで引き上げておらず、当面は4%を上回る地点にもっていく必要があるかもしれない」と発言。FRBが向かおうとしている最終地点について明確に伝えることが非常に重要と述べていた。

さらにセントルイス連銀のブラード総裁は、ここでも、年末まで政策金利を3.75~4.00%に引き上げたいとの認識を改めて示した。利上げの「前倒し」を支持するのは「インフレ対策に真剣であるためだ」と説明した。

同総裁は、FRBの信認という点で気を使っており、市場のインフレ期待の高まりを抑えるのが重要としていた。このあたりは、パウエルFRB議長が「現在の高インフレが長引けば長引くほど、高い物価上昇率が続くという予想が定着する可能性が高くなる」と述べ、期待インフレ率を抑制する意向を示したのと同じ内容となる。

一方、アトランタ連銀のボスティック総裁は、引き締めサイクルの主な部分を年内に完了することを望んでいるとした。

その場合、年末までに3.5~3.75%になるとしていた。さらに、(このくだりがポイントだが)FRBの大幅引き締めにより景気が幾分弱まることが想定されるが、そうした状況に「安易に反応する誘惑に抵抗し」、引き上げた金利水準を維持し「インフレ率を目標の2%に確実に向かわせるようにすることが極めて重要だ」とした。

景気に陰りが出たとしても、すぐに利下げなどありえないという内容で、パウエルFRB議長の発言内容そのものと言える。

こうみるとFRB内部の引き締めに関する意見は、ほぼ一枚岩といえ、わずか8分40秒で終了したパウエルFRB議長の講演は、インフレ抑制に向け揺るがぬ決意表明の場であったといえそうだ。

一方、市場では強気の引き締め策の長期化が米経済の腰折れを招かないか、不安心理が一気に広がることになった。

今週の展望、NY金は1,710~1,750ドル、国内金価格は7,580~7,720円を想定

先週の講演で金融引き締め策の長期化を示唆したパウエルFRB議長だが、9月20~21日に予定されている次回の米連邦公開市場委員会(FOMC)の決定については「新たに入ってくるデータや経済見通しを総合的に判断する」と明言を避けた。今週から早くも9月に入るが、まさにここから主要データや経済指標の発表が続くことになる。

週末に発表される9月2日の8月の雇用統計だが、8月5日に発表された7月分では雇用者数の前月比伸びが52.8万人と市場予想の倍の規模となりサプライズとなった。過熱とも表現される雇用の強さが、FRBの強気の引き締め策の背景ともなっていることから、最大注目点となる。

失業率は7月と変わらず3.5%、雇用者数は30.0万人増が予想されている。この段階での30万人増は絶好調と表現できるものと言える。FRBの強気のスタンスをサポートするものとなりそうだ。前年同月比5.3%の上昇を見込む賃金(平均時給)にインフレ関連で注目が集まる。

米ドルが上昇で反応すると、NY金の押し下げ要因となり、1,700ドル方向の下値を試すことになりそうだ。国内金価格は、円安傾向を受け、引き続き狭いレンジの動きとなりそうだ。週前半には、引き続きブレイナード副議長はじめFRB高官の講演など発言機会も予定されており、引き続き注目点となる。

こうした中でNY金は1,710~1,750ドル、国内金価格は7,580~7,720円のレンジを想定している。