配当利回りの高い銘柄に見られる3つの特徴とは

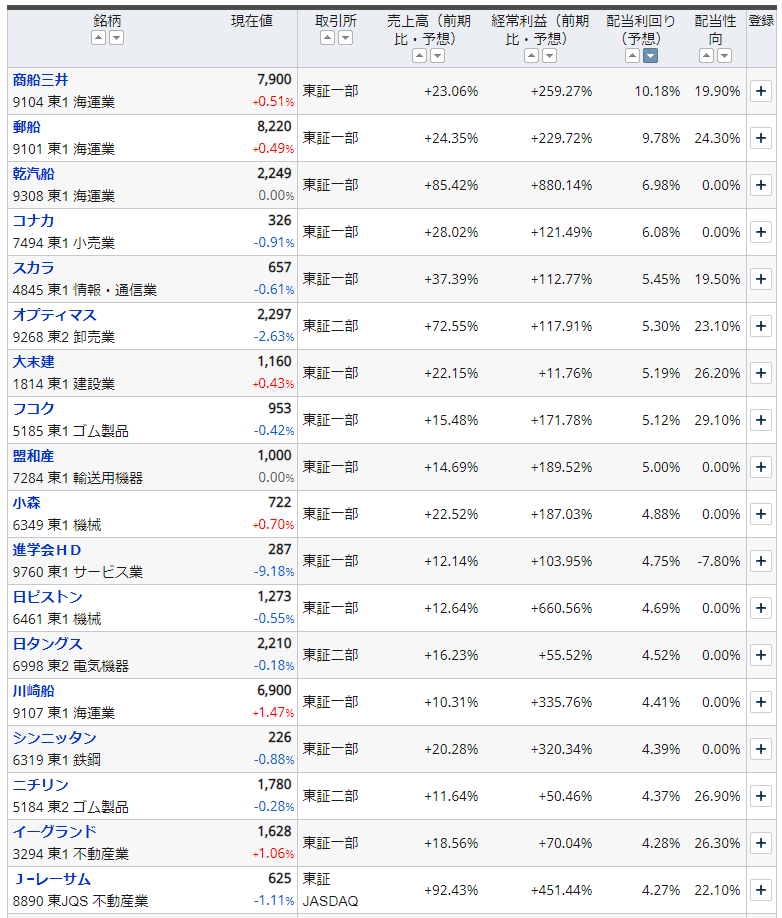

2021年12月10日と12月21日の記事で、安定した配当金狙いの銘柄を売上高・経常利益が成長傾向で、配当利回りが高いが過去の蓄積(内部留保)を使ってまで配当をしていない(配当性向、利益のうち配当に回している部分が30%以下)という条件でスクリーニングした結果を元に、これらの銘柄から考えられるリスクなどを検討しました。

(スクリーニング条件の画面イメージは過去の記事をご参照ください。)

個別銘柄を確認した結論として、配当利回りの高い銘柄は、やはり現在の配当利回りを続けるにはリスクがありそうな銘柄が少なくなかったと考えられます。具体的には、以下のような特徴がありました。

・業績の変化が激しく、好業績の一方で業績が大きく悪化するリスクがある

・直近で過度に業績が悪化したものの一時的な業績改善が見えるが、その業績が継続しないリスクがある

・環境要因による一時的な好業績に見える

上記のような要因があるためリスクを織り込んで株価は下がっており、配当利回りが高く見えていると考えられそうです。それでは、もう少し配当金が安定していそうな条件を加えるとどうなるでしょうか。

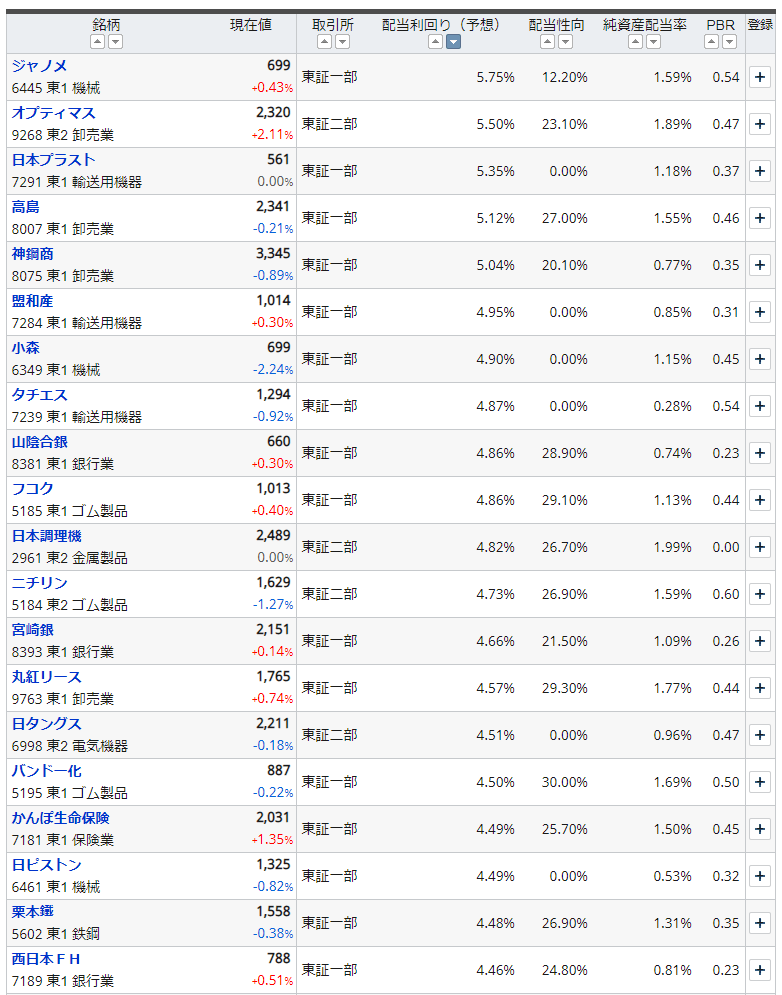

より安定した配当金を得るための銘柄選びの具体的な条件とは

今回は東証上場、配当利回り4%以上で、配当性向が30%以下という条件は前回までと同じですが、純資産配当率(配当金が純資産に占める比率)が2%以下で、PBRが0.7倍以下、つまり保有している資産に対して配当している割合が高くなく、また株価も資産に対して割安な銘柄ということになります。

配当性向は利益のうち、どれだけを配当金に回しているかを占める指標なので、こちらでは利益面・資産面それぞれから配当金を無理せず出しているかを見ていることになります。

一般的に資産は過去の利益の蓄積ですから、安定して積み上げている企業かも見られる、ということになります。前回のスクリーニングから売上成長・利益成長は外したので成長性の条件を考慮していないものの、より安定的な配当が出せる企業のスクリーニングと考えて良さそうです。結果は以下のとおりです。

前回の結果に比べると、あまりに高い配当利回りの企業がなくなっていることが分かると思います。上位の企業の決算を見てみると、ジャノメ(6445)、オプティマス(9268)、高島(8007)、神鋼商事(8075)はここ10年程度(オプティマスは2017年上場なのでその後ですが)は黒字が続いているようです。

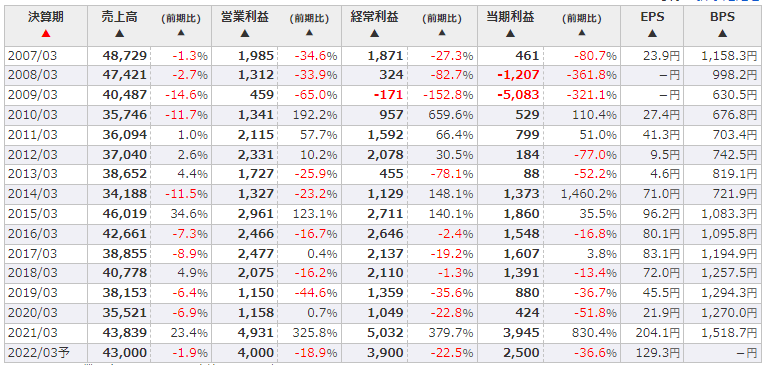

一方、日本プラスト(7291)は今期が赤字転落となっています。しかし、総じて安定した業績を続けている企業が多そうです。たとえば、ジャノメの過去の決算を銘柄スカウターで確認すると以下のようになります。

企業の一株あたり資産=BPSもチェックポイント

ジャノメというと、過去にはややリスキーな銘柄という印象があったように思いますが、直近ではミシンを中心とする家庭用機器は安定した利益を上げており、特に直近は新型コロナウイルスによる巣ごもりの影響でかなり業績が良くなっていたようです。

上記の表のBPS(企業企業の一株あたり資産)にもご注目ください。リーマンショック直後に赤字で大きくダメージを受けてからは安定して増えてきていることが分かると思います。一方で売上高は長い目で見ると一進一退を繰り返しているように映ります。他の銘柄もこのジャノメの業績に近く、相対的に安定した企業が多そうです。

このような銘柄は、自動車部品メーカーや地方銀行など先行きにリスクがある業種にも多そうです。しかし、個別に見ていくと極端に割安であったり、長く安定した利益を上げていきそうな企業がより多いように思います。

「相次ぐ親会社による子会社の買収、次の注目ポイントは?」という過去の記事で親企業による買収を取り上げましたが、神鋼商事(8075)や丸紅リース(9763)のように親企業が上場している企業もあり、これらの銘柄にも注目できると思います。