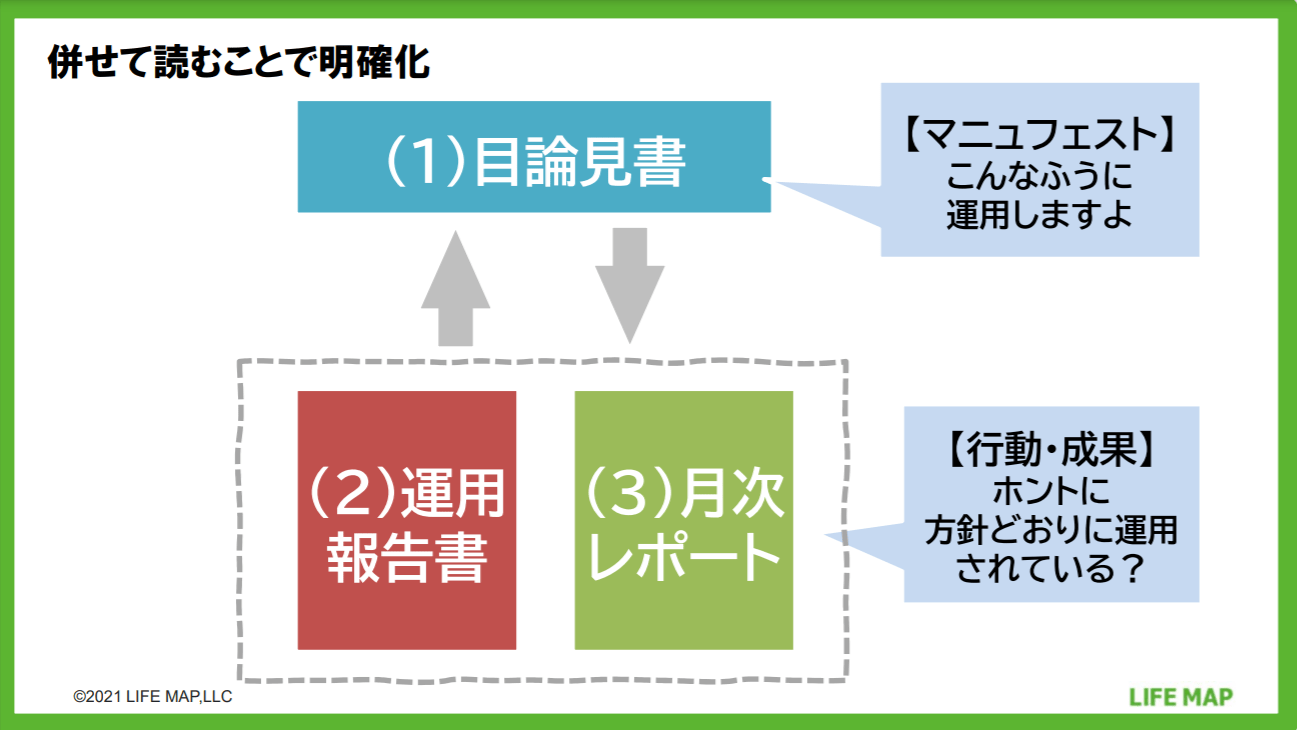

今回は投資信託を購入する時、購入した後に読んでおきたい3つの資料(情報開示資料)について解説します。具体的には(1)目論見書、(2)運用報告書、(3)月次レポートの3つです(図表1)。投資信託を設定・運用する運用会社が作成しています。

情報開示資料3点を併せて読み、理解を深めよう

目論見書(図表1(1)は、いわば「マニフェスト」のようなもの。投資信託をこんなふうに運用しますよという方針が書かれています。それに対して、運用報告書(図表1(2))と月次レポート(図表1(3))はその方針どおりに運用されているのかを確認するための資料です。個人投資家の方にはご自身が投資対象としている投資信託を保有し続けて良いかどうかを判断するために、定期的にこの3つの資料を確認していただきたいと考えています。

1.目論見書

目論見(図表1(1))にはさらに「交付目論見書」と「請求目論見書」の2種類があり、投資信託を購入するときには交付目論見書を必ず読む必要があります。

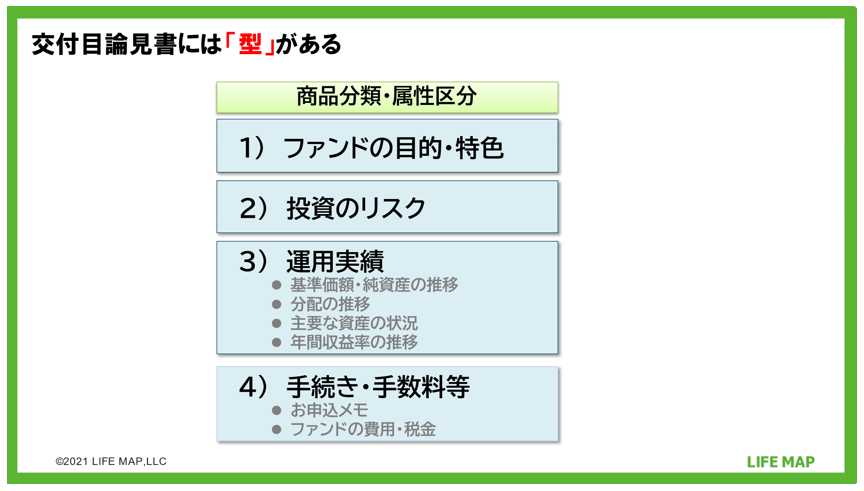

交付目論見書は投資信託の中身について説明した「トリセツ(取扱説明書)」のようなものです。投資信託の特色やリスク、手数料、運用期間といった基本的な内容がひと通り書かれており、項目や記載順も決まっています(図表2)。ページ数も8~16ページ程度なので、順番に読んで理解を深めていくと良いでしょう。販売会社や運用会社のウェブサイトなどからダウンロードすることもできます。

2.運用報告書

運用報告書(図表1(2))は決算の時に提出される書類です(交付運用報告書と全体版がありますが、まずは前者をしっかり読みましょう)。投資信託も会社と同じように決算があるため、今期、運用担当者・運用チームがどう考え、どう行動し、その結果どのような運用成果をあげたのかを受益者に報告するための書類になります。年に1回(1年決算の投信)や半年に1回(それ以外の決算頻度の投信)、作成・送付されます(ウェブ上でダウンロードも可)。

3.月次レポート

そして、月次レポート(図表1(3))は運用状況を公表するために、毎月発行している報告書です。「運用報告書」よりもタイムリーな情報を得られます。月報、マンスリー・レポート、月次運用報告書など、名称は運用会社によって様々。比較的記載内容の自由度が高いため、運用会社や商品の特徴がでています。

一般的に運用実績(基準価額の推移や純資産総額の推移)、ポートフォリオ、分配金の実績、騰落率、投資先の情報について網羅的に記載したものが多いですが、指標(資金流出入など)や投資先の情報(投資先の紹介、購入・売却した理由など)、運用担当者のコメントなどが丁寧に書いてあるレポートもあります。保有する投資信託があれば、目を通してみましょう。

インデックスファンドは手数料と継続性を確認

では、具体的に情報開示書類のどこを見れば良いのでしょうか。インデックスファンドの場合は、手数料と継続性を確認しましょう。

手数料について

手数料については交付目論見書(図表2)の「4.手続き・手数料等」の「ファンドの費用・税金」欄で確認します。信託報酬以外のコストも含め、実際にその期にどのくらいのコストがかかったかは交付運用報告書に記載されています。同じ指数に連動する投資信託であれば、運用管理費用(信託報酬)が相対的に低く、購入時手数料なしの商品がベターです。インデックスファンドの場合はつみたてNISA対象商品の中から探すのが近道です。

継続性について

チェックポイント1:信託期間と繰上償還の記載内容を確認

次に継続性です。最近では低コストのインデックスファンドが多数登場していますが、途中で運用がストップされるのは避けたいもの。そこで、目論見書の「4.手続き・手数料等」の「お申込みメモ」欄で信託期間と繰上償還を確認します。信託期間というのは投資信託の運用期間のことです。長期で運用するなら期限が決まったものよりも無期限(ずっと運用する)のものが望ましいでしょう。繰上償還というのは、あらかじめ決まっていた期限より前に運用が終了することを言います。例えば、「口数が〇億円を下回った場合」など繰上償還される条件が記載されています。

チェックポイント2:運用状況は、純資産総額の推移を確認

実際の運用状況については、運用報告書と月次レポートで純資産総額の推移を確認しましょう。資金が流出し、残高が減っていくと繰上償還される可能性もあるからです。残高が小さいと売買委託手数料や保管費用が規模の割に大きくなり、実質コストが高くなりやすいという面もあります。

アクティブファンドは「5つのP」をチェック

アクティブファンドを選ぶ際には情報開示資料で5つのPである(1)Philosophy=投資哲学、(2)Process=投資プロセス、(3)Portfolio=1,2に沿った中身になっているか、(4)People=運用体制、(5)Performance=運用実績)を確認しましょう。この(1)から(5)を総合的に見ることが大切です。

投資信託を購入前に確認するポイント

(1)投資哲学と(2)投資プロセスについては、交付目論見書の「1.ファンドの目的・特色」部分に記載されています。どのような考え方で運用を行うのか、どのような基準で投資を行うのかはアクティブ投信の根幹です。しっかり説明されているでしょうか。(5)運用実績は「基準価額の推移」や「年間収益率の推移」を見ましょう。年間収益率の推移ではどのくらい上がったより、「どのくらい下がったことがあるか」を見ることが大切です。併せて、「参考情報」を見るとその投資信託と他の代表的な資産クラスとの騰落率の比較が記載されているので、値動きの大きさがイメージできます。

投資信託の保有中に確認するポイント

投資信託を保有している間は、運用報告書や月次レポートを見て、交付目論見書に記載された(1)投資哲学(2)投資プロセスに沿った、(3)中身(国や地域、銘柄など)になっているかどうかを確認しましょう。例えば、頻繁に投資先の会社を入れ替えているのか、それともじっくり腰を据えて長期で保有するタイプなのかなども、定期的に見ていくとわかります。また、月次レポートでは、(4)運用担当者が名前を出して、投資先を選んだ理由・売却した理由や今後の方針を説明しているケースもあります。こうした開示姿勢に注目しましょう。(5)運用実績はいわゆる投資信託の成績になり、運用報告書や月次レポート、投信の評価サイトで確認ができます。アクティブファンドはトータルリターンとリスク、シャープレシオなどを参考にします。もっとも、運用成績はあくまでも過去のもの、将来を予測するものではありません。あくまでも(1)から(4)と併せてセットで考えることが大事です。