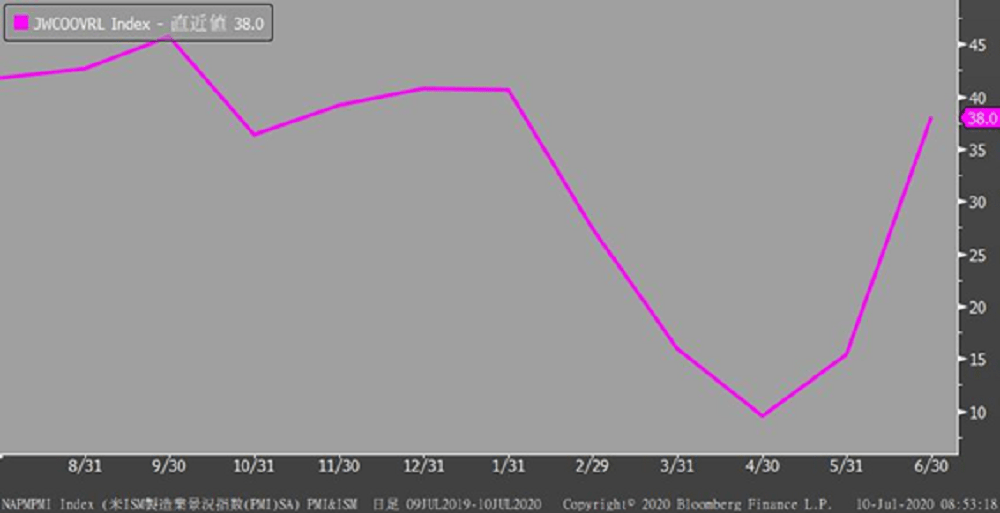

一昨日の8日に発表された6月の景気ウォッチャー調査、いわゆる「街角景気」は、現状の判断DIが前月比23.3ポイント高い38.8だった。上げ幅は比較可能な2002年以降で最大となり、5か月ぶりの水準に回復した。このチャートを見る限り、V字回復と言っていいのではないか。

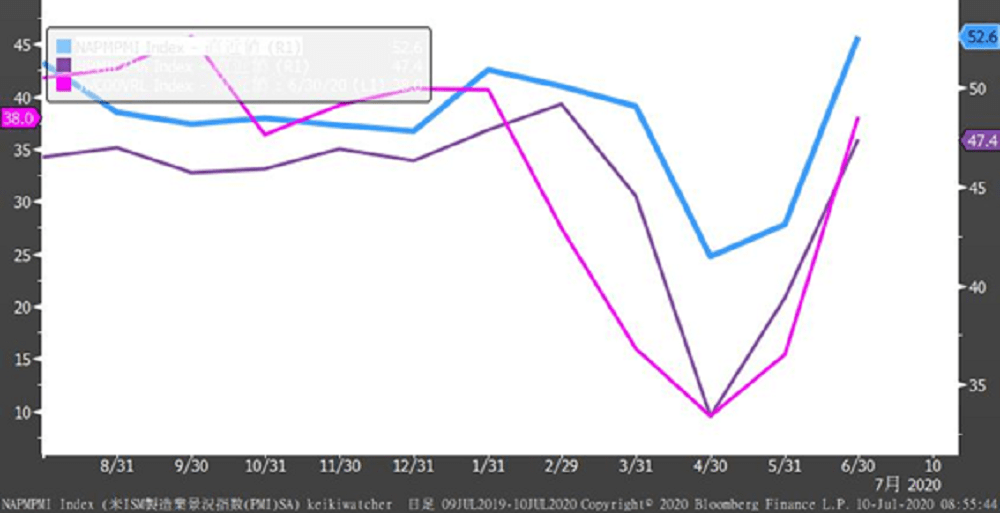

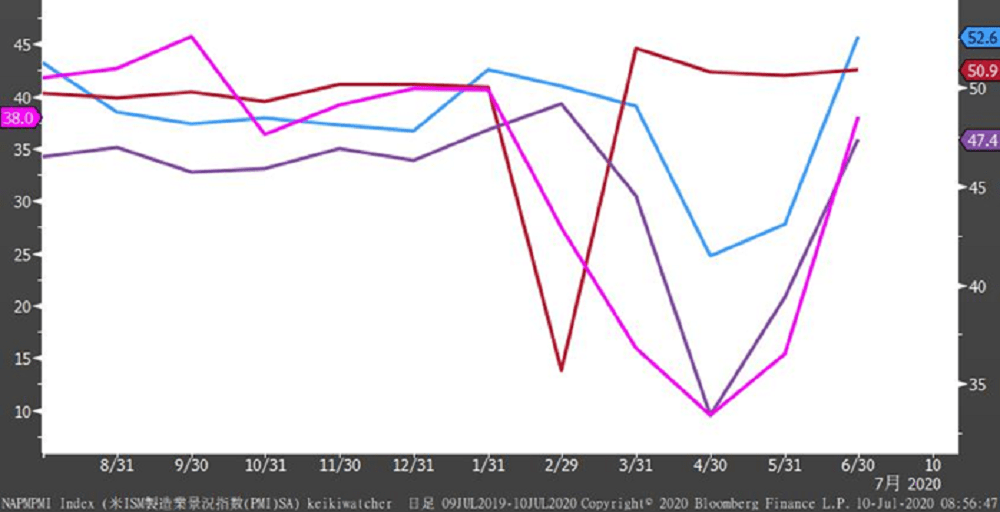

景況感の改善は世界共通だ。米国のISM製造業景気指数は50を回復、コロナ前に戻っている。景気ウォッチャーDIに重ねるとこういう感じだ。

コロナ発生源の中国はいち早く悪化したが、封じ込めも速かった。景況感の底打ち~回復タイミングが欧米日より一歩先行している。欧米日では4-6月期の景気は大幅に悪化したのは間違いないが、中国は4-6月期からプラス成長に転じる見通しだ。

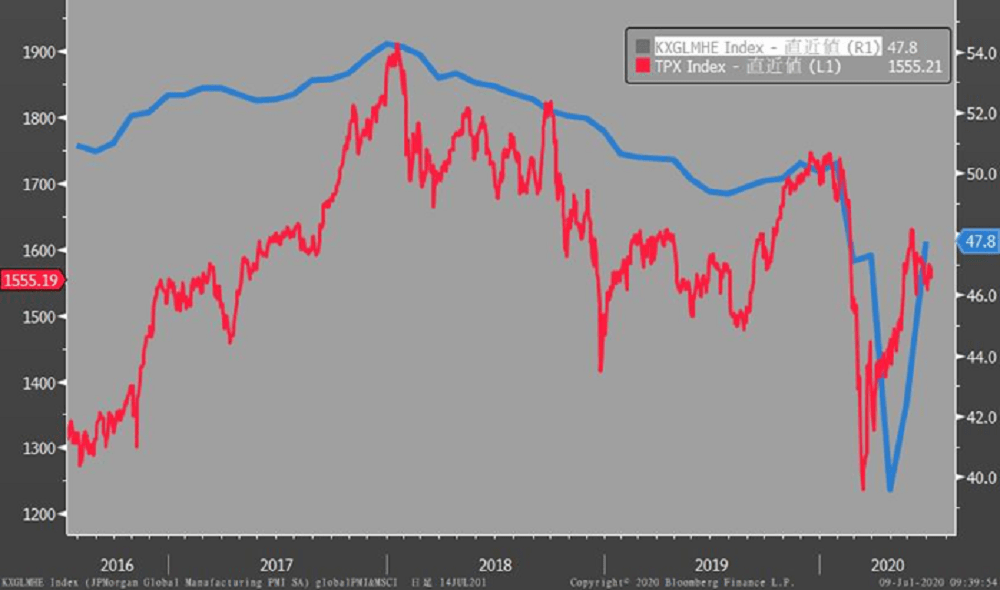

というわけで世界の景況感はV字回復している。それが株高の背景である。日本株はグローバル景気敏感株と言われるだけあって、グローバル製造業PMIとの連動性が高い。2017年に世界景気がピークアウトして以降、緩やかにグローバル製造業PMIは低下してきたが、それに平仄を合わせてTOPIXも右肩下がりのトレンドだった。足元のコロナによる急激な落ち込みとV字回復を株価はそっくりトレースしている。最近の株価は実体経済を反映していないバブルだとよく言われるが、これまでも、そして今も株価はファンダメンタルズをしっかり反映して動いている。

さて、ここまで見てきたのは景況「感」である。PMIなどはソフトデータ、アンケート調査で回答者のまさに「感じる」ところを尋ねるものだ。こうしたアンケート調査は1カ月前(または3カ月前)と比べて、よくなっている、変わらない、悪くなっている、の3択で答えてもらうものだから、今回のような状況ではV字回復もあり得る。

だが生産や売上高といった実際の数字 - ハードデータが回復するのは時間がかかる。日本経済研究センターが1日に公表した中期的な経済予測によれば、実質国内総生産(GDP)が新型コロナウイルスの感染拡大前(2018年度)の水準に戻るには24年度までかかる。20年度の日本の成長率はマイナス6.8%、21年度から経済が回復し始めるものの、コロナ拡大前の水準に戻るのは24年度になるとの予想だ。まあ、ドタ勘で言って、これは少々悲観的過ぎると思うが、はっきり言ってこんな状況での予測はあまり意味がないだろう。前提の置き方でいかようにでも変わるし、その前提が当てにならないのだから。企業業績も同様である。

株価はもっと先を見ているのだろう。いつコロナ前の水準に経済や業績が戻るか、なんてことはマーケットではどうでもいいのだろう。上海総合指数は2018年春以来の水準にまで急騰している。コロナを乗り越え、コロナ前に戻っただけでなく、米中貿易戦争で株価が低迷した2018年も乗り越えた。中国株は、もしかしたら既にバイデン・シフトなのかもしれない。

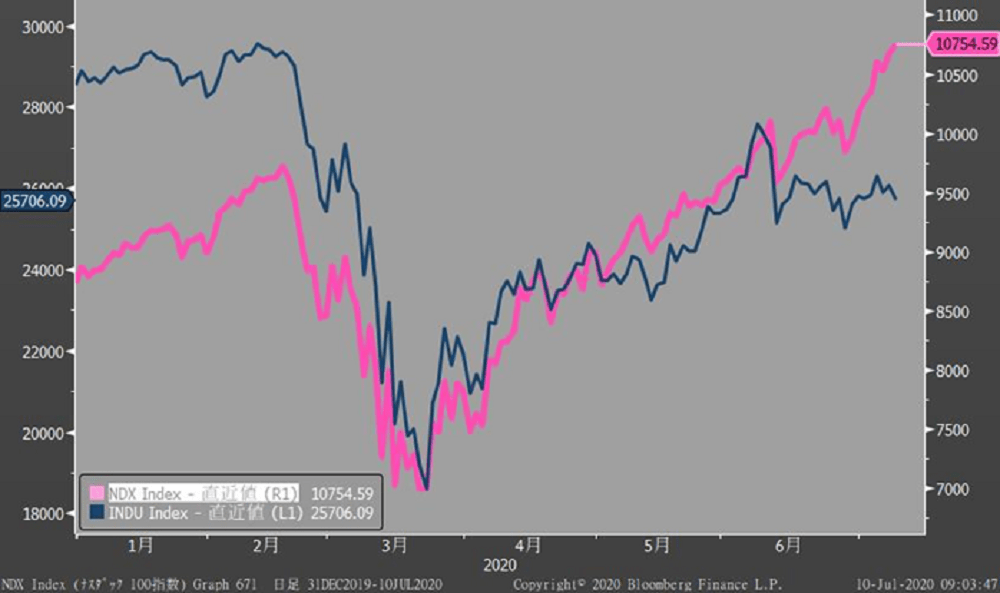

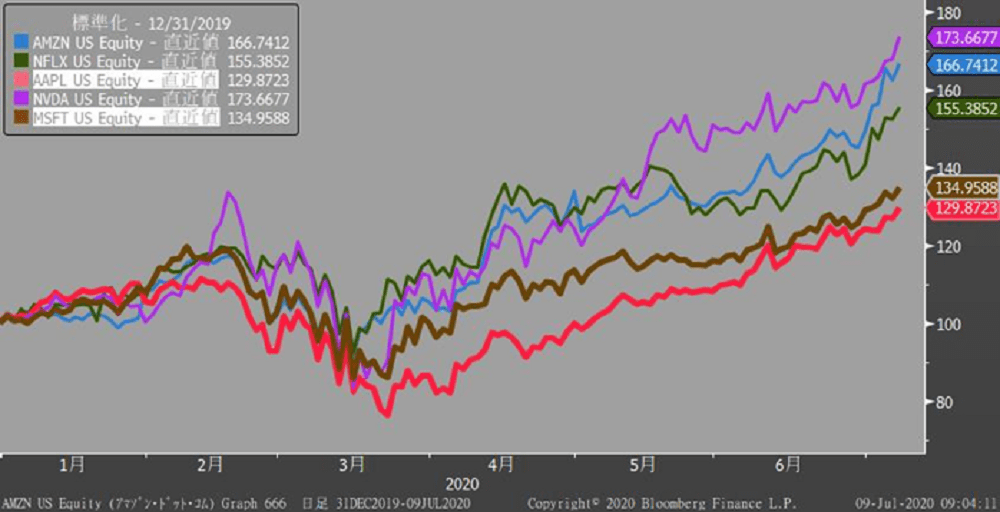

米国のハイテク株は連日の史上最高値更新が続く。エヌヴィディアは年初からの上昇率が7割を越えた。

GDPや上場企業全体としての業績がコロナ前に戻るには時間がかかるかもしれない。しかし、個別企業では話は別だ。アフターコロナの世の中で、社会から必要とされる企業の価値はますます光り輝く。ダウ平均とナスダック100のパフォーマンスが乖離し始めたことがその象徴だろう。ぱっくりとワニの口のように広がっている。買われる株とそうでない株の選別色がますます強くなるだろう。